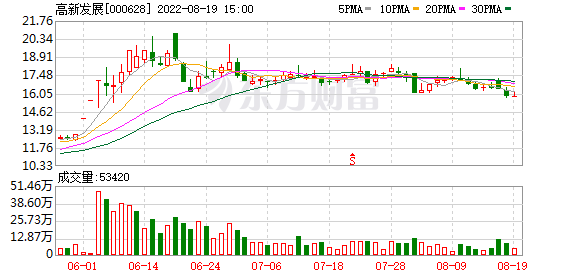

立足于成都高新区的成都高新发展股份有限公司(下称“高新发展”,000628.SZ),最近有了拓展大动作,一举从建筑施工行业跨越到半导体行业,并紧锣密鼓地筹备相关项目募投。

6月底,高新发展公布了对对森未科技和高投芯未半导体两家公司的收购,正式宣布切入半导体行业。在8月16日,高新发展称将发行可转债募资7.3亿元,其中5.11亿元将投入高端功率半导体器件和组件研发等项目。

紧接着,8月17日,高新发展公告称控股股东高投集团与倍特基金管理公司共同发起设立了总规模29.73亿元的半导体产业并购基金。该基金将优先向高新发展注入优质并购标的,助力高新发展做大做强功率半导体主业。

8月19日,知名财税审计专家刘志耕在接受《华夏时报》记者采访时表示,高新发展的核心业务为建筑施工,与半导体行业相比,各方面都有很大差异。并购后可能会出现外行领导内行,乱指挥、瞎指挥等“水土不服”的情况。

主营业务发展乏力

近年来,高新发展的主营业务表现不甚理想。

据财报数据,2021年高新发展实现净利润1.73亿元,同比下滑35.26%;2022年上半年,高新发展收入利润双双下滑,实现营业收入23.84亿元,同比下降16.43%,实现净利润6014万元,同比减少38.73%。

高新发展的主营业务为建筑施工以及智慧城市建设、运营及相关服务业务。其中,建筑施工业务是高新发展收入占比最高的模块,近年来在总收入中的占比都在80%以上,属于高新发展最核心的业务。

不过,高新发展建筑施工业务的体量一直以来没有重大提升,年度营业收入体量未突破100亿,总体规模不大。与此同时,高新发展核心业务的毛利率一直保持低位,其中2019年-2021年建筑施工业务的毛利率分比为6.92%、7.88%、6.23%,2022年上半年的毛利率为7.38%。

受房地产整体行情低迷的影响,受核心业务毛利率空间的制约,近些年高新发展多次拓展业务边界。

2019年,高新发展确立了智慧城市建设、运营及相关服务业务的转型方向。2020年,高新发展的智慧城市建设、运营及相关服务业务实现营业收入1.83亿元,毛利率较高为38.68%,成为第二大主营业务。

但是,高新发展的智慧城市建设、运营及相关服务业务体量非常小,且发展处于不稳定的状态。据财报数据,该项业务收入在2020年仅占总营收的3.31%,到2021年相关收入缩减到8588万元,在总营收中的占比也萎缩到1.30%。2022年上半年,此种情况也并未发生大的变化。

发展半导体新主业

打造有突出盈利能力和发展前景的新主业,仍是高新发展需要解决的重点问题。

6月20日,高新发展发布公告称以2.82亿元收购森未科技69.401%的股权,以现金约195.97万元收购芯未半导体98%的股权,取得两家公司的控制权,正式进军半导体行业,并将半导体业务作为新的主营业务。

紧随收购行为之后的是一连串的募资动作。8月16日,高新发展发布《成都高新发展股份有限公司公开发行可转换公司债券预案》,拟发行可转债募集资7.3亿元。预案称其中5.11亿元将用于成都高新西区高端功率半导体器件和组件研发及产业化项目,2.19亿元将用于补充现金流。

紧接着,8月17日,高新发展发布《关于控股股东与公司参股公司共同设立半导体产业并购基金的公告》,称由高新发展控股股东高投集团与倍特基金管理公司共同发起设立总规模29.73亿元的半导体产业并购基金,助力高新发展做大做强功率半导体主业,优先向高新发展注入优质并购标的。

高新发展从建筑施工行业跨界到高科技半导体行业,受到业界的广泛关注,也受到一定程度的质疑。

高新发展涉足半导体行业的一系动作受到了深交所的密切关注。2022年6月28日,深交所向其发送了关注函,对收购森未科技和芯未半导体的合理性、风险性以及标的公司的财务、运营情况进行了关注提问。

高新发展对深交所的提问进行了答复,肯定了收购的合理性和标的公司的业务前景,并称对森未科技和高投芯未半导体的收购,并未达到重大资产重组条件,不构成重大资产重组。

针对业务调整情况,《华夏时报》记者拟对高新发展进行采访,并于8月10日向其发送了采访提纲,但是截至发稿并未收到回复。

刘志耕表示,企业跨界并购往往比较盲目、激进甚至冒险。高新发展的核心业务为建筑施工,与半导体行业相比,各方面都有很大差异。新股东往往仅是靠资本说话,不具备管理被并购企业的人力资源、专业水平和胜任能力,并购后可能会出现外行领导内行,乱指挥、瞎指挥等“水土不服”的情况。

(文章来源:华夏时报)

文章来源:华夏时报