受四川限电及青海格尔木静态管理影响,锂盐价格加速上涨。

上海钢联数据显示,8月22日,电池级碳酸锂均价上涨3500元至48.5万元,为今年3月4日以来的单日最大涨幅,较上周环比上涨7500元。

四川工业执行让电于民政策而停产,成为锂价上涨的主要推手之一。四川省锂产业链产能分布较为集中,全国占比处于相对较高水平,限电导致供应端均出现不同程度减量。

8月14日,四川省经济和信息化厅和国网四川省电力公司曾联合下发文件,要求四川电网有序用电方案中所有工业电力用户(含白名单重点保障企业)实施生产全停(保安负荷除外),让电于民,原计划时间为8月15日-20日。

据界面新闻获悉,8月20日,这一措施执行时间已延长至8月25日,总时长达11天。

平安证券数据显示,四川省锂矿石资源量、锂盐、正极材料、负极材料产能在全国占比分别达57%、27.4%、11.8%、17%,预计此次限电造成国内碳酸锂、氢氧化锂产量分别减少约1120吨、1690吨,分别占两者7月全国产量的3%、8%。

“因之前四川地区已有企业接到让电通知并已执行,让电时间延期至25日后,8月市场整体损失供应量预计在6400吨附近。”上海钢联新能源事业部锂业分析师曲音飞对界面新闻记者表示。

该减量幅度约占7月国内锂盐产量的12.6%。此外,三元材料产量预计减少4500吨,磷酸铁锂产量预计减少5200吨。

据界面新闻不完全梳理,在四川本地拥有锂盐项目的上市公司主要包括天齐锂业(002466.SZ)、融捷股份(002192.SZ)、川能动力(000155.SZ)、盛新锂能(002240.SZ)、雅化集团(002497.SZ)、天华超净(300390.SZ)等。

除四川限电因素外,锂盐市场还受青海省格尔木疫情措施影响。8月15-24日,格尔木采取静态核酸制度,区域核酸检测期间实行交通管制,原则上只进不出。

华西证券表示,虽然该措施对青海地区锂盐产量影响不大,但交通管制在一定程度上影响锂盐运输,进而影响到锂盐整体供应链。

青海省同样为国内锂盐大省。华西证券指出,中国80%以上锂资源赋存于盐湖中,青海和西藏两地盐湖资源占全国盐湖锂总量超过90%。目前青海地区盐湖资源实现量产的盐湖包括蓝科锂业和藏格控股(000408.SZ)的察尔汗盐湖、青海锂资源公司的东台吉乃尔、中信国安和恒信荣的西台吉乃尔,以及五矿盐湖一里坪盐湖。

百川盈孚数据显示,今年1-7月,青海地区碳酸锂单月产量分别为 5108吨、5237吨、6098吨、6098吨、7081吨、8127吨和9098吨,产量共计约4.7万吨。

在供应端产量有所下滑的情况下,需求端则迎来了采购备货期。

平安证券指出,8月下旬进入“金九银十”采购备货前期,限电事件短期内或导致锂盐现货流通量减少,加剧供应紧张。但长期看,此次限电导致的锂盐减量仅占2022年国内产能约0.6%。

该机构由此表示,限电将在短期内支撑现货价格,但由于限电时长较短,叠加下游生产同步受限,此次限电停产带来的锂盐供需缺口总体有限。

8月22日,乘用车市场信息联席会秘书长崔东树在其个人公众号发文称,目前高昂的碳酸锂价格实际上并不能反映真正的供求关系,因为大多数供需双方执行的是长协价,以高昂的现货价格来成交的只是很少一部分。锂矿供给的实际放量存在错配现象,导致部分时段供不应求,推涨了锂价。

崔东树认为,资源价格趋势性上涨,主要因卖家惜卖、买家囤货、中间商囤积居奇等,供给在迅速偏紧,但被市场误读为供给端可能出了问题。

崔东树表示,“随着美联储加息效果体现,锂价大致会在47万-50万元/吨之间,突破50万元的概率不大。”

华西证券则表示,进入三、四季度,国内青海盐湖受天气影响产量下降,下游厂商均有赶工意愿,需求或持续释放,中国锂盐供需结构将进一步紧张,锂盐价格有望维持目前上涨态势,不排除在今年四季度或2023年一季度的旺季备货季,出现锂盐价格再创新高的局面。

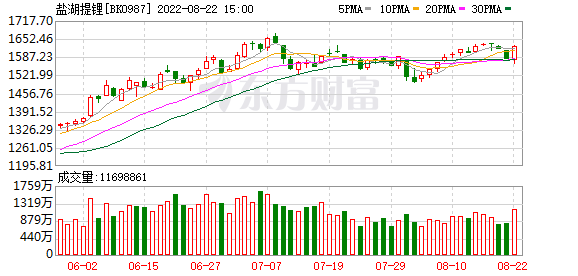

数据显示,截至8月22日收盘,锂矿指数大涨6.21%,指数下17家企业全部上涨,其中盛新锂能、西藏城投(600773.SH)、天齐锂业涨停,天华超净上涨13.57%,融捷股份、永兴材料(002756.SZ)、中矿资源(002738.SZ)等多家企业涨超5%。

(文章来源:界面新闻)

文章来源:界面新闻