黄金业巨头的最新财报,再次向外界释放了强烈的价值信号。

日前,招金矿业(01818)披露了2022年上半年财报。公告显示,报告期内公司实现收入35.36亿元(人民币,单位下同),而上年度同期为34.87亿元;净利润2.1亿元,同比大增119.83%;归母净利润1.08亿元,同比增幅更是高达493.4%。

概括而言,上半年招金矿业业绩飘红,既归功于公司黄金销量的增加,以及克金综合成本的降低,又得益于报告期内国际黄金价格保持在高位运行,增厚了公司利润。

盈利大幅增长,不过,在智通财经APP看来招金矿业更大的“彩蛋”或许还在后头。

一方面,站在自身角度来看,今年是招金矿业的大建设年,上半年海域金矿安全设施设计通过审查,“安全三同时”批复也于近期顺利取得,接下来项目建设将快速展开。

另一方面,以宏观视角来看,近期推动金价震荡走高的催化因子不断增多,同时中长期来看支撑金价走上升趋势的逻辑仍在强化,也因为此对于招金而言新一轮的景气周期或许才刚刚开始。

盈利潜力充分释放

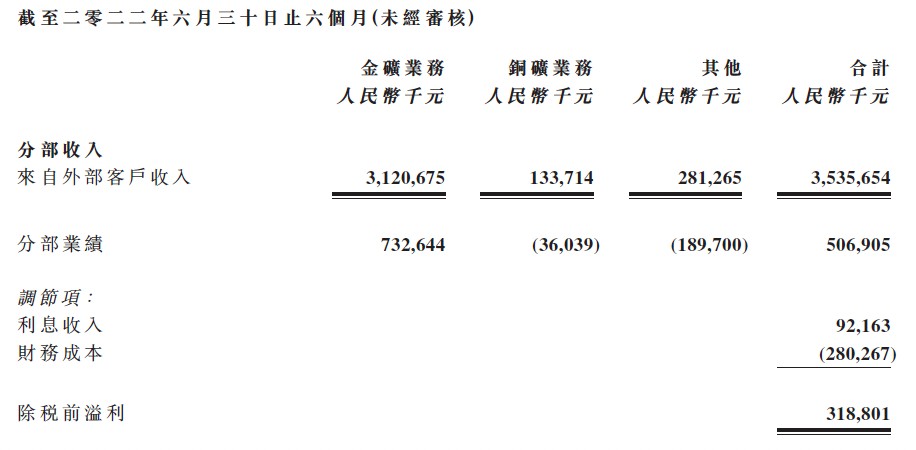

回顾招金矿业的上半年表现,收入方面,招金的金矿业务、铜矿业务和其他业务分别实现收入31.21亿元、1.34亿元、2.81亿元。其中,公司的核心业务金矿业务表现延续强势,收入占比达到88.3%,规模同比增加2.7%。

同期,招金矿业的盈利能力显著增长,上半年公司毛利率达到37.79%,较去年同期上升约3.86个百分点。与此同时,招金矿业的净利润和归母净利润增速则更是分别达到了119.83%和493.4%。

招金矿业核心财务数据全线走高,背后一个重要的原因在于黄金价格的强势。数据显示,上半年国际黄金平均均价为1876.02美元/盎司,同比增长3.9%。

分季度来看,受地缘政治冲突以及高通胀影响,国际黄金价格于Q1大幅上涨至2070.42美元/盎司,逼近历史最高位;Q2期间,由于美国货币政策收紧及控制通胀的预期,金价受到压制,但整体仍保持在高位运行。

除了金价“给力”以外,招金矿业的矿产黄金产量亦见大幅增长。财报显示,上半年招金完成矿产黄金共8651.78千克,同比增幅达到62.23%。不过,报告期内公司冶炼加工黄金产量约4864.49千克,同比下滑了40.8%,因此上半年公司黄金总产量与上一年度同期基本持平。

而在成本端,报告期内公司矿产黄金产量大幅增加带动了单位成本的下滑,得益于此上半年招金矿业的综合克金成本由上一年度同期的242.98元/克降至193.98元/克,降幅达到20.17%。

另外,招金矿业的此份财报,亦为公司后续的成长留足了想象空间。财报显示,目前招金的海域金矿进展顺利,项目建设即将快速展开。值得一提的是,海域金矿是国内最大的单体金矿,单体资源量高达562.4吨,该矿有望在2025年达产,达产后年产量预计将达到16吨,届时公司的业绩有望迎来质的飞跃。

金价上行逻辑再强化

招金矿业的中报,吹响了公司业绩加速增长的号角。而展望后市,除了海域金矿有望贡献业绩增量外,国际金价的走势亦可为投资者所期待。

据智通财经APP观察,进入2022年后支撑黄金价格上行的短、中、长期逻辑正不断强化。

短期逻辑方面,加息和潜在的衰退预期或是当前影响黄金投资的主要变量。目前市场普遍预期美联储加息周期将有所放缓,机构预计2023年初左右停止加息,并有望在2023年下半年重新启动降息周期。

而结合近期公布的宏观数据来看,加息后期经济软着陆的可能性正在收敛,全球经济衰退的风险值得警惕。

根据美国商务部公布的数据,美国7月零售销售额环比持平,略低于彭博一直预期的0.1%,且剔除通胀的实际购买力下降,这或预示海外需求在进一步走弱。

另据纽约联储早前公布的数据显示,美国8月纽约联储制造业指数暴跌至-31.3的历史低位,远低于预期的5,与前值相比降幅超过42点,为该指数史上第二大降幅,这也意味着美国经济“心脏”纽约州的制造业活动大幅减弱。

视线转移至欧洲,当前因莱茵河关键航段无法通航,欧洲天然气价格再创新高,这或使得欧洲经济出现滞胀的可能性继续增强;国内方面,央行超预期下调1年期MLF利率与7天逆回购利率各10个基点,也反映出增长压力加大。

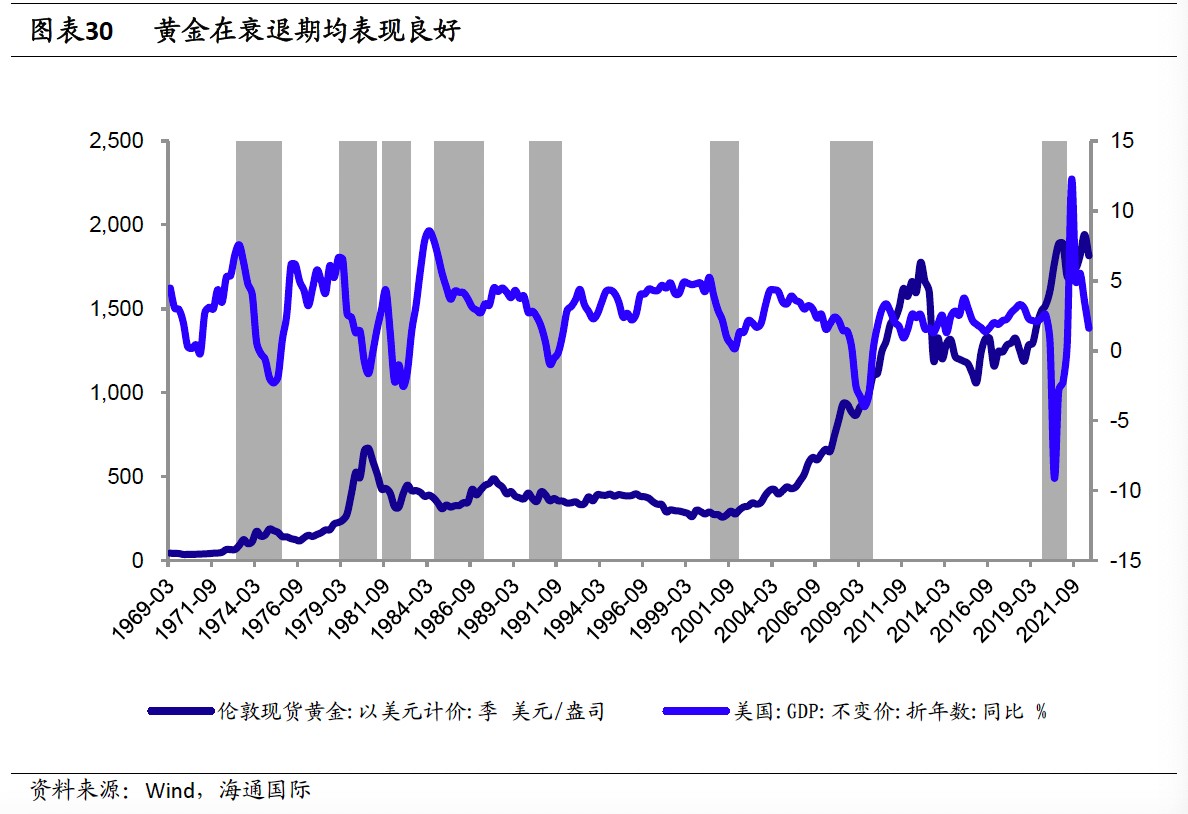

在衰退预期升温的背景下,黄金作为避险资产投资价值将更加凸显。据相关关机构统计,黄金在历次衰退期均表现良好。复盘美国经济史,最近8次衰退期黄金的价格有5次表现出明显上涨趋势,仅有1次出现下滑。

中、长期逻辑来看,一方面,全球范围内的“去美元化”浪潮已经开启,目前,部分央行已经开始加大配置黄金资产的力度,后续该趋势或将会进一步演绎;另一方面,考虑到美国加息受到多重外部条件约束,维持宽松的货币政策预计仍将会是未来全球经济的长期主旋律,在此背景下兼具稀缺性和长期储藏价值的黄金资产将持续受益。

展开而言,愈发频繁的金融制裁及其严重的经济后果使全球意识到“去美元化”的重要性;与此同时,近年来美国债务增长速度超过经济增长速度,也使得持有美元的风险大幅走高。

在政治、经济等多重因素共振下,已有较多国家开始抛售美债,并同步增加外汇储备中非美资产的配置。据国际货币基金组织数据,今年Q1全球外汇储备金额12.55万亿美元,美元储备6.88万亿美元,占比为58.81%,同比下降0.5%。

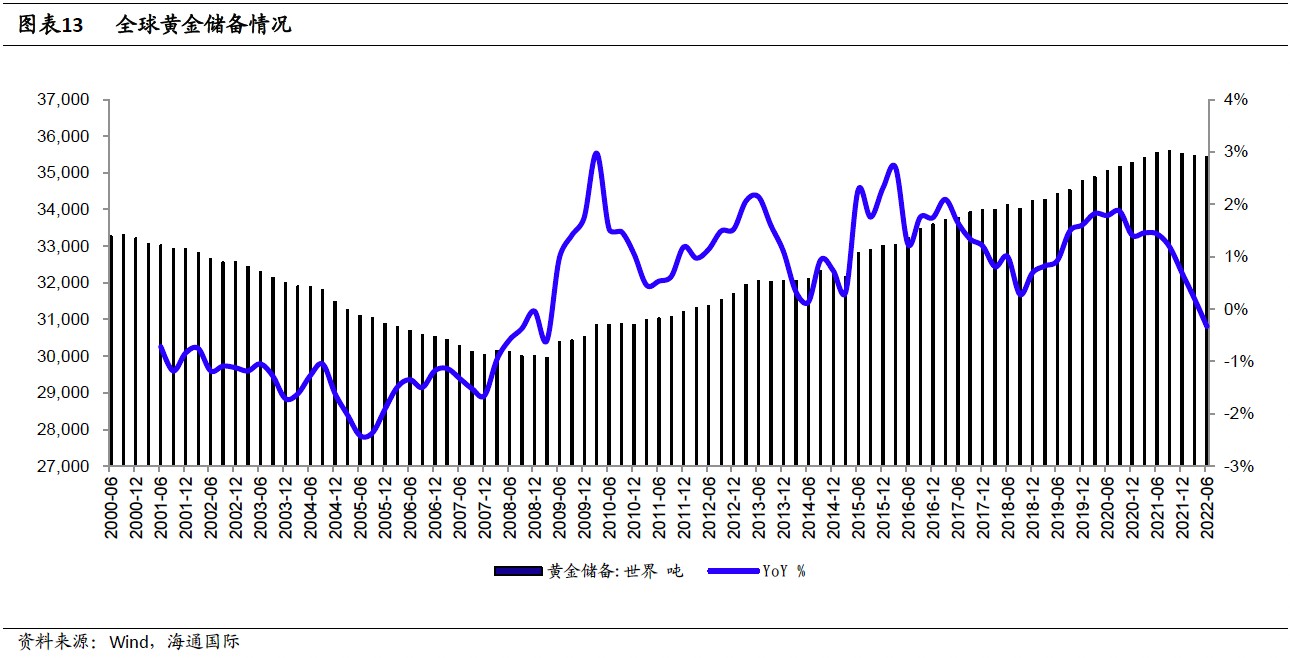

而黄金作为美元的替代品之一,吸引力有望显著上升。根据世界黄金协会数据,自2010年起世界黄金储备基本处于上升趋势,截至今年3月,世界黄金储备已达到35590吨。另就替代空间来看,截至3月底,全球外汇储备规模约12.55万亿美元,其中美国外汇储备6.88万亿美元,而黄金资产储备规模约为2.4万亿美元,替代空间较为广阔。

小结

对于黄金巨头招金矿业而言,在金价看涨以及海域金矿将贡献可观增量的背景下,未来几年公司驶入增长快车道的可能行已大幅提升。

回看公司资本市场表现,今年来招金矿业股价走势显著强于港股大盘,亦侧面印证已有聪明资金提前入场“潜伏”。不过,综合考虑招金矿业的资源禀赋,以及黄金潜在的景气周期,目前招金矿业仍存在较大的预期差。对于投资者而言,此时或许正是应该“贪婪”的时刻。