家纺龙头富安娜“踩雷”中信证券理财。业内人士认为,富安娜购买中信证券资管产品,表面上看属于券商发行的类固收产品,但将底层资产打开后,便可窥见问题的严重性。

“券商一哥”的理财产品也不靠谱了?

8月23日,A股家纺龙头富安娜(002327.SZ)公告称,公司1.2亿元购买的中信证券固定收益类理财产品出现兑付逾期,共计收到产品本金1350万元,剩余产品本金1.065亿元及投资收益到期未兑付。产品持仓为东方红货币B和北大资源杭州海港城。

整个房地产行业自2021年下半年起逐步面临债务危机,A股上市公司“踩雷”地产相关的理财产品时有发生。分析人士认为,当前地产公司频繁违约,并且牵连到了券商,对于金融市场而言可能会造成局部的风险。虽然这只是个例,但仍可能促使市场产生利空预期,拖累A股。

作为“券商一哥”,中信证券的资管规模一直位居行业榜首。业内人士分析称,过去几年中,不少券商资管都或多或少介入地产项目融资,随着今年地产压力测试正式启动,有必要对在管产品进行风险摸排。同时,券商对投资项目的实际考察需要更加认真细致,并且要以负责任的心理去做投资。

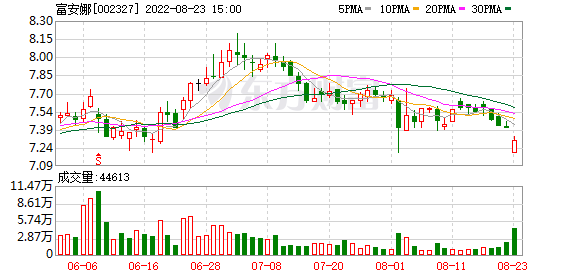

二级市场方面,富安娜8月23日收跌1.35%报7.3元/股。中信证券收跌0.25%报19.9元/股。

家纺龙头理财“爆雷”

8月23日,深圳市富安娜家居用品股份有限公司(富安娜,002327)发布公告称,公司于2021年3月19日购买1.2亿元,期限12个月的富安1号,到期日为2022年3月19日,该产品截至本公告日,公司共计收到产品本金1350万元,剩余产品本金1.06亿元及投资收益到期未兑付。

富安娜称,固定收益类理财产品名称为“中信证券富安FOF定制1号单一资产管理计划”(下称“富安1号”)。受托方(产品管理人)为中信证券股份有限公司。

富安娜披露的信息显示:富安1号共有五期,前四期都顺利收回了本金和利息。但第五期却出现了逾期。

根据产品材料,产品持仓为东方红货币B和北大资源杭州海港城。其中,东方红货币B属于货币基金,其风险较低。而北大资源海港城属于房地产开发项目,其物业类型属于公寓、商铺,开盘时间在2015年,而开发商是浙江蓝德置业发展有限公司(下称“浙江蓝德置业”)。

富安娜指出,北大资源杭州海港城项目债务人浙江蓝德置业早已实质违约,且2019年和2020年审计报告均被中汇会计师事务所出具保留意见,主要连带责任保证担保方北大方正集团重整计划执行期限日前被法院裁定延长至2022年12月28日。

资料显示,浙江蓝德置业隶属于北大资源(0618.HK),北大资源集团则是北大方正集团的全资子公司。

因投资资金延期兑付或存在部分损失的风险,富安娜在2022年半年报中已将该产品账面盈余部分875万元计提公允价值变动损失。富安娜表示,截至公告日,由于中信证券尚未出具最新估值表/净值说明,公司无法准确预计该笔投资可能带来的本金损失。

公开信息显示,富安娜主营业务为床上用品及家居生活类产品的研发、设计、生产及销售。

2022年半年报显示,报告期内,富安娜实现营收13.35亿元,同比增长2.06%;归属于上市公司股东的净利润2.11亿元,同比增长0.68%。

二级市场方面,富安娜8月23日收跌1.35%报7.3元/股,现市值超60亿元。

或需开展风险摸排

8月23日,中信证券收跌0.25%报19.9元/股,总市值近3000亿元。

作为“券商一哥”,中信证券的资管规模一直位居行业榜首。中国基金业协会最新披露的数据显示,截至2022年二季度,中信证券月均私募资产管理规模达11792.51亿元,远超第二名中银证券5240.60亿元。

2021年2月,中信证券宣布,拟出资不超过人民币30亿元(含),设立全资子公司中信证券资产管理有限公司(暂定名),将由其承继中信证券的证券资产管理业务,同时还将申请公募牌照,从事公募基金相关业务。

今年7月末,证监会对中信证券申请设立资产管理子公司提出了两项反馈意见,一是就母子公司资管牌照切分后投顾业务划分情况进一步说明,二是资管子公司成立后,将为母公司保留的养老金相关业务提供中后台外包服务,就上述安排是否符合人力资源和社会保障部、全国社会保障基金理事会的相关规定进行说明。

上海小郁资产总经理左剑明在接受《国际金融报》记者采访时表示,此次“爆雷”产品系中信证券发行的单一资管产品,且还注明非保本理财,所以在明面上亏损,可能更多需要由富安娜自己来买单。这或许是为何产品逾期都快5个月了,公司之前持续处在缄默中,直到中报披露才不得不公布。

“仅从这份公告看,收益率是一个关键信息。”他进一步分析称,参照前几期产品,推算逾期产品参考收益率应在4.48%-6.66%之间。这两年地产除了正规银行融资渠道外,无论通过券商资管还是信托公司通道,融资利率基本上是10%以上开始洽淡,这一点从国内龙头地产企业境内境外发债利率也可得到证明。同时,这次逾期产品底层资产还是2019、2020年均被出具审计保留意见的问题企业。这类项目要拿到融资,找到债权人,应该需要比较高的利率。

在左剑明看来,如果中信证券资管无法证明本次产品不是作为富安娜通道角色,那该资管投资经理个人就存在重大问题,中信资管在用人和项目审核上需要进一步加以把关。过去几年中,不少券商资管都或多或少介入地产项目融资,随着今年地产压力测试正式启动,有必要对在管产品进行风险摸排。

香港中睿基金首席经济学家徐阳在接受《国际金融报》记者采访时表示,对于券商而言,遇到此类“爆雷”的情况并非罕见,需要注意的是对投资项目的实际考察需要更加认真细致,并且要以负责任的心理去做投资。房地产企业存在高杠杆的情况,但较强的一些国有地产企业现金流还是比较充裕的,经营也较难出现重大漏洞。因此,主要是券商资管需要更有责任心地去做投研。

连锁反应或催生利空预期

从宏观环境来看,整个房地产公司自2021年下半年起逐步面临债务危机,A股上市公司“踩雷”地产相关的理财产品时有发生。

6月10日,安克创新发布公告,就斥资1亿元购买的“中航651号信托”理财产品待回收本金及投资收益存在逾期风险一事,回复深交所的关注函。该产品底层资产为阳光城(000671.SZ)旗下长沙中泛置业有限公司的“阳光城·长沙尚东湾”项目,资金实际投向用于该项目的开发建设。

针对该信托产品出现逾期风险的主要原因,安克创新回复深交所称:受宏观环境、政策调控、新冠疫情等因素影响,地产行业整体下行,借款人和担保人出现流动性困难,未能按期支付应付的信托贷款本金及利息。

1月,民生控股披露称,原定于2021年12月31日前完成现金分配的“中国民生信托-至信772号荣盛地产”,截至2022年1月12日,目前民生控股尚未收到剩余本金3010万元对应的收益。

地产系列风险存在传导隐患。左剑明认为,主要在两个层面。一是实业。例如,金螳螂起诉恒大地产86亿元债权债务关系,这部分很有可能会演变为坏账,从而迫使企业不得不计提巨额减值,进而重创企业利润表。同时,因为地产业务短期内难有起色,这对身处于建筑建材上下游产业链的企业来说,或将会相应减少“蛋糕”分配机会。

二是投资。这次富安娜购买中信证券资管产品,表面上看属于券商发行的类固收产品,但将底层资产打开后,便可窥见问题的严重性。过去5年里,地产企业无论上市融资还是发债,基本上受限于政策高压线,但券商资管、信托、基金公司等金融机构,充分发挥持牌优势,将各类地产企业融资行为包装成合规理财产品,辅以“高利率”向企业和高净值个人进行兜售,这一体量在地产企业融资总规模中占据相当比例。

此外,徐阳表示,地产在我国属支柱产业之一,因而其变动对我国的经济、金融影响都比较大。当前地产公司频繁违约,并且牵连到了券商,对于金融市场而言可能会造成局部的风险。虽然这只是个例,并不能代表所有企业或所有房地产项目,但仍可能促使市场产生利空预期,拖累A股。

(文章来源:国际金融报)

文章来源:国际金融报