高盛的Ben

Snider等策略师周二在一份报告中表示,对冲基金在上个季度降低了整体持股量,但乐观情绪大幅上升,加大了对美国大型科技股的押注,持仓集中在受青睐的股票上。这些基金还加大买入了非必需消费品股,同时减少了对能源和材料板块的押注。在截至6月的三个月里,前10大持仓股的平均权重上升至70%,达到2020年第一季度以来的最高集中度。亚马逊(AMZN.US)取代微软(MSFT.US)成为最受欢迎的多头头寸,二季度前者上涨26%,是后者8%涨幅的三倍多。

报告称,这些对冲基金还增加了对英伟达、苹果、Atlassian和特斯拉的押注。

高盛表示:“受不确定的市场环境和近期回报不佳的阻碍,对冲基金降低了杠杆,重新转向成长股,并提高了投资组合的集中度。它们最近的投资表现有所改善,符合修正反弹期间的典型情况,尽管市场在保持韧性的情况下其杠杆率仍有上升空间。”

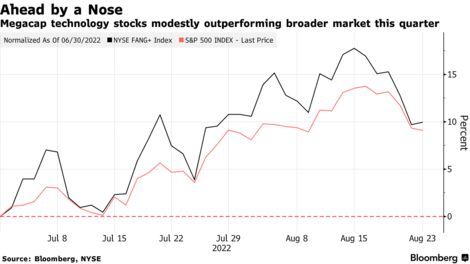

陷入困境的科技股在6月中旬受到提振,因为在美国经济出现放缓迹象后,交易员重新评估了对美联储未来加息次数的押注。在二季度,大型科技股上涨了10%,而标普500指数的涨幅为9%。

然而,杰克逊霍尔全球央行年会即将在本周召开,由于市场担忧鹰派言论再度出现,这种乐观情绪已经逐渐消退。市场对纳斯达克100指数7月上涨近13%是否仅仅是熊市反弹存在分歧。

Saxo Capital Markets Pte策略师Charu

Chanana表示:“由于市场仍然低估了美联储的利率路径,未来投资者可能会面临更多痛苦。”

高盛的报告还指出,其他一些迹象也显示市场很乐观,对冲基金的头寸换手率降至23%,创历史新低。该报告分析的对冲基金持有的总头寸达到2.4万亿美元。

高盛策略师表示,自7月初以来,对冲基金的收益平均上涨4%,将年初至今的跌幅收窄至9%。