对比收入几乎全部来自于锂盐业务的“锂业双雄”,盐湖股份大半收入来自氯化钾,本身也不具备估值优势,至少钾肥在二级市场的估值赶不上锂盐。

照当前趋势,今年锂盐行业可能会诞生三家200亿元利润级别的上市公司。

8月24日晚间,西藏矿业(000762.SZ)、盐湖股份(000792.SZ)发布半年报,前者“锂类产品”毛利率为94.47%,后者碳酸锂毛利率也达到了92.64%。

这一利润率水平,已经可以与贵州茅台(600519.SH)2021年茅台酒的利润率比肩。据公开资料显示,2021年飞天茅台酒的毛利率为94.03%。

其中原因有二个。首先一季度国内锂盐价格大幅上涨,二季度价格有所回落,但是仍然处于历史绝对高位;其次盐湖提锂成本远低于矿石提锂,单吨成本可以做到3万元及以下水平。

仅以盐湖股份为例,上半年碳酸锂销量为15004吨,对应的营业成本为3.8亿元。照此估算,公司每吨碳酸锂成本仅为2.53万元,而其平均售价则达到了34.42万元。

加上同样高利润率的氯化钾业务,盐湖股份上半年利润规模高达91亿元,其中二季度56.6亿元的净利润再次刷新公司单季盈利纪录。

上述背景下,部分卖方机构已经将该公司全年盈利预期上调到了200亿元,较今年4月的预期值翻倍。

只是,与气势如虹的业绩相比,公司自去年8月恢复上市以来股价表现不温不火,始终维持在30元附近波动,这又是什么原因造成的?

钾、锂两大主营毛利率均超80%

二级市场最关注的是盐湖股份的锂盐业务,但是公司氯化钾业务同样不容忽视,少了后者的支持,公司是无法实现如此可观业绩的。

从收入结构上看,盐湖股份上述两大主营产品收入占比超过92%,氯化钾、碳酸锂占比分别为61.64%和29.84%,其中碳酸锂因为涨价、销量增长带动,收入占比较上年同期出现明显提升。而对比其他大宗商品,盐湖股份的氯化钾业务盈利能力也不容小觑。

上半年,其氯化钾产品毛利率同比增长15.96个百分点至81.05%,主要拉动因素也是产品涨价。

受到海外市场多重因素影响,全球钾肥价格达到了近10年的历史高价,并带动国内钾肥价格同步上涨。

百川盈孚数据显示,今年1月,国内氯化钾价格为3475元/吨,到6月初时最高涨至4960元/吨。

虽然各区域价格存在一定差异,但是市场供需如此,青海盐湖氯化钾价格随之走高,当地氯化钾(60%粉)从年初的每吨3490元升至4880元。

不过,相比之下,锂盐业务对盐湖股份盈利能力的拉升效果更为明显。

先看收入情况。上半年,盐湖股份碳酸锂产品营业收入暴增超过10倍,接近52亿元,在公司内部地位明显增强。

带动收入增长的原因有二:一个是上半年碳酸锂价格的大幅上涨,另一个则是来自企业内部产能规模的提升。

盐湖股份原有碳酸锂产能1万吨,去年8月2万吨/年电池级碳酸锂项目完成建设,进入试生产阶段。

到今年6月,上述2万吨产能全线贯通,并达到全线试生产状态。

对比具体产销数据,2022年上半年公司碳酸锂产量达1.5万吨,而在2021年全年产量尚不过2.27万吨。

更为重要的是,上述接近52亿元的锂盐收入中,绝大部分都转化为了公司的利润。

半年报显示,上半年公司碳酸锂毛利率达到92.64%,锂盐行业内利润率位居前列,细分的盐湖提锂行业中也仅次于西藏矿业。

此外,上半年公司碳酸锂生产成本较2021年进一步下降。

按照碳酸锂销量、营业成本估算,盐湖股份当期每吨碳酸锂成本仅为2.53万元,而2021年的平均成本则为2.83万元。

“与去年相比,今年散单市场调价频率远高于去年,比如去年一个月报两次价,今年则是按周调价,甚至是按天调价。”一位多次往返青海的贸易人士反馈称。

不过,就半年报数据来看,盐湖股份锂盐实际销售价格会略低于市场均价。

按照前述估算,公司上半年碳酸锂平均售价为34.42万元/吨,同期安泰科统计的国内工业级碳酸锂市场均价则为42.6万元/吨,2021年时也差不多维持在8折左右的水平。

整体上看,公司业绩增长的驱动力,主要为行业景气度的快速提升、新增产能的释放,以及生产成本的进一步降低。

下半年仍有望环比增长

决定下半年经营趋势的变量,包括行业和企业两个层面。

其中,行业层面的决定因素为氯化钾、碳酸锂的供需和价格运行,其中又以碳酸锂如何运行最为重要。

而就价格表现来看,近期锂盐“主产区”四川限电影响,碳酸锂开始重新上涨,市场均价已经接近49万元/吨。

“业内看涨预期较为明显,不确定的是能否突破3月的高点。”上述锂盐贸易人士指出。

考虑到他作为贸易商的身份,判断可能会存在一些主观因素外,不过部分来自行业层面的因素同样不容忽视。

今年7月,21世纪经济报道曾报道指出,现阶段锂盐价格只是受制于需求端处于恢复阶段,加之此前低价原料库存未完全消耗,整体盈利情况尚可,使得锂精矿、锂盐价格处于短暂平衡状态,但是在成本端的挤压作用下,平衡注定无法长期延续。

打破上述平衡的选择有二:一个是进口矿降价,另一个就是锂盐价格上涨,如此锂盐环节才能保证自身的利润空间。

百川盈孚指出,锂矿资源紧张,8月2日PLS最新拍卖价格为6350美元,按最高价格品味6%折算成本突破45万元,成本面有力提振。

此外,该机构25日还反馈称,下游需求旺盛,采购积极,现货市场低价货源难寻,询价氛围积极。

若下半年碳酸锂选择继续上行,将再度拉高锂盐企业的产品销售均价,带动其利润率进一步走高。

而在行业层面,盐湖股份受到产能爬坡的带动,产量将大概率实现环比增长。

对此公司此前已经明确,“下一步蓝科锂业公司(盐湖股份子公司)将不断优化装置生产条件,优化完善工艺参数,逐步提高装置负荷……”

对比百川盈孚提供的青海产量数据来看,今年7月,青海当地碳酸锂产量已达9098吨,同比增长37.1%,环比增长12%。

盐湖股份作为当地产能最大的盐湖提锂企业,上述整体产量变化一定程度上也可以反映出公司的产量变化情况。

21世纪资本研究院认为,考虑到盐湖股份2018年以来实际产量与名义产能存在差值,以及上述产能逐步释放的带动,下半年产量会略高于上半年,全年公司碳酸锂产量大概率会超过3万吨。

另有接近盐湖股份人士介绍称,“钾、锂业务外,公司还规划有镁、钠和氯产业,以及盐湖稀散元素的开发。比如稀散元素中计划重点开发铯金属、铷金属等高附加值产品,并计划对盐湖提锂生产过程中硼资源进行回收利用。”

不过,以上资源的开发仍属于公司长远规划,以短期影响经营业绩的主要变量仍然是钾、锂为主。

股东频繁减持股价承压

由于一季报、半年报的利润保持环比,加上行业景气度维持高位,卖方机构对盐湖股份的盈利预期值只能不断上调。

据不完全统计,7月以来,5家卖方机构对盐湖股份的2022年利润预期值区间,达到167亿元至209亿元。

其中,209亿元的利润预期值来自申万宏源(000166.SZ),年内该机构也已经四度上调盐湖股份盈利预期。

今年3月,申万宏源的盈利预期值为79.8亿元、4月上调至129.6亿元,5月底进一步上调至160.7亿元,直至今年7月调高至209亿元,

若按照盐湖股份上半年91亿元的净利润计算,相当于公司H2要实现环比近30%的增长。

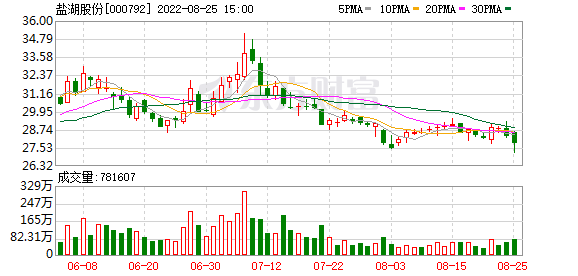

与卖方乐观预期形成鲜明对比的,却是盐湖股份年内始终不温不火的股价表现。至8月25日收盘,盐湖股份年内下跌21.31%,涨幅位居17只锂矿成分股末尾。

而自恢复上市以来,除了2021年8月初期大幅上涨外,今年多数时间处于27元至34元之间波动。

即便部分卖方给出40元以上的目标价,盐湖股份却始终不为所动。

实际上,虽然今年锂盐、锂矿股已经处于历史高位,但是重要股东交易情况却保持了相对稳定。

比如赣锋锂业(002460.SZ)、天齐锂业(002466.SZ),包括高管在内的重要股东今年未出现1笔减持。

盐湖股份则不然,今年2月、3月、6月和7月均有重要股东减持,每笔减持数量都在5000万股以上。

对比公司股价走势也可以看出,每当股价有望突破上述波动区间时,减持都会如期到来。比较典型的是今年2月底、3月初,公司股价一度超过35元,结果这期间中国建设银行青海分行、中化集团各自减持5500万股左右。

同时,对比收入几乎全部来自于锂盐业务的“锂业双雄”,盐湖股份大半收入来自氯化钾,本身也不具备估值优势,至少钾肥在二级市场的估值赶不上锂盐。

如果采用最新的Wind一致性盈利预期值和8月25日收盘价的统一口径计算,当前天齐锂业、赣锋锂业年化估值分别为13.26倍、13.77倍,盐湖股份则只有10.05倍。

加上7月以来锂矿板块系统性回调,“锂业双雄”市值明显缩水,市场比较效应上也限制了盐湖股份二级市场的表现。

此外,三家行业龙头企业中,二级资金对盐湖股份的参与程度也很一般。

仅以8月以来的持股情况为例,北向资金在赣锋锂业持股占自由流通股本比例始终维持在10%以上,天齐锂业在深股通恢复后,这一持股比例也迅速提升至3%以上,而盐湖股份则始终保持在1%左右波动。

多重因素叠加,虽然盐湖股份拥有傲视行业的利润率,可观的盈利预期,但二级市场表现却始终赶不上其他行业龙头。

(文章来源:21世纪经济报道)

文章来源:21世纪经济报道