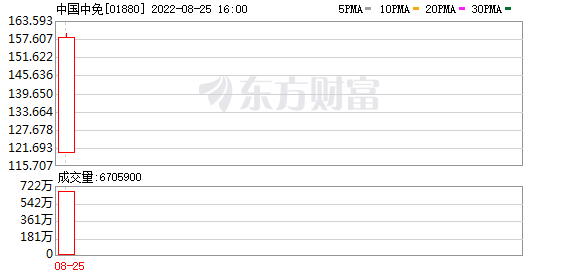

辗转了一年多,中国中免终于如愿登上了港交所的主板,自此拥有了A股和H股双重身份,更因158.92亿港元的募集金额成为今年以来港股最大IPO.8月25日,中国中免H股报收于158港元/股,盘中一度跌破发行价。

中国中免登上H股后的重点发展方向已经可以预见。根据招股书,中国中免拟将全球发售的所得款项净额中的约22%或34.94亿港元,用于拓展海外渠道。

在产业经济咨询机构景鉴智库的创始人周鸣岐看来,国际免税市场规则与国内略有不同,中国中免的牌照优势并不能搬到国际市场,但疫情下回流的境外消费及快速成长的客户群体决定了其在与国际大牌协商时有更多的议价权,渠道优势和议价优势同样可以适用于国外免税店,为“出海”增添底气。

香港市场旅游零售第一股诞生

由于台风等因素,香港联交所8月25日上午暂停交易。25日下午,中国中免(HK01880,股价158港元,市值3247.3亿元)开始在香港联交所主板交易。

中国中免交易首日引来众多关注的目光,与其上市体量有关。

根据中国中免A股8月24日发布的公告,H股全球发售所得款项净额(未行使超额配股权)约为158.92亿港元,超越7月天齐锂业(HK09696,股价81.35港元,市值1335.1亿港元)130.62亿港元的融资净额,成为今年以来香港市场发行规模最大的IPO项目,也是全球旅游零售行业历史上规模最大的IPO融资。

根据中免集团官微的说法,中国中免为“香港市场旅游零售行业第一股”。

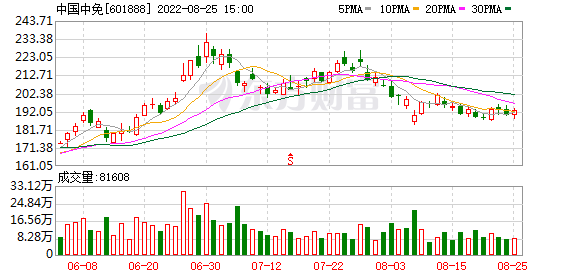

8月25日,中国中免在A股收于192.82元/股,约为220.82港元。

《每日经济新闻》记者查询此前公告发现,此次中国中免H股发行获得了中国国有企业混合所有制改革基金有限公司、AMOREPACIFIC集团等基石投资者的认购,金额达62.38亿港元。

拟拓展海外渠道,“出海”开店

回顾中国中免H股上市这条路,并不算一帆风顺。

早在去年11月,中国中免就曾通过港交所上市聆讯。但同年12月,中国中免又发布公告称,受疫情等因素影响,全球经济受到较大冲击,资本市场持续低迷,决定暂缓H股发行上市的进程。今年6月30日,中国中免再次向港交所重新递交了发行上市的申请。

根据招股书,中国中免拟将全球发售的所得款项净额中的约22%或34.94亿港元,用于拓展海外渠道。其中8.1%或12.81亿港元将用于开设海外市内免税店。

作为全球和全国最大的旅游零售运营商,中国中免是国内唯一具有全免税渠道资质的旅游零售商,下设免税店种类涵盖口岸、离岛、市内、邮轮、机上和外轮供应等类型。截至2021年末,中国中免在全球旅游零售行业市场份额占比为24.6%。

不过,国际免税市场又有所不同,根据周鸣岐8月25日晚间微信采访的介绍,国际免税市场的规则与国内不同,并不以牌照为进入门槛,竞标的环境让市场竞争更加激烈,能否拿到枢纽机场权益、与大牌的议价能力等因素才是核心竞争力。

“其实疫情前中国中免和国际巨头还有一定差距,也是其一直没能走出去的原因。但近几年疫情影响下内循环加速,大部分出境游客及消费回流到了境内;海淘等渠道也被中国中免吃下了不少,在渠道把控力上比疫情前有了很大的拓展。”

周鸣岐还进一步表示,目前来看,尽管中国中免大部分客源都来自国内,但客户基础决定了其在与国际大牌协商时有更多的议价权,渠道优势和议价优势同样可以适用于国外免税店。“像一些小的免税店是没有能力直接从品牌方拿货的,在这方面中国中免还是有很大的优势。”周鸣岐表示。

就未来的出海策略等问题,8月25日下午,《每日经济新闻》记者多次拨打中国中免投关部电话,但始终未能接通,截至发稿采访邮件也未有回复。

(文章来源:每日经济新闻)

文章来源:每日经济新闻