年内最大规模的港股IPO中国中免,也未能重新唤起散户的打新热情。

8月25日,港股上市首日,中国中免以发行价158港元/股收平,为本次上市暂且画上了一个句号。作为今年港股市场最大规模的IPO项目,中国中免此次共募得资金162亿港元,此前也曾引起市场广泛关注。然而从最终配售结果来看,中国中免公开发售部分仅获得了1.06倍认购,一手中签率高达100%。

据数据统计,今年以来,共有39家企业通过港股IPO融资,公开发售部分的平均认购倍数仅5.75倍,平均中签率却高达40.04%,相比与前两年动辄百倍超额认购,中签率低至个位数的情况,显示港股打新热度持续走低。

明星新股低调上市

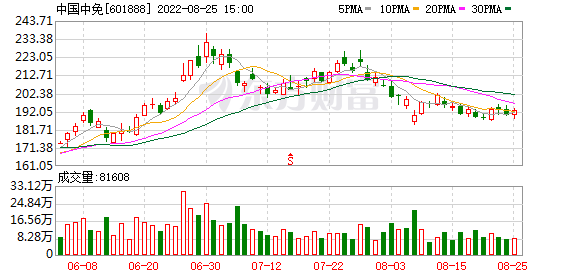

8月25日下午,中国中免H股正式开始交易,盘中股价一度涨至159.3港元/股,但最终收平报158港元/股,与发行价相同。上市首日,中国中免共成交10.53亿港元,换手率仅6.53%。

这一结果比暗盘稍微好些。8月24日晚间,中国中免H股在富途暗盘收跌4.81%,辉立暗盘收跌4.75%。哪怕不考虑打新手续费、融资利息等成本,投资者打新一手账面亏损也超过750港元。

事实上,尽管中国中免是2021年6月以来香港市场最大规模的IPO,也是国企中A-H股发行折价最低项目,但这只明星新股在招股阶段就算不上热闹。公告数据显示,这只股票仅获得了散户1.06倍认购,中签率堪称“百发百中”。

有分析人士指出,中国中免8月19日公告发行价为158港元/股,相比于前一日A股收盘价折价率仅27%,对于个人投资者来说吸引力确实不算很大。

不过,在港股市场低迷、海南疫情冲击等因素的影响下,中国中免发行价最终达到询价区间中上段,还是说明了机构投资者对这家企业的认可。事实上,中国中免虽在散户中未受追捧,但国际发售部分还是获得了4.7倍认购。

瑞银是中国中免本次IPO的联席保荐人、联席全球协调人、联席账簿管理人以及联席牵头经办人。瑞银亚洲区股票资本市场部联席主管郭自力表示,作为全球最大零售运营商,中国中免获得了顶级长线投资者、主权基金以及全球战略投资者的强烈兴趣。希望中国中免的成功上市能鼓励更多发行人进行IPO,期待中国股票市场能够在未来半年到一年内得以复苏。

港股打新仍未复苏

不论如何,即使是年内最大规模的新股,即便是国际机构投资者普遍看好的明星个股,此次也没能拯救持续低迷的港股打新市场。

券商中国记者据数据统计发现,今年以来,共有39家企业在港股融资上市(剔除介绍上市、SPAC上市项目),散户平均认购倍数仅5.75倍,平均中签率高达40.04%。其中最受散户青睐的微创脑科学,也只获得了15.09倍的认购,另有15家企业未能实现一倍的超额认购。

而在2021年,95家港股IPO融资企业中,散户平均认购倍数却高达55.86倍,平均中签率仅14.93%。其中,共有13家企业获得了百倍以上认购,诺辉健康、快手、时代天使三只个股的认购倍数分别高达826.66倍、501.73倍以及415.84倍。

两相对比,可以发现曾经的港股打新已热度不再。中泰国际非银金融分析师赵红梅日前也指出,7月港交所共有16只新股在主板挂牌上市,使得7月成为目前本年度上市新股最多的月份,但共有14只跌破发行价。

一方面,港股二级市场行情低迷,导致新股上市后盈利明显收窄,投资者打新热情明显受到抑制。据安信国际统计,受市场行情影响,今年上半年港股27家上市企业(包括转板和介绍上市)中首日上涨的仅15家,表现最好的力高健康生活上市首日也仅录得26.34%的涨幅。

另一方面,港股IPO发行规模也同比缩水不少。根据港交所数据,2022年上半年于香港交易所新上市的公司共27家,集资额合共197亿元,较2021年上半年下跌91%,反映全球市场气氛,尤其是经济脆弱、地缘政治事件及疫情的持续影响。

不过,港交所也强调,在港交所递交的上市申请一直络绎不绝,截至6月30日共有189宗上市申请正在处理中,当中包括11宗SPAC的上市申请,显示市场气氛转好,集资市场活动有望复苏。

针对港股后市,兴证国际表示,港股最近连续下跌,与外围市场的互动呈现跟跌不跟涨的状况,总体弱势格局进一步明确。但最近市场下跌中,港元汇率没有再贴近弱方,成为低迷市况中的一线曙光,或有中长线资金开始布局。

综合最近发布的中期财报,盈利同比下滑的占比相对较大,这是股市下跌的内在因素,部分中报增长良好且下半年景气仍持续的个股逆市大涨。需注意估值与增长的协调,更多关注PEG指标。

(文章来源:券商中国)

文章来源:券商中国