8月25日,中国人寿(601628.SH;2628.HK)发布半年报,在报告中,中国人寿透露了投资思路。

2022年上半年,国内债券收益率处于历史低位,利率中枢较2021年明显下降,固收类资产配置压力显著加大。具体操作上,一是持续优化核心基础配置,根据利率波动和资产供给灵活调整传统固收资产配置节奏和品种策略,努力稳定票息收益水平和资产久期;二是把握权益市场调整过程中的长期配置机会,稳健开展投资布局,推动权益仓位向中长期配置中枢靠拢;三是加大另类投资模式创新,构建完善以非标债权类产品为基础,以股权投资计划、股权投资基金等为补充的金字塔型的另类投资组合,稳定投资组合长期收益水平。

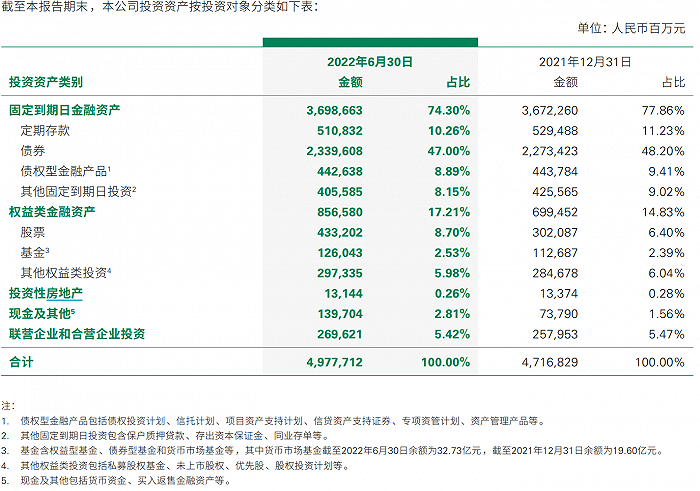

半年报显示,截至报告期末,中国人寿投资资产达4.97万亿元,较2021年底增长5.5%,大幅增加权益资产配置。

图:中国人寿投资资产情况。来源:公告

主要品种中,债券配置比例由2021年底的48.20%变化至47.00%,定期存款配置比例由2021年底的11.23%变化至10.26%,债权型金融产品配置比例由2021年底的9.41%变化至8.89%,股票和基金(不包含货币市场基金)配置比例由2021年底的8.75%提升至11.17%。

根据已公布的上市公司半年报,除去中国人寿集团对中国人寿的持股,中国人寿和中国人寿集团共出现在33家公司的前十大流通股股东名单,持仓总市值达498.51亿元。从持仓数量来看,重点加仓了双汇发展(000895.SZ)和TCL中环(002129.SZ),分别增持2418.46万股、1364.98万股,减仓1804.25万股邮储银行(601658.SH)。

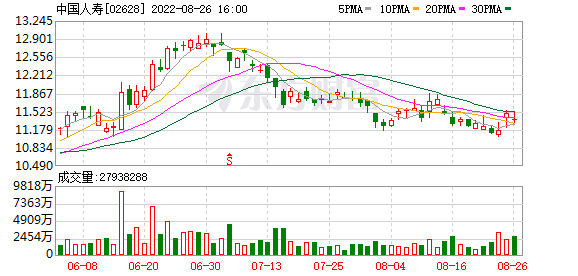

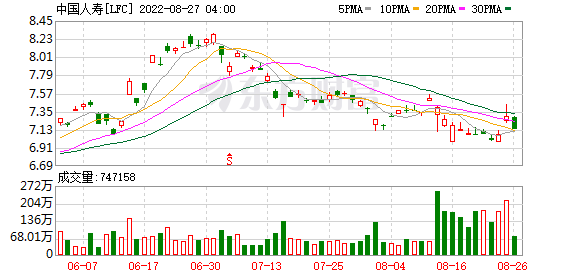

图:中国人寿投资收益情况。来源:公告

2022年上半年,公司实现净投资收益970.09亿元,较2021年同期增加72.45亿元,同比增长8.1%。受市场利率下行的影响,2022年上半年净投资收益率为4.15%,较2021年同期下降18个基点。

上半年实现总投资收益985.42亿元,较2021年同期减少190.96亿元,同比下降16.2%。总投资收益率为4.21%,较2021年同期下降148个基点。考虑当期计入其他综合收益的可供出售金融资产公允价值变动净额后,综合投资收益率为3.75% ,较2021年同期下降186个基点。

中国人寿总裁助理、首席投资官张涤在业绩发布会上表示,对于长期投资者而言特别重要的一点是要有逆向思维,逆向思维是长期制胜的法宝。“今年上半年的市场环境下,我们就是按照逆向思维原则,敢于提升权益仓位,向权益配置中枢靠拢,获得长期稳定回报。这个过程其实很痛苦,需要承受市场短期波动,希望以后在看保险公司投资的时候,能够拉长时间维度,看长期表现,不把短期影响放在重要位置。”

对于权益加仓,张涤乐观地说:“这一方面体现了央企责任,更重要的是在这个过程中也积累了大量的优质资产,为今后投资收益的实现奠定了非常好的基础。”

她还分析称:“第一,在判断一家机构的投资行为时,离不开机构本身的资金属性和投资期限;第二,市场是很难预测的,也是很难准确判断的。基于这两个基本的观点,我们更多的是通过战略配置、大类资产配置实现长期稳定的收益,已经构建了资产久期匹配、票息增强、另类配置等策略。”

她还表示,公司已经完成初步的策略构架,并准备在下半年开始小范围内做一些市场化的试点,探讨未来ESG投资、双碳投资的路径。

至于中国人寿的支持方向,张涤提出四点:一是服务实体经济,目前存量投资余额已超3.3万亿元;二是服务区域战略,例如粤港澳大湾区、长江经济带、中西部等等,相应地会产生基础设施、产业布局等方面的投资机会,目前投资余额已超2.2万亿元;三是服务经济社会、乡村振兴;四是绿色投资、绿色金融,上半年在绿色投资方面投资余额已超4000亿元。

(文章来源:界面新闻)

文章来源:界面新闻