上市券商2022年半年报本周集中披露,上半年业绩表现不佳已逐渐成为事实,但二季度环比激增,也透露出证券行业的业绩拐点已经到来,下半年业绩或可期。

8月26日,又有11家上市券商集中披露2022年半年度业绩,目前已有总计38家上市券商发布今年上半年业绩,目前,归母净利排名靠前的10家券商分别是国泰君安(63.73亿元)、海通证券(47.58亿元)、东方财富(44.44亿元)、国信证券(32.10亿元)、光大证券(21.08亿元)、安信证券(16.48亿元)、方正证券(14.21亿元)、中泰证券(9.12亿元)、东吴证券(8.18亿元)、长江证券(7.97亿元)。

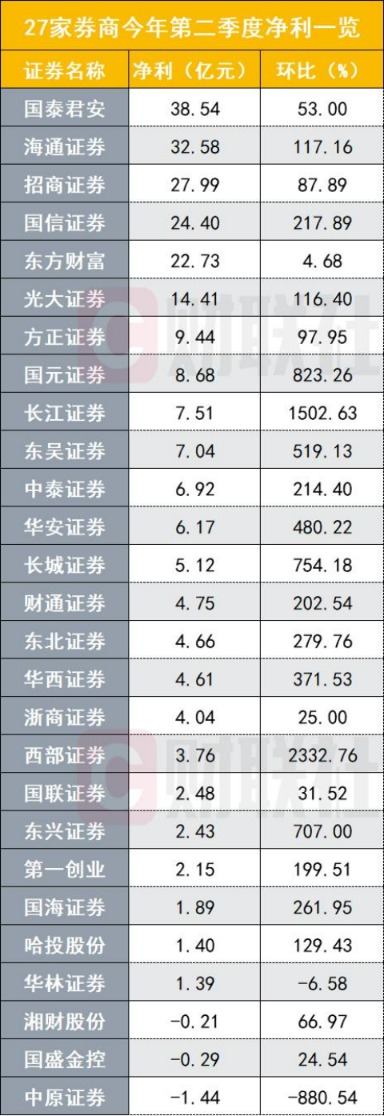

券商上半年业绩表现不佳,但二季度回暖迹象明显。今年二季度,27家可比券商单季净利环比增速均值达332.49%,其中17家单季净利环比增速超过一倍以上。

有头部券商净利下滑超四成

券商上半年业绩整体下滑,上述38家券商或母公司业绩中,仅有3家券商归母净利同比增速为正,分别是东方财富(19.23%)、方正证券(9.29%)、华安证券(17.87%)、国联证券(15.37%)。

此外,4家券商上半年亏损,分别是太平洋(-0.60亿元)、中原证券(-1.25亿元)、中山证券(-1.73亿元)、江海证券(-3.45亿元)。

头部券商今年上半年的日子也并不好过。已披露半年报的4家规模较大券商表现欠佳,国泰君安今年上半年实现归母净利润63.73亿元,同比下降20.47%;海通证券归母净利润为47.58亿元,同比下降41.77%;招商证券归母净利润为42.88亿元,同比下滑25.36%;国信证券归母净利润为32.10亿元,同比下降33.05%。

27家券商环比增幅均值超3倍

尽管券商上半年业绩表现不佳,但改善的情形已逐渐显现,绝大部分券商二季度单季净利润环比增速迅猛。

今年二季度,27家可比券商单季净利环比增速均值为332.49%,环比增速为正的券商有25家,占比为92.59%,其中17家单季净利环比增速超过一倍以上。

今年二季度单季净利润环比增速排名靠前的券商分别是西部证券(2332.76%)、长江证券(1502.63%)、国元证券(823.26%)、长城证券(754.18%)、东兴证券(707.00%)、东吴证券(519.13%)、华安证券(480.22%)、华西证券(371.53%)、东北证券(279.76%)、国海证券(261.95%)。

规模较大券商的单季度净利环比增速也并不低,如国泰君安(53.00%)、海通证券(117.16%)、招商证券(87.89%)、国信证券(217.89%)、东方财富(4.68%)、光大证券(116.40%)。

27家券商中24家今年二季度单季度盈利,仅3家券商或母公司亏损,分别为湘财股份(-0.21亿元)、国盛金控(-0.29亿元)、中原证券(-1.44亿元)。

国元证券表示,二季度,随着证券市场的逐渐稳定,公司积极调整投资结构,严控投资风险,证券投资损失有所减少。

大同证券非银研报指出,二季度市场行情回暖下,券商业绩快速反弹,虽仍不及去年同期,但环比一季度,回暖迹象明显。预计在下半年整体市场持续稳定向好的基础上,各大券商业绩将持续走强,逐步走出一季度带来的业绩低谷。

中银证券研报称,资本市场改革和居民资产转移是券商板块促转型、提升估值中枢的长期推动力,预计业绩低点已过,未来逐步改善促进估值修复。

自营业务结构是关键

今年上半年,二级市场表现不佳,自营业务对券商业绩拖累较大,但相应也在今年二季度环比变化中形成强大助力。“成也萧何败萧何”,说的就是券商自营业务。

今年上半年,22家可比券商自营业务平均同比下降65.19%;其中20家券商自营净收入下降,占比达90.91%,这其中的5家券商自营业务净收入为负值,分别是中泰证券(-0.33亿元)、华西证券(-0.40亿元)、东兴证券(-1.73亿元)、国元证券(-1.99亿元)、长江证券(-5.21亿元)。

头部券商也未能幸免于难,从增速来看,如国泰君安(-46.45%)、招商证券(-42.00%)、海通证券(-89.80%)等。

仅有两家券商自营业务同比实现增长,分别是国联证券(12.59%)、方正证券(69.91%),由此两家券商上半年净利润表现较好,归母净利润分别同比增长15.37%、9.29%。

自营业务的策略不同,对自营业务收入,乃至公司今年上半年业绩产生截然不同的巨大影响。

方正证券执委会主任、董事会秘书何亚刚在公司2022年半年度业绩说明会上表示,自营权益投资上半年取得正收益,这是坚持非方向风险中性权益投资所致。

据悉,方正证券致力于大力发展中性策略,以及大力发展非方向业务,并且已经坚持多年。

国联证券表示,公司权益投资业务始终坚持价值投资理念,聚焦具有低估值、良好成长性的行业和公司,收益率大幅跑赢沪深300指数;固定收益业务不断强化FICC量化投研能力,打造特色固定收益类产品资本中介业务,在业务规模扩张的同时,严控风险,实现稳健收益;股权衍生品业务综合交易服务能力持续提升,根据中证协2021年“券商基于柜台与机构客户对手方交易业务收入”数据排名,国联证券排名第10,在一众头部券商中显得尤为显眼。

湘财股份指出,上半年,受宏观环境、新冠疫情等因素影响,国内证券市场行情波动加大,整体出现了一定幅度的下跌,公司证券板块自营业务收入及子公司收入较上年同期出现了较大幅度的下滑;同时,公司实业板块整体依然亏损,共同导致归属于上市公司股东的净利润出现亏损。

长江证券表示,上半年,权益投资市场普遍下跌,市场表现弱于上年同期,导致权益类投资业务收入大幅减少;固定收益类投资业务紧抓市场机遇,加大投资规模,同时根据趋势变化调节风险敞口,提升组合信用资质。结合其他债权投资利息收入来看,固定收益类投资业务收入有所提升。

华林证券指出,一方面,公司加大对金融资产的投资,截至6月末,金融资产投资占公司总资产的49.85%,较年初增长26.85个百分点;另一方面,从投资类型来看,公司适时调整金融资产的投资类型,更倾向于投资国债、银行票据等风险较低的非权益类投资品种,坚持价值投资,致力于创造稳健的收益曲线。

此外,值得注意的是,华林证券在报告期内大幅增加信息技术的投入。2022年上半年,公司信息技术投入达1.31亿元,同比增长102.12%。而在上一年度,华林证券在科技化发展中就已投入超3.4亿元,信息技术投入占营业收入比例达25.17%。

(文章来源:财联社)

文章来源:财联社