一场演讲彻底“吓崩”了美股。

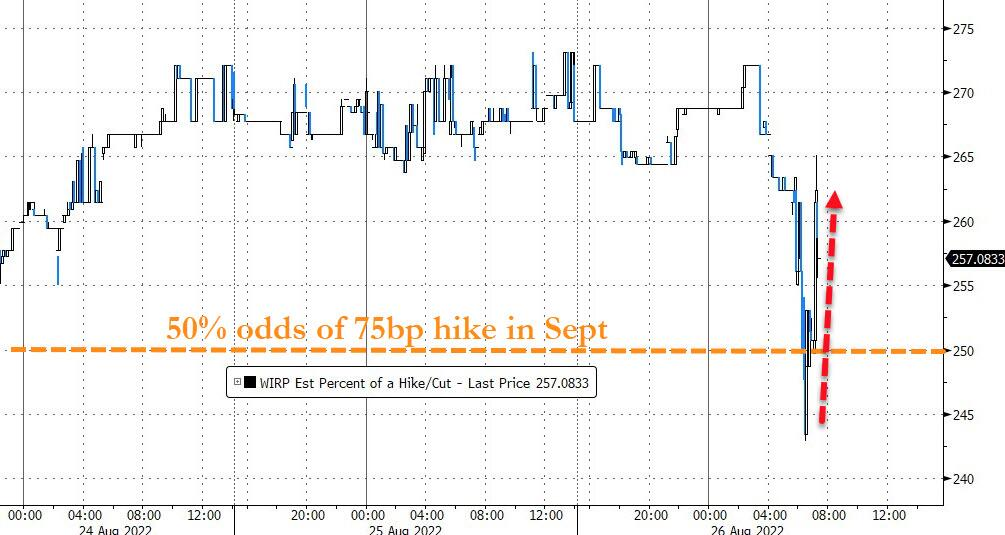

北京时间8月26日晚间,美联储主席鲍威尔就美国经济前景发表了演讲。鲍威尔演讲中明确表态,美联储不会被一两个月的数据所左右,当前美国的通胀形势仍然严峻,美联储必须继续加息。同时,鲍威尔直接反驳了货币市场对2023年下半年开始降息的定价。这番表态后,市场对9月美联储加息75个基点的预期瞬间飙升至60%附近。

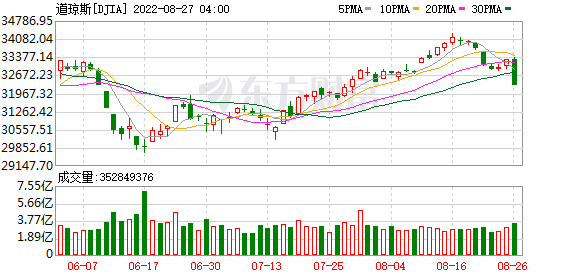

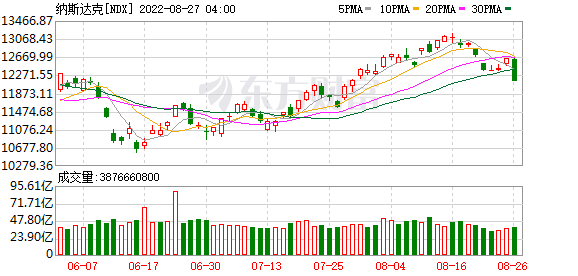

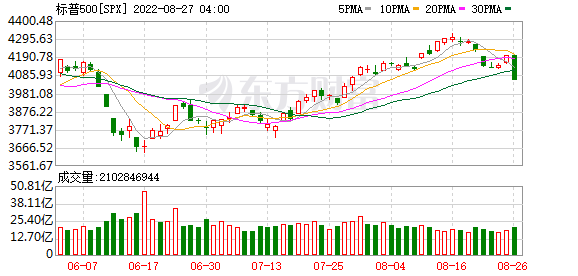

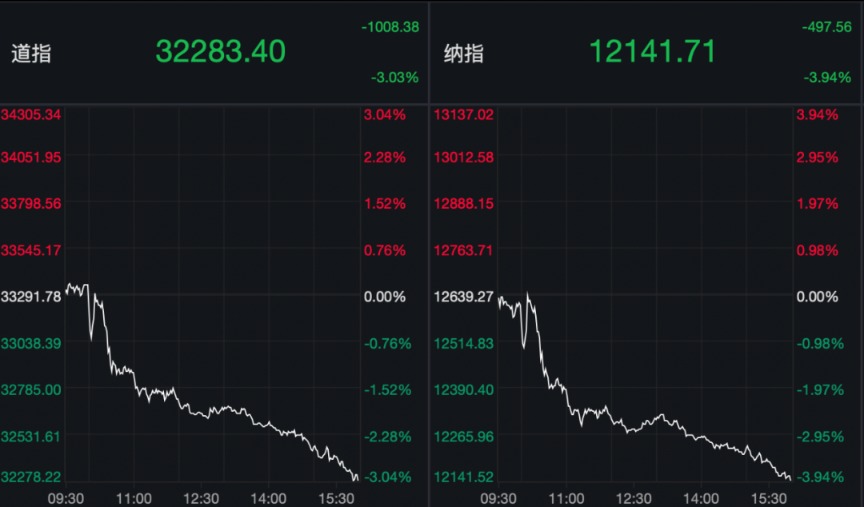

鲍威尔话音刚落,美股市场便上演大跳水,盘中跌幅迅速扩大,纳指瞬间大跌超过2%,道指大跌超500点,随后一路走低。截至收盘,纳指暴跌3.94%,创6月16日以来最大收盘跌幅;标普大跌3.37%,创6月13日以来最大跌幅;道指重挫1008.38点,跌幅达3.03%,为5月18日以来首次单日暴跌超1000点。据彭博社数据统计,鲍威尔短短10分钟的讲话,令美国最富裕人群的财富被血洗超780亿美元(约合人民币5360亿元)。

除了加息,美联储掀起的另一个风暴是量化紧缩。根据政策安排,今年9月开始,美联储的量化紧缩规模将更加激进,减持规模由475亿美元/月增加至950亿美元/月。桥水基金联合首席投资官Greg Jensen警告称,随着美联储加速QT,美国实体经济与金融市场将出现大幅下滑,总体而言,资产市场将下跌20-25%。

鲍威尔讲话“吓崩”美股

全球各地的央行官员、诺贝尔奖得主和顶尖经济学家,正齐聚怀俄明州小镇杰克逊霍尔,参加2019年以来的首次线下举办的年度央行会议,全球金融市场对央行货币政策的关注度,几乎达到了最高峰。

按照官网的日程安排,当地时间8月26上午10点(北京时间26日22点),美联储主席鲍威尔就美国经济前景发表了演讲,毫无疑问这是2022年杰克逊霍尔全球央行年会最为关键的一场重头戏。

鲍威尔的演讲主题是《货币政策与价格稳定》,内容短小精悍,仅用10分钟便讲完,但对美股市场却是一场灾难。

鲍威尔演讲中明确表示,美联储不会被一两个月的数据所左右,当前美国的通胀形势仍然严峻,美联储必须继续加息。同时,鲍威尔直接反驳了货币市场对2023年下半年开始降息的定价,直言“到明年底基准利率仅略低于4%”。

这番表态后,市场对9月美联储加息75个基点的预期瞬间飙升至60%附近。

其实,在鲍威尔这番表态前夕,美股市场的预期是相对乐观的,甚至预期美国通胀已经见顶,美联储将在明年某个时候从加息转向降息。

华尔街甚至将美联储此前释放的加息信号认为是“虚张声势”,7-8月美股市场也不断反弹走高,有分析人士指出,2022年下半年以来,美国市场正在经历最诡异的“画风”。

因此,鲍威尔26日晚间的“通胀不歇、加息不止”的定调明显超出了市场预期,也成为了市场的风险事件。

鲍威尔话音刚落,美股市场便上演大跳水,盘中跌幅迅速扩大,纳指跌幅超过2%,标普跌幅也超过2%,道指大跌超500点。随后一路走低,截至收盘,纳指暴跌3.94%,创6月16日以来最大收盘跌幅;标普大跌3.37%,创6月13日以来最大跌幅;道指重挫1008.38点,跌幅达3.03%,为5月18日以来首次单日暴跌超1000点

美股所有板块几乎全军覆没,科技股成为杀跌重灾区。其中,英伟达等芯片股所在的IT板块暴跌4.3%,谷歌所在的通信板块、亚马逊所在的非必需消费品板块均大跌3.9%。

美股FAANMG六大科技股中,谷歌大跌5.4%,创下7月26日以来新低;亚马逊大跌近4.8%,奈飞跌近4.6%,Facebook母公司Meta跌近4.2%,微软跌近3.9%,苹果跌近3.8%。

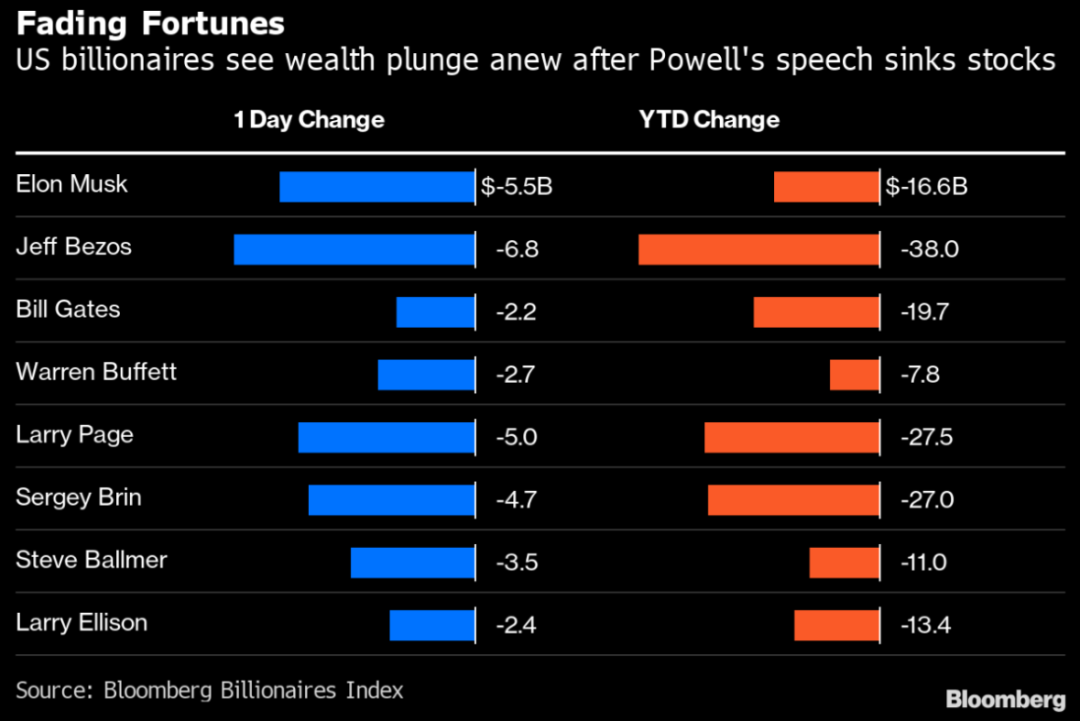

据彭博社数据统计,在杰克逊霍尔年会上,美联储主席鲍威尔短短10分钟的讲话,令美国最富裕人群的财富被血洗超780亿美元(约合人民币5360亿元)。其中,马斯克的财富蒸发55亿美元,贝佐斯损失68亿美元,盖茨亏损22亿美元,巴菲特也损失27亿美元,谷歌Sergey Brin的财富跌至不足1000亿美元。

其实,在鲍威尔发表演讲前夕,其他美联储官员的立场也发生了明显转向,“鹰派”表态此起彼伏。

周四,包括圣路易斯联储主席布拉德、堪萨斯城联储主席乔治、费城联储主席哈克、亚特兰大联储主席博斯蒂克在内的多位美联储官员在接受采访时,几乎都强调了美联储继续加息的必要性。他们并表示,不认为美联储会在明年开始降息,反而会持续加息直到基准利率超过4%。

抗通胀比支持经济增长更重要

正在召开的“杰克逊霍尔全球央行年会”的重要性,已经不言而喻。美国“爆表”的通货膨胀、就业市场、经济衰退风险,都是美联储需要竭尽全力权衡的关键点,也是市场关注的焦点。

在刚刚发表的演讲上,鲍威尔对上述3个方面都有提及。

鲍威尔表示,让物价恢复不仅需要时间,还需要有利地使用央行的工具,让需求和供应达到更好的平衡。这也意味着,美国可能会经历一个持续低于趋势的经济增长期,劳动力市场也会有一些软化。

对美国通胀的判断,鲍威尔认为,最新的经济数据喜忧参半,劳动力市场尤其强劲,对劳工的需求远超供应;7月通胀小幅回落固然可喜,但远远没有达到FOMC认定“通胀正在下跌”的程度。

鲍威尔表示,没有稳定的物价,经济对任何人都没有好处,对于那些财务承受能力较弱的人来说,高通胀的负面影响最为严重。

鲍威尔进一步发出警告称,当前的一个特殊风险在于,高通胀持续的时间越长,对通胀将继续上升的预期变得根深蒂固的可能性就越大,最坏的结果是像1970年代美国大通胀时期那样,形成通胀与公众预期之间的恶性自我实现。

另外,关于美国经济衰退,鲍威尔也有重要表态。鲍威尔指出,尽管美国经济衰退并非不可避免的结果,美联储继续加息势必会对经济造成“一些痛苦”,但鉴于当前通胀和劳动力市场形势,美联储必须继续加息。

对于鲍威尔的这番讲话,华尔街分析人士表示,鲍威尔释放的信号已经非常明确,对抗通胀比支持经济增长更重要。因此也清楚表明,美联储在短期内仍会更积极地加息,且鲍威尔目前的计划中没有降息,市场试图对最早在2023年底降息进行定价是错误的。

更猛烈的量化紧缩正在实施

除了加息,美联储掀起的另一个风暴是量化紧缩。

按照美联储的政策安排,今年9月开始,美联储的量化紧缩规模将更加激进,减持规模由475亿美元/月增加至950亿美元/月。其中,美债缩减上限由300亿美元/月增加到600亿美元/月;机构债券和机构抵押贷款支持证券(MBS)缩减上限由175亿美元/月增加到350亿美元/月。

此次缩表是以“被动”方式进行的,即到期不续做,资产自动被赎回,而非主动卖出。

市场普遍认为,美联储这轮缩表比2017-2019年那次更加激进,当时缩表是在美联储首次加息近两年后才开始的,而这一次美联储是加息、缩表“双管齐下”。

美联储量化紧缩(QT)对市场的影响将有多大?

桥水基金联合首席投资官Greg Jensen警告称,随着美联储加速QT,美国实体经济与金融市场将出现大幅下滑,总体而言,资本市场将下跌20-25%。

在Jensen看来,资产价格“需要下降”,理由是金融市场与实体经济之间存在很大脱节。

Jensen进一步解释称,实行QT,美国企业利润将下降,美联储的QT和加息将压低通胀和经济。如果面对顽固的通胀,美联储被迫更长时间地收紧政策,而市场预期的6-9个月后美联储就转向为宽松政策没有成为现实的话,未来的投资将“更加艰难”,其中流动性随着利润和经济的增长而枯竭,从而最终导致美国经济增长乏力。

中信证券明明团队的最新研报也指出,经济领先指标、就业指标、美债期限利差指标,这些对于美国经济衰退具有较好的预测意义,这些重要指标均预示了明年美国经济衰退风险很高,尤其是明年上半年,也不排除今年就步入衰退的可能性。在通胀预期得到控制的背景下,美联储紧缩将继续支撑美债利率上行,见顶时点预计在美联储停止加息前夕,随后由于经济恶化美债利率将面临较大的下行风险。

(文章来源:券商中国)

文章来源:券商中国