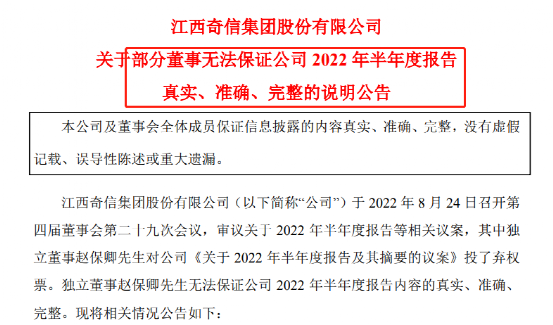

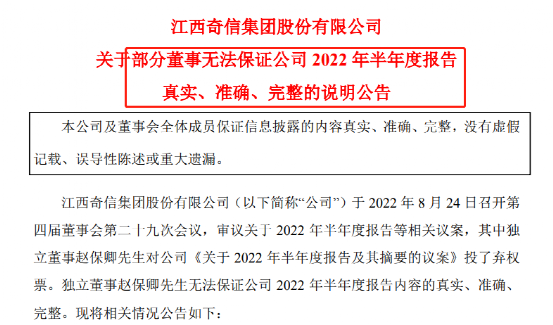

“独立董事赵保卿无法保证公司2022年半年度报告内容的真实、准确、完整!”

8月26日,曾经的建筑装饰行业龙头之一的*ST奇信发布财报,却遭到独董投弃权票。原因是公司原实控人方面涉嫌非经营性占资被经侦调查,同时公司因涉嫌信披违规被证监会立案调查。在两项调查结论出炉之前,该独董认为公司的财务数据无法“保真”。

主业低迷、债务大范围逾期的*ST奇信,目前主要银行账户被冻结,2021年度已经资不抵债,为此公司在今年四月开始披星戴帽。

目前来看,公司退市风险高,其今年半年报净资产继续为负且程度加深,如今年年报不能扭转负资产情形将退市。另外,公司目前处于预重整阶段,存在因重整失败而被宣告破产的风险,如果被宣告破产也将直接退市。

独董连续发难

*ST奇信发布2022年半年报显示,公司上半年实现营业收入6.79亿元,同比增长14.43%;归属于上市公司股东的净利润为-2.02亿元,较上年同期的-7519.13万元,亏损幅度进一步扩大。但就是这样一份已经惨不忍睹的半年报,却还是没有被独立董事赵保卿认可。

中国基金报记者注意到,这并非赵保卿第一次对财报投出弃权票。今年4月30日,在*ST奇信发布2021年度报告以及2022年度一季报时,赵保卿就已经表示“不保真”,并在审议财报的董事会会议上选择弃权。

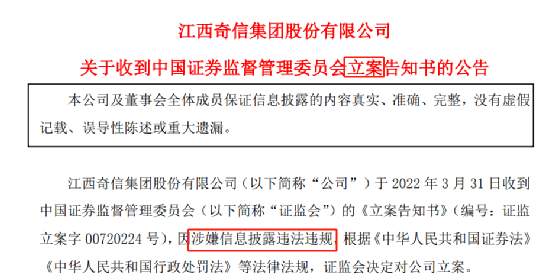

赵保卿给出的详细原因是:公司因涉嫌违法违规信息披露正被中国证监会立案调查,公司因原实际控制人关联人疑似于2021年1月1日非经营性资金占用正被经侦立案侦查。此两项调查至今尚未有结论,而这两项结论直接影响到2022年半年度报告及其摘要相关数据信息的客观真实、准确与完整性。

公开资料显示,赵保卿现任中国审计学会理事,北京审计学会理事,中央广播电视大学“审计案例研究”和“审计学”课程主讲与教材主编,审计署高级审计师评审委员会委员,现同时兼任首航高科独立董事,曾任昆仑万维独立董事。

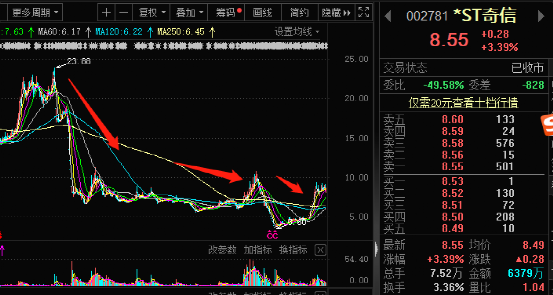

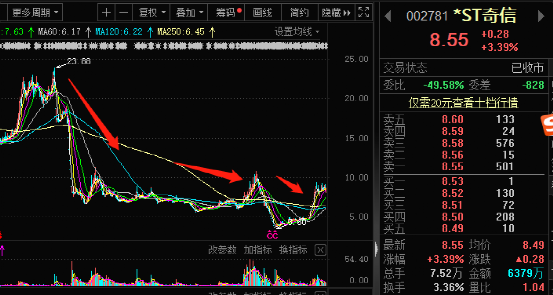

这只股票7月中下旬到8月初曾连拉14个涨停板。

1.31亿资金被诡异转走

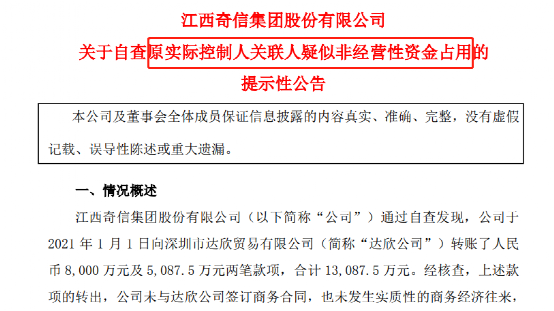

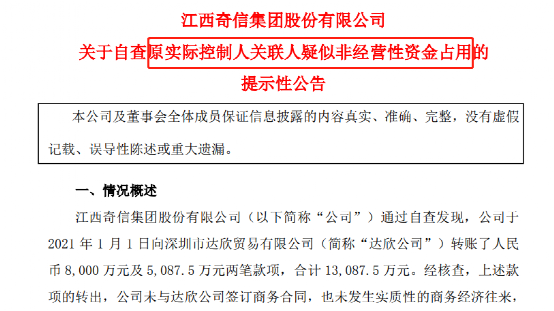

2021年12月31日,奇信股份公告,原实际控制人关联人疑似非经营性占用1.31亿元资金。

奇信股份称,通过自查发现,2021年1月1日,公司向深圳市达欣贸易有限公司(简称“达欣贸易”)转账8000万元及5087.5万元两笔款项,合计1.31亿元。且上述款项的转出,未与达欣贸易签订商务合同,也未发生实质性的商务经济往来,未经过公司股东大会、董事会决策审批和内部签字审批流程。

此情况下,钱是怎么被转走的呢?奇信股份表示,付款凭证中仅有原实际控制人关联人即时任公司董事长兼总裁叶洪孝的签字及财务管理中心资金结算部副经理的个人名章。

事情败露后,*ST奇信迅速成立了调查领导小组,并于今年1月23日向江西新余市公安局报案。3月19日,公司公告收到了新余市公安局出具的《立案告知书》,正式启动对相关涉及人员的立案调查工作,其主要内容为:“‘1.23’职务侵占案一案,经查,我局认为该案有犯罪事实,属于我局管辖,现已于2022年3月15日立案侦查。”

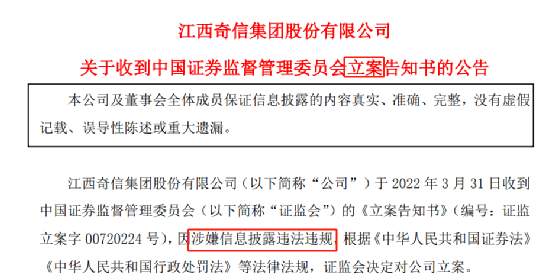

3月31日,因涉嫌信息披露违法违规,证监会也对奇信股份启动立案调查。

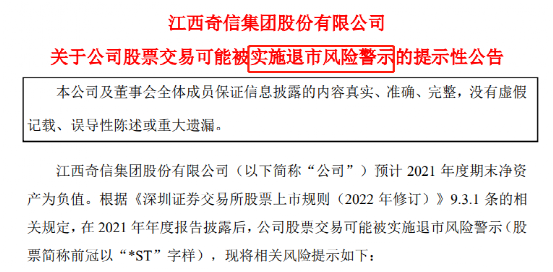

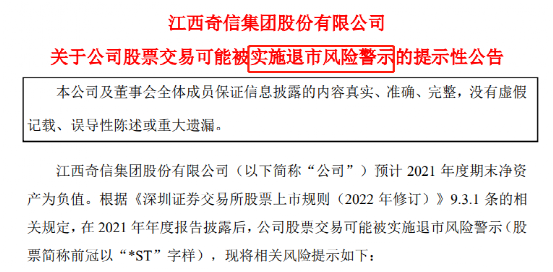

退市风险高因触及两条风险警示条款,奇信股份在今年4月起披星戴帽。

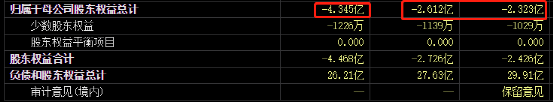

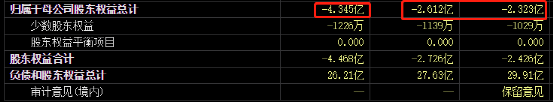

一是因主要银行账号被冻结,触及《股票上市规则(2022 年修订)》第9.8.1 条第(六)款规定“公司主要银行账号被冻结”的情形,公司股票交易于2022年4月20日起被实施其他风险警示。根据7月7日*ST奇信对深交所问询函的回复,其被冻结银行账户28个,冻结金额1.9亿元。截至8月26日,该种其他风险警示情形尚未消除。二是因 2021 年度经审计的期末净资产为负值,公司股票交易自2022年5月6日起被实施退市风险警示,截至8月26日,该种退市风险警示情形也未消除。从公司今年中报来看,公司因净资产为负触发退市的风险正在急剧上升。2021年年报时公司净资产为-2.32亿元,一季报轻微扩大到-2.61亿元,到了中报已经扩大到了-4.35亿元。

根据深交所股票上市规则第9.3.1条,上市公司出现“最近一个会计年度经审计的期末净资产为负值,或者追溯重述后最近一个会计年度期末净资产为负值”情形的,将对其股票交易实施退市风险警示。而如果下一年度净资产继续为负,则将直接退市,目前对*ST奇信来说,时间仅剩下四个月。此外,公司还触发另一条退市条款的风险也很高。公司于2022年7月16日披露了《关于公司被债权人申请重整及预重整的提示性公告》,相关债权人以公司不能清偿到期债务且资产不足以清偿全部债务,但具有重整价值为由,向江西省新余中院申请对公司进行破产重整,并同时申请启动预重整程序。预重整能否成功,以及法院后续是否受理对公司的重整申请,均存在不确定性;即使法院受理了对公司的重整申请,依然存在因重整失败而被宣告破产的风险;如果公司被宣告破产,则公司股票将面临被终止上市的风险。

新余投控深陷其中公开资料显示,奇信股份主营业务是建筑装饰,于2015年12月在深交所上市。上市不到五年,2020年7月创始人叶家豪及其子叶洪孝控制的深圳智大投资控股有限公司(下称“智大控股”,后更名为新余智大投资有限公司)及其关联人叶秀冬,以16.21元/股的价格,将奇信股份6477万股、占比 29.99%的股份,转让给了新余市国资旗下的新余投资控股集团有限公司(下称“新余投控”),一举套现超过10.9亿元。同时,智大控股还无条件永久放弃其未转让的剩余公司14.11%股份对应的表决权,这样奇信股份易主,控股股东由智大控股变更为新余投控。国资入主后,2021年9月28日奇信股份公告称,中文名称将由“深圳市奇信集团股份有限公司”变更为“江西奇信集团股份有限公司”,注册地由深圳迁至江西新余市。而此次收购约定了业绩对赌,即收购后2020年-2022年奇信股份的扣非净利润不能低于2019年。但三年的业绩对赌期,新余投控第一年就没有完成承诺,公司2019年扣非净利润还有6000多万,但到了2020年直接暴亏5亿,2021年更进一步亏损17.5亿。为此,新余投控向法院起诉,双方对簿公堂。

更让新余投控受伤的是,完成收购后不到半年,智大控股就开始公告减持,此后因融资融券业务发生逾期等其频繁被动减持。目前,智大控股持有奇信股份比例由收购完成后的14.11%降低到11.11%。伴随着业绩暴亏和原控股股东持续减持,奇信股份股价整体也呈下滑趋势,目前最新价只有8.55元/股,市值不到20亿元。也就是说,新余投控持股市值已经不到6亿元,亏损约5亿元。

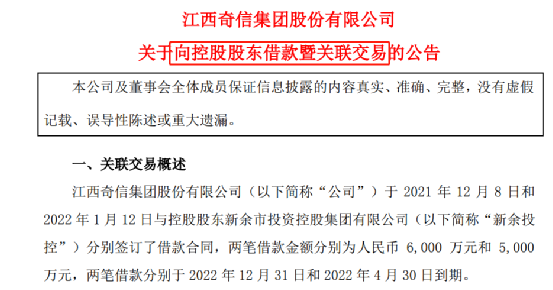

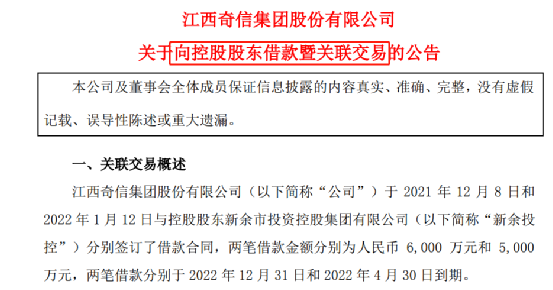

但这种情况下,深陷其中的新余投控却还不得不出钱给公司“输血”。2021年12月、2022年1月,新余投控与奇信股份签订协议,向其分别提供借款5000万元、6000万元。今年3月,奇信股份又向新余投控申请新增借款2.79亿元。

(文章来源:中国基金报)文章来源:中国基金报