最后2小时买卖时间,投资者如果不及时操作,180元可能变成100.34元,亏损超40%。

中大转债今日为最后交易日,投资者可以买卖或转股,但今日收市后,债券持有人只能进行转股。如果投资者再不转股,将按照100.34元/张的价格强制赎回,而中大转债的午间收盘价为181.58元/张,不及时操作可能亏损超40%。

值得注意的是,祥鑫转债的持有人因未及时操作,产生了60%以上的亏损,亏损金额超600万元。

不操作可能亏40%

中大力德近日多次发公告提醒投资者,中大转债将被赎回,投资者应及时转股。

中大转债的赎回登记日为2022年9月1日,按照可转债新规,为投资者预留3天转股时间,中大转债最后交易日提前至2022年8月29日。

这也就意味着,8月29日收市前,投资者可以买卖中大转债,债券持有人可以转股,而8月29日收市后,债券持有人只能进行转股。

按照中大转债午间收盘价计算,投资者如果不及时操作可能亏损超40%。

中大转债的到期日为2027年10月25日,但自2022年7月19日至2022年8月8日期间,公司股票有15个交易日的收盘价不低于中大转当期转股价格(16.77元/股)的130%,触发可转债有条件赎回条款。公司决定行使中大转债有条件赎回权,按照债券面值加当期应计利息的价格赎回在赎回登记日收市后在中国证券登记结算有限责任公司深圳分公司登记在册的全部未转股中大转债。

根据安排,截至2022年9月1日收市后仍未转股的中大转债将被强制赎回。本次赎回完成后,中大转债将在深圳证券交易所摘牌。公司提醒投资者,持有人持有的中大转债如存在被质押或被冻结的,建议在停止交易和转股日前解除质押和冻结,以免出现无法转股而被赎回的情形。

中大转债对应的正股中大力德主要从事机械传动与控制应用领域关键零部件的研发、生产、销售和服务的高新技术企业,自设立以来,公司一直从事减速电机、精密减速器等核心零部件的生产和销售,并不断结合市场需求,借鉴国内外先进经验,加大研发投入,相继推出微型无刷直流减速电机、精密行星减速器、滚筒电机、RV减速器、谐波减速器、伺服电机、伺服及无刷驱动器等新产品,并已逐步形成了减速器、电机、驱动器一体化系统。

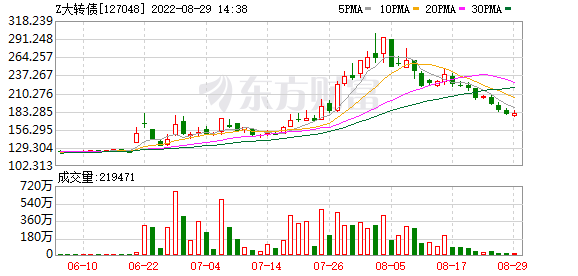

受益于机器人概念股大涨,中大力德股价近期涨势凌厉,自6月下旬以来,公司股价接连攀升,出现多个涨停,累计涨幅超200%。

他们一夜亏损600万

上市公司多次发公告提醒,同时最后交易日债券简称还有特殊标识提醒,但仍有不少可转债持有者因未及时操作产生巨亏。

祥鑫科技近日发布祥鑫转债赎回结果公告显示,赎回登记日收市后,祥鑫转债尚有3.33万张未转股,本次赎回数量为3.33万张。按照债券面值加当期应计利息100.43元/张的赎回价格,公司共计支付赎回款334.72万元。

值得一提的是,祥鑫转债最后交易日的收市价格为293元/张,因祥鑫科技股价大涨,祥鑫转债在赎回登记前夕吸引众多资金参与,祥鑫转债最后交易日的交易金额高达25.2亿元。但可能有部分可转债持有者不熟悉赎回规则,在末日大涨的情况下,忘记转股或卖出,亏损超60%。按照祥鑫转债最后交易日的收市价计算,3.33万张对应的市值有976.54万元,但最终公司按照赎回价格支付334.72万元,相当于该部分债券持有人一夜之间亏损了641.82万元。

祥鑫转债对应的正股祥鑫科技为深市主板股票,应该不存在因未开通板块交易权限而导致不能转股的情形,更多的应该是祥鑫科技、祥鑫转债价格同步大涨,吸引了部分“投资小白”参与交易。

祥鑫科技主要从事精密冲压模具和金属结构件研发、生产和销售。公司的主营业务和主要产品涵盖三个方面:1)汽车零部件及配件制造业:汽车精密冲压模具和金属结构件;2)通信设备制造业:通信设备精密冲压模具和金属结构件;3)金属制品业:其他精密冲压模具和金属结构件。

在新能源汽车和动力电池领域,公司拥有行业领先的超高强度钢板和铝镁合金模具成型、自冲铆接、热融自攻丝、拼焊板、CAE模拟仿真技术等,能够为不同的客户提供多样化的汽车轻量化和电池箱。同时,公司具备专业化优势,针对汽车部件分类及模具特性,公司将模具的制造分为多个团队,负责不同领域的模具制造。储能、光伏、通信设备精密冲压模具和金属结构件等,目前公司客户资源储备丰富。

乘着新能源的东风,祥鑫科技的股价自4月底以来接连攀升走高,累计涨幅超300%。

投资者如何操作

所谓可转债强赎,指的是在可转债转股期内,所属公司的股票连续30个交易日中至少15个交易日收盘价不低于转股价格的130%,上市公司有权以债券面值加应计利息的价格赎回全部或部分未转股的可转债。

可转债被上市公司提前赎回,是投资者持有可转债的退出方式之一。对于上市公司而言,强制赎回可以促成持债人尽快转股,免去上市公司偿还利息和本金的压力。此外,还有利于上市公司继续融资发下一期可转债,可以提高融资效率。

对于投资者而言,一旦触发强制赎回条款,上市公司选择赎回可转债,而投资者没有在约定的期限内及时卖出或者转股,那么这只可转债就只能被赎回。对于那些高溢价买入可转债的投资者来说,就可能面临较大损失。

面对可转债强赎,目前有两种方法可以让投资者规避不必要的风险。

第一是,卖出。操作上跟卖出股票操作一样,不需要太多技巧。对于高位买入的投资者来说,虽然卖出价格可能会比买入的价格低,但此时不卖等着强制赎回,亏损的幅度更大。

第二是,在炒股软件中找到相应的“债转股”功能模块,进行转股操作。但转股的过程中,投资者需要注意的是,若可转债的正股是科创板或创业板股票,投资者还需开立相应的权限才可以操作转股。此外,转股获得的股票第二天才能卖出。

值得一提的是,可转债新规新增了最后交易日标识,在可转债最后交易日的证券简称前增加“Z”标识,向投资者充分提示风险,投资者看到此标识时应该及时操作。如果未及时卖出,停止交易后还有3个交易日转股时间,此时只能进行转股操作。

(文章来源:证券时报)

文章来源:证券时报