随着基金2022年半年报的陆续披露,多位明星基金经理的持仓情况和后市观点也悉数曝光。

截至发稿,广发基金刘格菘,银华基金李晓星、焦巍,以及财通基金金梓才等多位基金经理管理的半年报都已披露,十大重仓股外的“隐形重仓股”浮出水面,主要调仓路径也得以呈现。财联社记者及时整理相关数据及后市观点,以飨读者。

刘格菘:下半年行情丰富多彩,科技创新、高端制造类或成核心资产

8月29日,顶流基金经理刘格菘管理的广发小盘成长中报出炉。数据显示,截至6月底,刘格菘管理规模为684.72亿元。其中,广发小盘成长规模为116.05亿元。该基金上半年收益为-4.39%,二季度回升14.36%。

截至二季度末,该产品权益仓位为91.91%,持有的股票共计21只,其中排名前11-前20的持仓依次为:健帆生物、普利特、正泰电器、高德红外、德业股份、天合光能、博创科技、荣盛石化、金固股份、华特达因。

该产品第十一大持仓为健帆生物,持有数量为943.22万股,持有市值达4.80亿元,占该基金资产净值的4.14%,普利特持有市值也达到了4.08亿元,占该基金资产净值的3.52%。

上半年,广发小盘成长累计买入金额最多的股票为锦浪科技、福莱特、国联股份,分别达4.92亿元、4.15亿元、3.97亿元,累计卖出金额最多的股票则是京东方、高德红外、易华晶澳科技,分别为6.72亿元、2.20亿元、2.13亿元、2.11亿元。

在刘格菘看来,预期最悲观的阶段可能已经结束,系统性风险或已得到充分释放,基本面的趋势力量有望重新成为资产定价的核心,下半年资本市场或有可能呈现结构性行情丰富多彩的局面。

他认为,工业体系的完备性是创新发展的重要支撑、产业集群效应决定了创新发展的效率,以及市场深度与知识产权保护决定了创新回报,是一个经济体能否成功进入内生性创新引领发展阶段的重要条件。他认为,中国已经建立的全球比较优势产业链正在进入快速发展的通道,同时可以预见正在建立比较优势的产业链也会越来越丰富。创新成为内生性条件,意味着通过创新获得成功的企业会持续加大创新力度,通过产业协同引领产业链创新发展,不断形成创新的生态反应。

在此背景下,他判断,科技创新、高端制造类资产成为新的时代背景下的“核心资产”越来越成为可能;随着建立全球比较优势产业链的增多,创新回报加强,此类资产的周期性业绩波动幅度同历史相比可能会不断降低。

从长周期角度看,刘格菘对基金配置的资产充满信心,他希望持有人也能从长周期的视角投资中国比较优势企业,以期获得更好的长期回报。

李晓星:下半年持仓将更均衡

同样在8月29日,银华基金旗下二季报悉数披露,李晓星、焦巍等知名基金经理的持仓也一一亮相。

二季度,“500亿俱乐部”基金经理李晓星管理的银华中小盘业绩回暖,净值增长了7.92%,但就上半年而言,该产品回撤依旧有14.28%。截至6月底,其权益仓位高达92.04%,排名前11-前20的持仓依次为:中科曙光、芒果超媒、宏达电子、科达利、汇川技术、天奈科技、安井食品、广联达、航发控制、药石科技。

除航发控制和药石科技,其余8只股票的持有市值占该产品的资产净值比重均超过了2%。

展望下半年,李晓星的持仓变得更为均衡。他看好国内经济复苏,特别是融资驱动的基建和政策驱动的房地产。再次过沉重,他适当提升了跟投资相关的价值股的配置比例。从中长期维度来说,他看好消费复苏,继续提升了消费股的配置比例。

对于出口来说,低技术与高耗能产品有向东南亚等低成本国家转移的轻微趋势,而高技术产品的份额因为一些西方国家设置的贸易壁垒有流失到欧美、日韩以及东南亚国家的一些轻微倾向,同时叠加欧美需求的大概率下降,他对于外需相关的公司,对于风险,李晓星也给予了更多的关注。

同时,由于他认为中国经济将逐步上台阶,下半年甚至明年,流动性或无法比上半年更宽松,边际上对于高估值股票不利,我们适当减持了估值透支了未来成长性的一些股票。

焦巍:酒类为最主要超配方向,狂买近14亿泸州老窖

上半年,明星基金经理焦巍管理的产品规模达252.14亿元,其代表作银华富裕主题上半年的净值增长率仅有-9.48%。

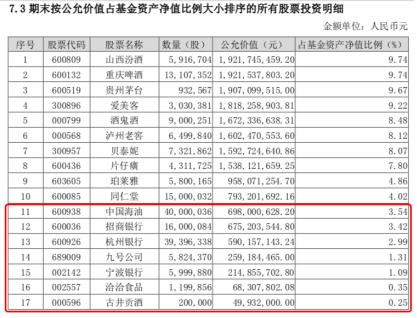

截至6月底,该产品共持有17只股票,排名前11-前17的持仓依次为:中国海油、招商银行、杭州银行、九号公司、宁波银行、洽洽食品、古井贡酒。

其中,银华富裕主题持有招商银行和中国海油的公允价值超过了基金资产净值的3%,持有杭州银行的公允价值超过了该产品资产净值的2%。

上半年,这只产品累计买入金额最多的股票为泸州老窖,买入金额高达13.67亿元,其次为珀莱雅、招商银行、中国海油、同仁堂、杭州银行和药明康德,买入金额均超过了5亿元。卖出层面,该产品上半年累计卖出金额最多的为药明康德和泰格医药,分别达17.14亿元、12.87亿元。

展望下半年,随着二季度业绩的逐步明朗,焦巍认为市场的波动可能会进一步加大。虽然国内外宏观环境依然存在较多的不确定性,但是目前来看流动性较为充裕,市场有可能会从二季度到年底的时间,沿着美林时钟的经济复苏模式走完一个相对完整的经济小周期,因此,他对于国内经济复苏和消费需求复苏还是保有相对乐观的预期。

结构上,他管理的产品维持中报持仓的主要配置方向,以食品饮料中的酒类为最主要超配方向,医药板块重点配置偏消费TO C的消费医疗方向,包括医美和中药等。有的公司二季度不可避免地受到疫情影响,但是已经处于恢复阶段,全年业绩不需要下调,有的二季度没有影响甚至有望超预期,这两类公司相对会坚定持有或者在波动中加仓。

“如果在这轮反脆弱的检验中,有的公司面临竞争格局的恶化,我们会比较坚定的卖出。”焦巍说。

金梓才:服务业、必选消费表现或超预期

今年上半年表现颇为出彩的基金经理中,金梓才无疑占有一席之地。截至二季度末,其管理规模已达到84.42亿元。其中,财通价值动量这一管理规模最大、管理时间最长的产品今年以来收益达到了6.44%(截至8月26日),其中上半年回报为2.91%。

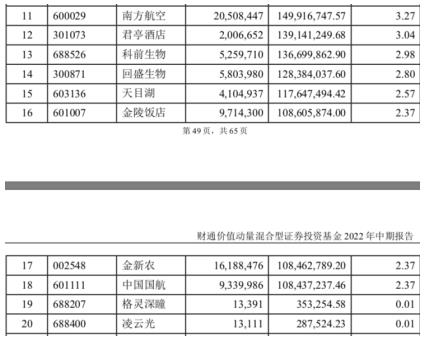

截至6月底,该基金权益仓位为78.33%,持有的股票共计49只,排名前11-前20的持仓依次为:南方航空、君亭酒店、科前生物、回盛生物、天目湖、金陵饭店、金新农、中国国航、格灵深瞳、凌云光。除格灵深瞳和凌云光外,其余8只股票的持有市值占该产品资产净值的比重均超2%。

从累计买入金额看,该产品上半年累计买入温氏股份、天康生物的金额分别达2.35亿元、2.23亿元,其累计卖出金额最多的股票则是中国国航和牧原股份,分别为1.65亿元和1.62亿元。

金梓才认为,随着稳增长的措施出台,经济低点大概率已经过去,经济底部大概率已经探明,但大概率复苏力度偏弱。2022年大概率又是大宗商品价格回落的一年,很多中下游行业的成本压力有望缓解。同时,随着2022年内需的企稳以及疫情缓解,大概率通胀会逐步回升。

由此,他综合判断,对于传统行业,可能出现较大概率超预期的行业将在服务业、必选消费各个领域,如果该行业还有价格的弹性或ROE的弹性,那将是其重点关注方向。

在他看来,在目前的宏观背景下,流动性宽松叠加经济恢复预期偏弱,导致市场整体风格偏向成长,特别偏向小市值风格,市场总体风险偏好较高。他也在一定程度上认同风光产业链的长期发展背景,在组合中也有一定配置。他将密切跟踪总体经济的恢复力度,房地产行业的恢复力度,来决定未来组合的配置方向。

(文章来源:财联社)

文章来源:财联社