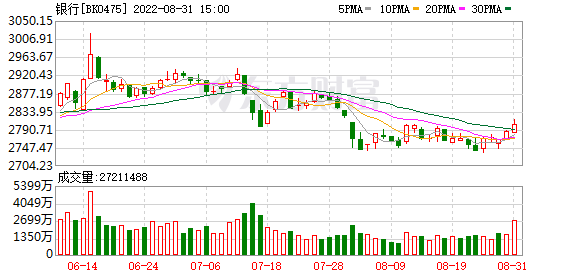

上海证券报记者梳理2022年上市银行半年度报告来看,诸如江苏银行、杭州银行等“包邮区”上市银行,上半年经营效益持续向好,营收净利均实现双增,净利同比增幅最高超过30%;而且,部分银行净息差逆势上行,特别是常熟银行“一枝独秀”——净息差超过3%。

难能可贵的是,在业绩维持强劲表现的同时,上述银行资产质量保持稳定向好态势,不良率均控制在1%以下,并且风险抵补能力持续增强,拨备覆盖率最高超过580%,远超150%的监管红线,表明这些银行还具有很强的利润反哺能力。

净利增速最高超过30%

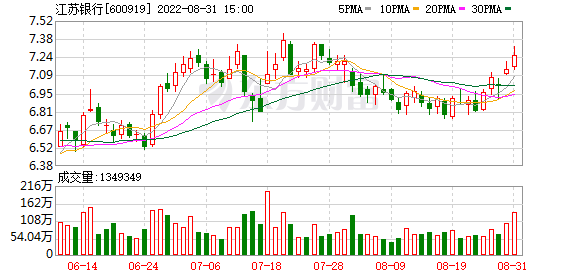

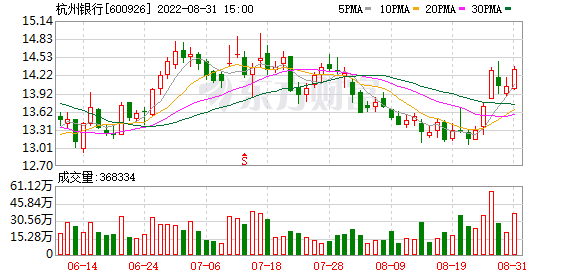

2022年上市银行半年度报告显示,江苏银行、南京银行、杭州银行、常熟银行、江阴银行上半年营收净利均实现双增,特别是江苏银行、杭州银行,营收同比增幅分别为14.22%、16.31%,净利同比增幅均突破30%,分别为31.2%、31.67%。

这些银行业绩表现强劲,自然与当地区域经济发达密不可分。这些银行的业务集中于经济发达、金融资源丰富的长三角,辐射全国三大经济圈,区位优势独特。尽管上半年受疫情扰动,但好在经济韧性强,信贷投放需求快速企稳,可投放的优质项目多,规模效应明显。

江阴银行明确解释,该行上半年经营效益稳步提升的原因之一就是规模的增长。

数据显示,前述5家“包邮区”银行,上半年均保持较快的扩表速度,特别是对公贷款投放同比增速均超过10%,其中,江苏银行、杭州银行、南京银行对公贷款余额更是较上年末分别猛增17.35%、18.19%、18.20%。

这些银行非息收入也有亮眼表现。报告期内,杭州银行、南京银行的非利息净收入同比分别增长48.00%、50.91%。特别是杭州银行,报告期内,该行非利息净收入占营业收入比重为36.57%,较上年同期提高7.83个百分点,其中,手续费及佣金净收入28.24亿元,同比增长37.28%,主要受益于该行财富管理业务。

净息差逆势上行

衡量银行盈利能力的一项重要指标——净息差,在行业整体呈现收窄态势下,前述5家银行中,有3家净息差逆势上行。

这3家银行分别是江苏银行、江阴银行和常熟银行,净息差分别为2.36%、2.19%、3.09%,较上年末分别提升0.08个、0.05个、0.03个百分点。

江苏银行在半年报中解释了净息差变动的原因:一方面,资产结构持续调优。受益于良好的区域环境和该行优异的综合服务能力,积极开展拓客强基工程, 抢抓优质资产,信贷需求、项目储备相对充裕,在积极支持实体经济的同时,保持了良好的自身可持续发展能力;通过对市场利率走势的精准研判,抢抓金融市场资产配置机会。另一方面,有效压降负债成本。多元化拓展低成本一般性存款来源,“价量齐控”降低结构性存款占比;准确把握市场波动窗口,灵活调整同业负债久期,计息负债综合成本进一步下降。

常熟银行的净息差可谓“一枝独秀”,是42家A股上市银行中唯一一家超过3%的银行。

该行副行长兼财务总监尹宪柱在业绩发布会上说,今年上半年,在资产端,该行继续坚持向小、向下、向偏、向信用的策略,通过优化资产结构,稳定贷款收益率水平,贷款端利率小幅提升;在负债端,该行新增存款中定期化、储蓄化明显,得益于存款自律机制的影响,存款端成本率基本稳定,综合来看,上半年息差稳中微升。

尹宪柱说,全年来看,该行将进一步优化贷款结构,提高个人贷款、个人经营性贷款、信保类贷款占比,同时稳定存款成本,预计2022年全年息差水平有望基本保持稳定。

不良率均低于1%

与强劲的业绩表现相呼应的是,上述5家银行的资产质量保持稳中向好态势,不良率水平均低于1%,优于绝大部分上市银行。

特别是常熟银行、杭州银行,截至6月末,这两家银行不良率分别为0.8%、0.79%,分别较上年末下降0.01个、0.07个百分点。

杭州银行在半年报中详细解释了该行的风险管控措施:一是推进业务结构调整优化。加大对实体类客群和共同富裕、“双碳”、绿色金融等重点领域支持力度;持续推进存量信贷业务结构调整,严控高风险领域新增融资投放。二是深化重点领域和关键环节管控。常态化开展大额授信风险排查,严控大额新增风险;强化房地产业务贷后监测和预售资金监管;加强大零售业务风险监测和排查,防范集群性风险;开展受疫情影响客户风险排查;实施大额风险资产项目制清收管理并取得良好成效。三是持续提升“数智风控”能力。

在保持资产质量稳定的同时,上述银行进一步增强了风险抵补能力,报告期内拨备覆盖率进一步提高,其中,3家超高,接近或者超过500%。分别是江阴银行、常熟银行、杭州银行,拨备覆盖率分别为496.08%、535.83%、581.60%,远超150%监管红线,意味着,这些银行具有很强的利润反哺能力。

上述银行超高的拨备也引起市场投资者关注,特别是在当前鼓励降低拨备释放信贷资源的政策导向下。

杭州银行行长、财务负责人宋剑斌在业绩发布会上说,6月末拨备覆盖率与一季度末基本持平。下一步,该行将在认真研判宏观经济金融形势、经营和资产质量的基础上,遵循政策导向和市场导向,合理确定拨备覆盖率水平和拨备计提策略。预计今后一段时间内该行拨备覆盖率会在目前水平上保持相对稳定。

(文章来源:上海证券报)

文章来源:上海证券报