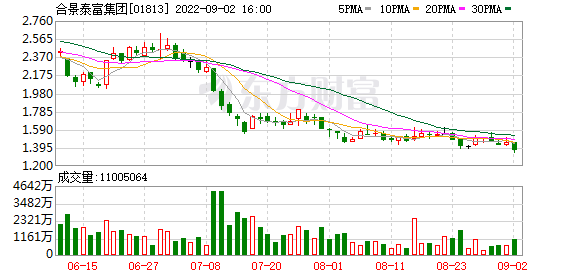

粤系房企合景泰富的兑付神话,还是没能逃过债务展期的情节。9月2日,合景泰富(01813.HK)发布公告,将对境外美元债进行交换要约和同意征求。

根据公告,合景泰富将对一年内到期的3笔美元债券进行交换要约:包括2022年9月到期的两笔票据及2023年9月到期的票据,合计本金金额16亿美元;对2024年至2027年到期的6笔美元债券,同时开展同意征求,以豁免与交换债券的交叉违约。

其中,对于两笔2022年9月到期的债券,每1000美元兑换950美元2024年1月到期的新票据,另以现金偿还50美元本金,同时支付5美元的奖励金;对于2023年9月到期的债券,每1000美元兑换1000美元2024年8月到期新票据,支付5美元奖励金。

同意征求部分则针对2024年-2027年到期的6笔美元债提出修订,剔除交叉违约条款。合景泰富方面将支付同意费,本金额每1000美元支付2.5美元。

合景泰富表示,倘若交换要约及同意征求未能成功进行,其可能无法细数偿付上述票据,未来可能将考虑进行替代的债务重组。

不过,有长期跟踪地产板块的券商分析师向记者表示,合景给出的展期条件还不错,通过的可能性较高,但“(兑付条件)能否实现存疑”。

在此之前,合景泰富一直都在努力偿还债务。据该公司8月30日发布的半年报显示,今年以来至报告日,其累计共兑付包括境内债券、CMBS及ABS本金合计人民币59.39亿元,及境外美元债券2.5亿美元。

不久前,合景泰富旗下的“20合景04”进入回售期,其发行规模为18亿元。8月22日,合景方面发布公告称,本次回售金额约为17.97亿元。而近期合景已如约进行了兑付。

可惜的是,销售的持续下行,叠加融资渠道的关闭,合景泰富的债务兑付难以延续。2022年上半年,合景泰富实现销售额约262亿元,同比减少逾5成;收入方面亦大幅受挫,2022年上半年,实现收入约84.7亿元,同比减少约35%,公司拥有人应占利润约为4.35亿元,同比大幅减少逾8成。

截至2022年6月末,合景泰富的境内银行贷款、优先票据及境内债等合计约为768亿元,其中将于一年内到期的约有226亿元。截至2022年6月末,其账上现金约222亿元,不受限现金为51.2亿元。

“于市场状况不利的背景下叠加新冠疫情反复影响,我们预计,2022年房地产行业的市场状况仍面临压力。”合景泰富在公告中表示。

日前克而瑞发布的报告显示,今年前8个月,百强房企的销售操盘金额同比降幅为47.4%,保持了近半年来“腰斩”的水平。

而融资方面,仅有少数被监管层认定为示范房企的民营房企获得了发债机会,其他多数房企大多通过资产出售补充现金流。合景泰富亦于近期向龙湖集团转让了香港“尚珒溋”项目50%的股权及股东贷款,作价13亿港元,录得4.895亿港元的税后利润。

此前也一直在努力还本付息的弘阳地产,在8月中旬发布公告,称无法偿付一笔美元债最近一期到期应付的利息,出现实质性违约。同时,对5笔未到期美元债寻求“整体解决方案”。

8月下旬,时代中国对旗下多笔境内债券先后进行展期。例如对于将于9月8日到期的“17时代02”,存续规模为11亿元,时代中国给出了展期2年的兑付方案,共分4期支付,自2022年9月8日起,每半年兑付一次,本金兑付比例分别为2.5%、2.5%、5%、90%,同期支付相应利息。

不过,这些公司的经营情况整体都还处于稳定状态。一位接近合景泰富的人士向第一财经表示,由于销售不振带来资金压力下,公司首要任务是保障经营的稳定和项目交付。

(文章来源:第一财经)

文章来源:第一财经