截至8月31日,A股上市银行半年报已经全部披露完毕。《大众证券报》记者统计发现,42家银行中大多数银行都取得了营收和盈利的正增长,其中,营业收入增幅最高达25.96%,净利润增幅最高的超过了30%。但是有一家银行不仅今年上半年营业收入同比下降幅度在所有上市银行中最大(15.47%),而且这家银行近三年来净利润、营业收入、成本收入比和不良贷款拨备覆盖率等多项指标持续恶化,几乎已处于全行业垫底位置,这家银行就是民生银行。

曾经的“小微之王”究竟是怎么了?记者试图通过多维度数据来一窥端倪。

营收净利双双暴跌

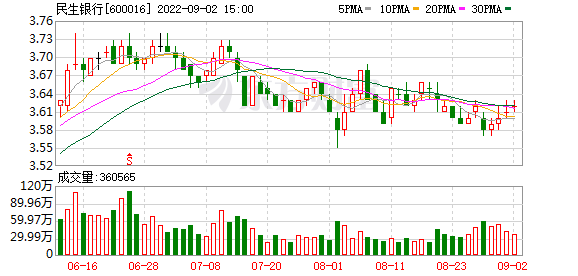

从正增长15%到负增长15%,民生银行只用了3年。

Wind数据显示,2019年末,民生银行的营业收入同比增长幅度达15.1%,高于兴业银行、中信银行的同期增速。2020年年末,增长幅度虽下滑至2.5%,增幅已在股份行中垫底但还是正增长;到了去年末,这一指标转增为降,8.73%的降幅在全行业垫底;今年一季度末,降幅进一步扩大至14.95%;据刚刚披露的中报,今年上半年该行营业收入同比下降幅度更是扩大到了15.47%,降幅继续处于全行业垫底。

资料显示,2020年末,民生银行净利润同比大幅下滑36.25%,下滑幅度不仅在全行业最大,且为历年来最大降幅。2021年末,净利润同比虽微增0.21%,但居全行业倒数第二;今年一季度末,6.94%的净利润同比降幅让民生银行再度成为同期股份行中业绩下滑幅度最大的上市银行;新出炉的中报数据显示,截至今年上半年末,该行净利润同比下降幅度进一步扩大为7.22%。

不良风险持续释放

有分析人士指出,该行业绩的持续低迷,主要风险来自于其一直过度依赖的房地产业务。

虽然去年底以来该行不良贷款比率略有改善 (已从去年末的1.79%降至今年中的1.73%),但同时走低的不良贷款拨备覆盖率(从去年末的145.3%降低至今年中的140.74%)则从另一个侧面预示了风险远未消弭。

据中报披露,截至今年上半年末,该行不良贷款主要集中在制造业和房地产业,两大行业的不良贷款总额均超百亿元,合计215.30亿元,在公司类不良贷款中占比48%。其中,房地产业不良贷款总额107.51亿元,占比2.99%,去年末为2.66%;制造业不良贷款总额107.79亿元,占比2.55%,去年末为1.87%。

记者注意到,2021年底的业绩会上,民生银行一位副行长曾表示,“2021年下半年以来,受多种因素叠加影响,房地产行业前期累积的风险开始显现,部分高杠杆的房企出现了资金链问题,我行房地产业务资产质量承压。”显然,对于民生银行而言,风险仍然处在持续释放阶段,短期恐难言结束。

值得注意的是,截至今年上半年末,该行不良贷款拨备覆盖率已降至140.74%,在全部42家上市银行中为最低。上述分析人士指出,这也预示着该行可以腾挪的资金趋于有限。

高管薪酬行业领先

业绩的持续低迷,未知的风险释放,似乎并未影响到民生银行高管的高年薪。

据2021年年报披露,民生银行当年度业务及管理费支出为492.32亿元,同比增加7.98亿元,增幅为1.65%。在上述费用中,领取报酬的37位高管薪酬总额为5946.55万元,其中,董事长高迎欣领取税前报酬总额402.53万元,行长郑万春领取税前报酬总额358.95万元,监事会主席张俊潼领取税前报酬总额329.78万元,副行长袁桂军领取税前报酬总额328.45万元,财务总监、董事会秘书白丹领取税前报酬总额299.35万元。

值得一提的是,当年员工薪酬(包括董事薪酬)支出为310.15亿元,同比增长9.82%,业绩持续下跌的背景下,接近10%的员工薪酬涨幅,也成为了整个报告中最扎眼的存在。

据2022年中报披露,今年上半年员工薪酬同比小幅下降0.61%,不过从210.64亿元的业务及管理费来看,仍同比增加16.43亿元,增幅8.46%;成本收入比28.39%,也同比上升了6.26个百分点。

罚单数量多金额大

内控机制紊乱,违规操作频发也是民生银行近年来颇为业内诟病的一大问题。

有数据显示,今年上半年股份制上市银行被罚款总金额约1.91亿元,同比下降36.65%,而民生银行则不论从被罚金额还是收罚单数量来看都居于同业首位。

2022年3月,民生银行太原分行因六项违规被山西银保监局处以1710万元罚款,该分行原行长、副行长等7人一并受到处罚,违规案由是“未经总行授权开展兜底承诺业务;未按照会计原则进行财务核算;公章使用登记簿记载不真实;未按照‘穿透’原则计提拨备;发放实际承担风险的委托贷款;在理财业务投资运作过程中提供隐性担保”,这也是今年上半年股份制上市银行收到的唯一一张超千万元罚单。

数据还显示,今年上半年民生银行系统共收到30张罚单,罚没总额超5000万元;去年全年民生银行共收到22张罚单,罚没金额1.28亿元;2020年民生银行共获45张罚单,被罚金额1.11亿元。

机构下调投资评级

不知是否因为民生银行从业绩表现到资产质量实在是乏善可陈,该行半年报披露以来国内基本没有看到券商机构出具独立分析报告。

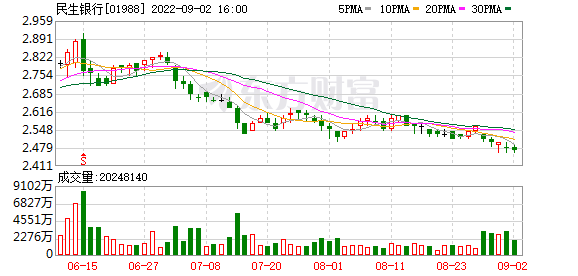

不过记者注意到,早在去年末至今年上半年,包括摩根大通、美银证券、汇丰研究等在内的外资机构已纷纷下调民生银行的盈利预测或投资评级。

早在去年末,汇丰研究就将民生银行的评级由“买入”降至“持有”,并将目标价由5.1港元/股下调至3.1港元/股。

今年3月美银证券称由于民生银行去年净利润低于预期,且扭亏和销量增长乏力,将该行目标价由4.2港元/股降至3港元/股。另外,基于对该行资产负债表去风险过程将花费更长时间的预期,美银证券同时将该行评级由“买入”下调至“跑输大市”。

今年4月,摩根大通又发表报告,将民生银行2022年至2023年的盈利预测分别下调5.5%和7.3%,同时维持“减持”评级。 记者纪瑾

(文章来源:大众证券报)

文章来源:大众证券报