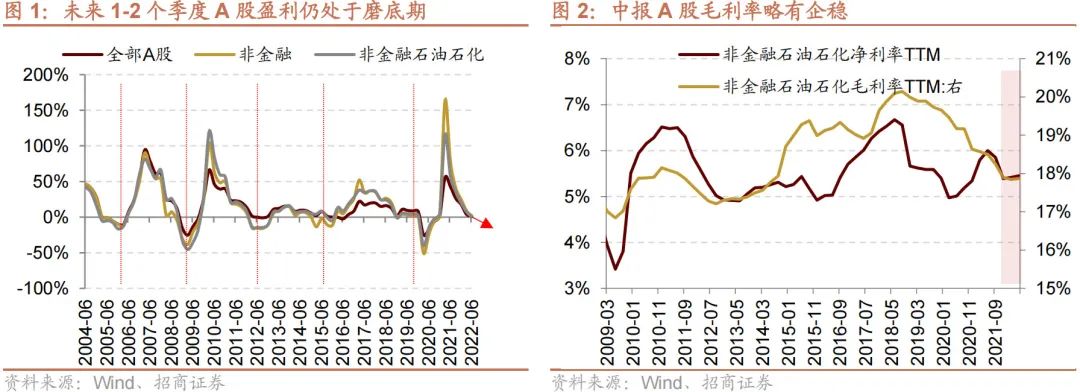

招商证券发布研究报告指出,目前A股已经进入盈利寻底阶段,预计在未来1-2个季度盈利仍处于磨底期。在企业限电、高温停产、疫情反复、工业品价格回落等因素冲击下,三季度盈利存在进一步下探的空间;展望四季度,如果疫情有所缓解、复工推进、政策进一步升温等,企业盈利增速具备止跌的可能。招商证券认为,下半年的行业配置会根据社融和经济复苏的强度出现两种场景,在强流动性弱复苏情况下,行业配置以独立景气新产业趋势为主攻方向,“泛新能源”为代表的“新机车”领域值得持续挖掘;如果稳增长的实际效果超预期,新增社融增速加速改善,则会演绎“社融驱动”为主线,基建链,地产链、银行保险有望表现较好。风格将从小盘成长逐渐演变为大盘价值,行业将会从“新机车”转向“银房家”。

此外,2007年以来多次发生过年底的风格切换,年底风格切换通常会发生在稳增长意愿强烈,社融明显回升的下半年至四季度,由于风格切换时上证50和大盘价值领涨同时成长和小票可能会明显调整,因此在年底发生风格切换,更加受到市场关注。如果在此前上证50被市场忽略和抛弃,那么年底一旦发生风格切换,超额收益将会更加剧烈,从现在开始需密切关注风格切换的信号。

招商证券对于A股财报数据进行详细梳理,尽管整体盈利下行但也不乏结构性亮点。其主要观点如下:

A股中报的积极变化体现在:

一,非金融A股毛利率具备企稳的可能,尤其是中下游行业毛利率具备 改善空间。原材料价格继续上行动力不足,中游制造业和消费行业所需要承担的成本压力将会得到释放,财报显示过去1-2个季度数据显示家电、机械、汽车、电新、电力设备及新能源、地产等板块毛利率下降幅度趋缓。如果原材料成本压力继续减轻,那么中高端制造业和消费龙头板块毛利率仍有提升空间。

二,A股所面临的费用压力或将延续缓解趋势。由于企业调整经营预期及缩减开支,管理费用、销售费用、财务费用规模均出现全面收缩,占收入的比例与本轮高点相比已经下滑超过3个百分点,由于未来疫情管控尚不明朗以及企业贷款利率中枢下移,预计企业仍可以享受到费用收缩的红利,在一定程度上对冲净利润下行空间。

三,资本开支现金流边际改善,部分行业体现产能扩张意愿。半年报非金融石油石化公司购建固定资产、无形资产和其他长期资产支付的现金同比增速由负转微弱负增长(0.8%),产能扩张意愿相比一季度略有增强,但投资意愿整体偏谨慎。汽车、建材、有色、电新行业用于资本开支的现金累计同比增速超过25%,显示出较强的产能扩张意愿,主要是受到行业景气度高位的驱动;电子、煤炭、通信和建筑板块用于产能扩张的现金增速则是由负转正,边际改善趋势明显,如果行业景气度出现提升,不排除这些行业未来具有较大的产能扩张空间。

四,部分行业利润下行趋势趋缓,不排除未来具备较大的利润反弹空间。部分行业在盈利增速中枢下行趋势趋缓,或目前的增速水平已经落入历史极低的区间,从困境反转的角度来看,这些行业未来利润反转的可能性较大,以地产后周期消费为例,一旦商品房销量边际改善,结构材料、装饰材料、家居、家电等行业利润均具备反弹空间。

A股中报的隐忧体现在:

一,价格因素将会加剧A股收入端增速下行。在海外需求放缓以及流动性因素趋弱的背景下,工业品价格出现明显回落,PPI仍处于快速下行区间,因此价格成为制约A股收入端企稳的重要因素。7月高频数据也显示工业增加值降幅有限而价格端出现明显回落。

二,Q2绝大多数行业产能利用率不足。除了石化、煤炭、化工、电新和电力产能利用出现好转之外,其他行业产能利用率都出现恶化,尤其是计算机、建材、汽车、通信、消费者服务总资产周转率下降幅度超过3个百分点,部分行业可能是与需求放缓还来收入端快速回落有关。进入三季度后,由于区域疫情反复、海内外需求放缓、企业限电等多方面因素叠加,可能部分行业仍然会面临开工率不足的困难,从而进一步牵制企业利润修复。

三,新老能源类盈利增速高企,未来增速中枢或将下移。ROE改善幅度超过1%的行业依次是煤炭(+3.4%)(煤价上行)、石油石化(+2.2%)(油价走高)、有色金属(+1.7%)、电新(+1.2%)(景气度高企),同时这些行业盈利增速也领先于其他行业。考虑到较高的盈利基数,尤其是部分产品价格继续上行动力不足,新老能源类业绩增长中枢可能会出现一定的回落。

具体来看,

整体A股:价格因素制约收入端,毛利率仍具备企稳的可能,而费用压力全面缓解将会对冲净利率下行幅度

价格因素加速A股收入端回落,而未来毛利率仍有企稳甚至边际改善的可能。由于经济需求端增长放缓以及工业品价格回落,上市公司收入端将会面临较大的下行压力,价格因素成为收入恶化的主要原因之一,由于PPI仍处于高位回落阶段,预计工业品价格支撑因素进一步弱化将会导致上市公司收入有较大的下行空间。高频数据显示上游原材料价格回落幅度相对更大,这为上市公司以制造业、消费品为代表的中下游行业毛利率创造了较大的空间,因此中报显示非金融A股毛利率并没有出现明显下滑,尤其是部分中下游行业毛利率下行幅度边际放缓,预计下半年这一趋势仍将延续,即不排除非金融A股毛利率出现企稳甚至边际改善的可能性,尤其是中高端制造业和议价能力较强的消费品板块毛利率具备增厚的空间。

A股所面临的费用压力持续缓解,在一定程度上压缩净利率下行空间。自2020年以来,财务费用、管理费用、销售费用占收入的比例持续下滑,三项合计占比由2020Q1的12.6%下降至2022Q2的9.1%;本次中报显示出加速下行趋势,目前已经回落至历史较低的水平。从费用增速端来看,三项费用增速自2021年上半年以来快速下行,目前销售费用和财务费用同比均回落至负增长区间。由于企业贷款利率中枢持续下行,企业财务费用费力明显缓解;7月27日政治局会议提出,“货币政策要保持流动性合理充裕,加大对企业的信贷支持”,客观上反映了货币政策支持信贷扩张的迫切性,同时今年以来LPR利率多次下调,预计企业所需承担的财务费用压力仍有一定的下行空间。在疫情担负冲击以及海外需求放缓的背景下,多家上市公司调整经营预期以及缩减营销开支等,销售费用和管理费用规模收缩;由于未来疫情管控措施尚不明朗,预计企业费用开支仍然相对谨慎。整体而言,费用压力延续放缓趋势将在一定程度上对冲净利润下滑空间。

行业盈利边际变化:新老能源类业绩增速领先于其他行业,未来增速中枢可能会下移

ROE改善幅度最为明显的行业集中在新能源(有色金属、电新)和传统能源(煤炭、石油石化),前者主要是受益于较为明确的新产业趋势和极高的行业景气度,后者则是受益于较高的产品价格。同时,这些行业半年报盈利增速也处于相对高位。首先,能源价格是否能够进一步上移仍有不确定性;其次,由于行业景气度高企,这些行业已经连续数个季度保持较高的盈利增长,未来将会面临高盈利基数问题。因此,新旧能源类业绩增速在短时间内可能仍会领先于其他行业,但由于基数问题或需求端趋弱,未来增长中枢可能会出现一定的下移。

不过具备较为明确产业趋势的板块中报盈利仍具备较强的韧性:

从重点产业趋势来看:

1)光伏、锂电、储能依然是业绩最强方向

光伏、锂电、储能等新能源产业链核心环节,中报业绩表现突出。我们选取典型企业整体法计算,光伏、储能、锂电领域营业收入增速分别为76.0%、134.9%、151.2%,其中光伏、储能创近十个季度以来的新高。光伏上半年装机量高速增长是板块业绩强劲的主要支撑,一方面,近期传统能源短缺将进一步提升新能源的建设;另一面方面光伏领域自身技术不断叠代创新,光伏光电转换效率不断提升;锂电主要受益于下游需求的高增长,叠加部分原材料价格的提升。

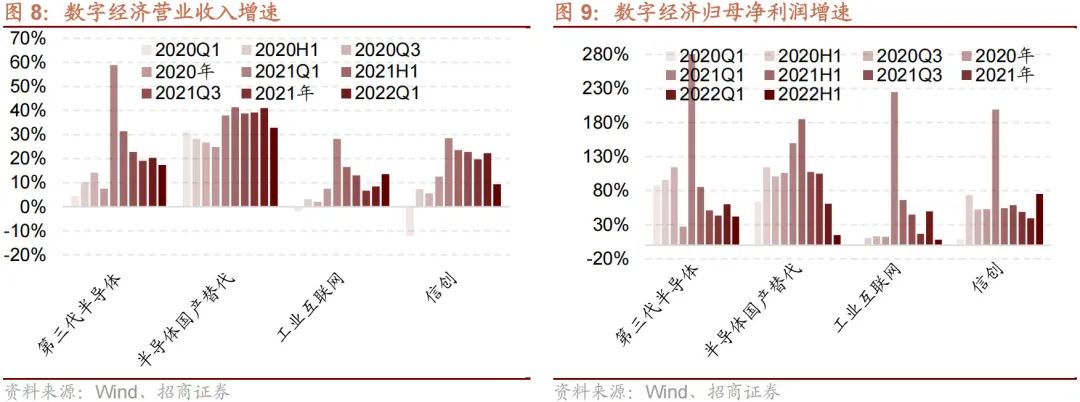

2)数字经济业绩中枢上移

同样我们选取典型公司采用整体法计算,数字经济领域业绩表现相对较好的主要有第三代半导体、半导体国产替代、工业互联网和信创领域,归母净利润增速分别为42.2%、14.7%、7.9%、75.3%,其中信创归母净利润增速较一季度显著扩大。在制造业加速智能化转型的背景下,工业互联网领域业绩增速中枢上移。

产能出清情况:绝大多数行业产能利用率回落,部分行业产能扩张意愿增强

上游资源品总资产周转率明显高于其他板块,如有色金属、石油石化、钢铁等超过100%,但部分资源品板块产能利用率已出现边际放缓迹象,这可能与总需求不足或供给端受限带来的开工率不足有关。而地产、电力、军工、传媒、机械等板块产能利用率偏低。

二季度产能利用率加快的行业仅仅集中在石油石化、煤炭、基础化工、电新和电力等五个行业,均是受到产品价格高企(煤炭、石化)和行业景气度高位(化工、电新)的驱动;其中电新板块总资产周转率偏低,叠加行业景气度高位,预计未来产能利用率将会进一步提升。绝大部分行业产能利用率相比一季度则是出现明显下行,计算机、建材、消费者服务、机械等主要是由于需求放缓带来收入端出现快速回落,汽车则是受制于疫情冲击下带来开工率不足,通信板块可能与产能扩张有较大的关系。

二季度非金融石油石化板块用于资本开支的现金流同比微弱转正,主要体现在汽车、建材、有色、电新行业用于购置固定资产无形资产及其他长期资产所支付的现金累计同比增速超过25%,这些行业显示出较强的产能扩张意愿,主要是受到行业景气度高位的驱动(新能源汽车渗透率提升、光伏风电装机量提升等)。电子、煤炭、通信和建筑板块用于产能扩张的现金增速则是由负转正,边际改善趋势明显,不排除这些行业未来具有较大的产能扩张空间。

整体来看,综合考虑产能利用率(处于中低水平或中报已出现边际改善)和资本开支情况(扩产现金流同比高位或现金流支出转正),这些行业主要集中在汽车、建材、电新、军工、电子、通信、化工、建筑等,目前这些行业的景气度已经出现边际改善,包括新能源汽车产销保持高增、水泥价格止跌等,预计未来行业产能利用水平和盈利能力均有改善空间。

核心观点:A股中报积极信号和隐忧并存,可关注盈利韧性较强和利润反弹空间大的板块

A股中报的积极变化体现在:1.非金融A股毛利率具备企稳的可能,尤其是中下游行业毛利率具备改善空间。2.A股所面临的费用压力或将延续缓解趋势。3.资本开支现金流边际改善,部分行业体现产能扩张意愿(汽车、建材、有色、电新等)。4.部分行业利润下行趋势趋缓,不排除未来具备较大的利润反弹空间(如地产后周期行业和农业)。隐忧体现在:1.价格因素将会加剧A股收入端增速下行,未来工业品价格中枢下移仍对收入端带来压力。2.Q2绝大多数行业产能利用率不足(尤其是计算机、建材、汽车、通信、消费者服务);进入三季度后,由于区域疫情反复、海内外需求放缓、企业限电等多方面因素叠加,可能部分行业仍然会面临开工率不足的困难,从而进一步牵制企业利润修复。3.新老能源类盈利增速高企,考虑到较高的盈利基数,尤其是部分产品价格继续上行动力不足,新老能源类业绩增长中枢可能会出现一定的回落,不过其中具有较为明确产业趋势板块的盈利仍具备一定的盈利韧性。

我们在此前的报告中提到,2022年下半年,中国经济将进入新一轮信用上行周期,全球经济则进入衰退期,美债收益率有望见顶。A股将会延续此前趋势,呈现震荡上行的走势,全年走出√的概率进一步提升。但是,下半年的行业配置会根据社融和经济复苏的强度出现两种场景,在强流动性弱复苏情况下,行业配置以独立景气新产业趋势为主攻方向,“泛新能源”为代表的“新机车”领域值得持续挖掘;如果稳增长的实际效果超预期,新增社融增速加速改善,则会演绎“社融驱动”为主线,基建链,地产链、银行保险有望表现较好。风格将从小盘成长逐渐演变为大盘价值,行业将会从“新机车”转向“银房家”。此外,2007年以来多次发生过年底的风格切换,年底风格切换通常会发生在稳增长意愿强烈,社融明显回升的下半年至四季度,由于风格切换时上证50和大盘价值领涨同时成长和小票可能会明显调整,因此在年底发生风格切换,更加受到市场关注。如果在此前上证50被市场忽略和抛弃,那么年底一旦发生风格切换,超额收益将会更加剧烈,从现在开始需密切关注风格切换的信号。