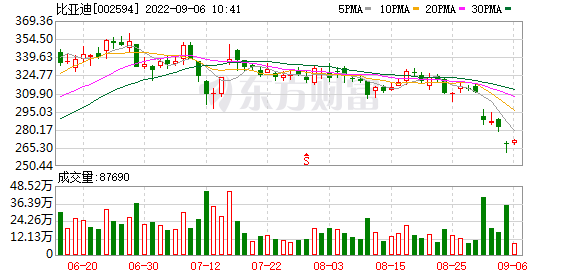

在巴菲特一周之内持续抛售股票的重创之下,比亚迪A股及港股9月5日分别大跌4.7%、5.87%,收盘价分别为268.76元、215港元,今日开盘后股价略见回暖。值得注意的是,当前港股股价已经跌破此前两次定增的增发价。

继8月24日巴菲特旗下伯克希尔·哈撒韦减持比亚迪港股133万股后,又在9月1日再度减持171.6万股。两度减持后,伯克希尔·哈撒韦目前持有比亚迪港股2.07亿股。而截至二季度末,该公司持有比亚迪2.25亿股。也就是说,巴菲特在6月30日至9月1日累计减持比亚迪1786万股。以期间均价280港元计算,巴菲特套现约50亿港元。

截至目前,巴菲特持股比亚迪已有14年之久,在此连番减持后,市场多有议论。网红经济学家任泽平通过微博发表长文,直言“巴菲特这次减持不知出于何种目的,如果是看空新能源行业前景的话,巴菲特这次错了”。同时指出,“国内的投资者要有自己判断”,且认为“新能源是未来最有希望最具爆发力的行业”。

截至二季度末,有136家基金公司及券商资管持股A股比亚迪。今年上半年,A股比亚迪被整体增持了884.04万股。截然不同的是,港股比亚迪上半年被49家基金公司及券商资管整体减持851.85万股。

基金公司中,前海开源基金持有比亚迪A股、港股数量都是最多的,上半年减持力度也是最大的,分别减持A股、港股超580万股、340万股。仅以A股二季度290.55元/股粗略估算,前海开源套现约12亿元。而以港股二季度267.89港元/股的均价计算,前海开源约套现9.15亿港元。

从重仓股比亚迪A股和港股的多只产品来看,近一周以及今年以来的业绩均为负值。

前海开源持股最多,减持最狠

截至二季度末,136家基金公司及券商资管旗下1521只基金产品持有比亚迪共计1.8亿股,半年内增持884.04万股。期末持股总市值为600.92亿元,持股市值占基金股票投资市值比为0.91%。

公募基金仍是主力军。二季度末数据显示,有37家公募基金持股比亚迪超过100万股。其中,有15家基金公司持股比亚迪超500万股。

这15家基金公司中,前海开源基金、汇添富、富国基金持股比亚迪均超1000万股。具体来看,持股数量居首位的前海开源持有比亚迪1485.01万股,占流通股比1.27%;汇添富紧随其后,持有比亚迪1284.75万股,占流通股比1.1%;第三名是富国基金,持有比亚迪1215.51万股,占流通股比1.04%;华安基金、中欧基金分别持有比亚迪793.56万股、778.61万股,在持股数量上排名第四、第五。

同一时期,华夏基金、易方达、兴全基金均持有比亚迪超600万股;包括银华基金、上投摩根、工银瑞信、广发基金在内的7家基金公司均持有比亚迪超500万股。

根据半年度持股变动数据,共有88家机构增持比亚迪4892.63万股,另有52家机构减持比亚迪4008.59万股。

半年内,增持比亚迪超100万股的基金公司有11家。这其中,仅银华基金一家增持比亚迪超500万股。若按照290.55元/股的均价计算,银华基金此次增持约投入15.83亿元。同一时期,富国基金、兴全基金、华安基金增持比亚迪均超400万股,以290.55元/股估算,对应投入成本14.33亿元、14.03亿元、13.69亿元。

同一阶段,有13家基金公司减持比亚迪超100万股,前海开源、广发基金减持了580.06万股、561.57万股。以290.55元/股粗略估算,这两家基金公司分别套现约12亿元、11亿元。

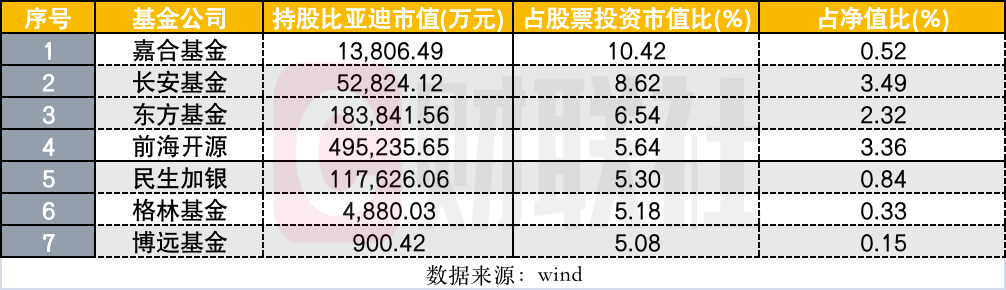

从持股市值占股票投资市值比看,截至二季度末,持股比亚迪市值在股票投资总市值中占比超5%的基金公司有7家,嘉合基金期末持股比亚迪市值为1.38亿元,占股票投资市值比为10.42%,占净值比为0.52%。

二季度末数据显示,长安基金、东方基金持股比亚迪市值,占股票投资市值比分别为8.62%、6.54%,占净值比则分别为3.49%和2.32%。

从港股数据来看,截至二季度末,49家基金公司及券商资管旗下117只基金亏产品持有比亚迪股份共计1431.78亿股,半年内减持851.85万股。期末持股总市值为38.45亿元,持股市值占基金股票投资市值比为0.06%。

上半年,前海开源减持比亚迪股份最多,共计减持了341.1万股至591.1万股。虽然减持力度最大,但同A股持仓类似,前海开源依旧是持股比亚迪股份最多的基金公司。

含“迪”基金,今年以来业绩多为亏损

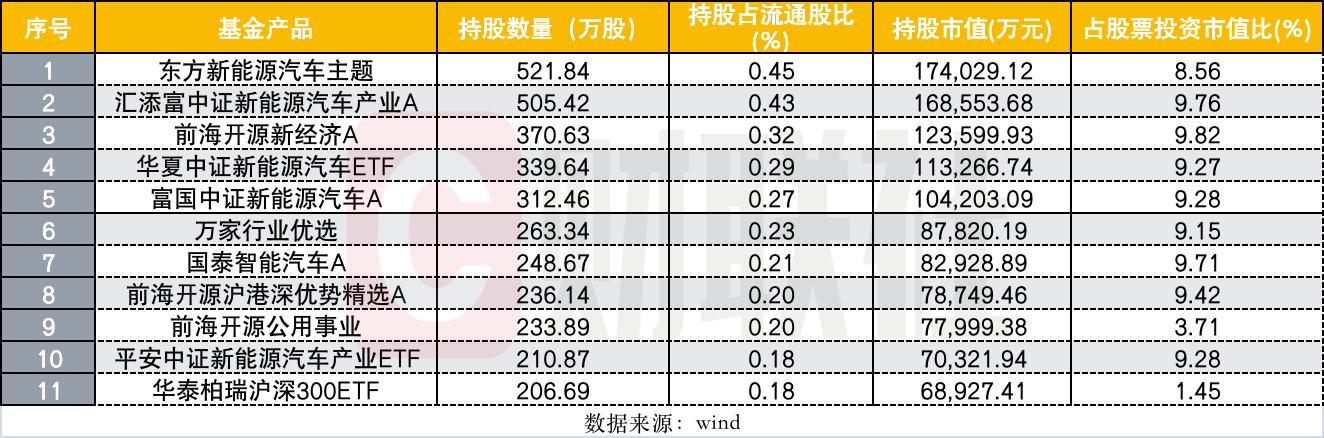

从单只产品持股情况看,截至二季度末,有11只产品持有比亚迪超200万股,持股占流通股比均在0.18%以上。持股数量位居前二的产品,依次是东方新能源汽车主题、汇添富中证新能源汽车产业A,分别持有比亚迪521.84万股、505.42万股,持股占流通股比分别为0.45%、0.43%,占股票投资市值较高,分别为8.56%、9.76%。

二季度末数据显示,前海开源新经济A、华夏中证新能源汽车ETF、富国中证新能源汽车A持有比亚迪均超300万股,占股票投资市值均超9.27%。同一时期,持有比亚迪超200万股的基金产品有6只,有4只产品持股比亚迪占股票投资市值均超9.15%。

不难看出,上述多家基金产品持股比亚迪占股票投资市值比超9%。经梳理发现,持有比亚迪股票总市值在股票投资市值中占比超10%的基金产品,共计44只。

从持股市值占股票投资市值比来看,嘉合锦元回报A所持比亚迪的股票在其股票投资总市值中占比最大,为36.36%,且其他产品与之差距悬殊。排在第二、第三、第四的民生加银量化中国、博远优享A、广发中证全指可选消费ETF联接A、民生加银稳健配置6个月,这一占比分别17.6%、15.21%、15.03%、14.87%。

上述基金中,比亚迪是东方新能源汽车主题、前海开源新经济A、嘉合锦元回报A、博远优享A、民生加银稳健配置6个月是第一大重仓股;与此同时,比亚迪是汇添富中证新能源汽车产业A、华夏中证新能源汽车ETF、富国中证新能源汽车A、民生加银量化中国、广发中证全指可选消费ETF联接A第二大重仓股。

这10只重仓比亚迪的基金产品,近一周仅民生加银量化中国录得正收益,实现了1.66%的业绩增长。年初至今,该产品实现了0.78%的业绩回报,也是这10只产品中唯一一只今年以来实现正收益的产品。

近一周,华夏中证新能源汽车ETF、汇添富中证新能源汽车产业A、富国中证新能源汽车A均亏超7%。此外,东方新能源汽车主题、前海开源新经济A近一周分别亏损6.73%、5.71 %。

今年以来,富国中证新能源汽车A、汇添富中证新能源汽车产业A、华夏中证新能源汽车ETF、东方新能源汽车主题亏损均超15%。这其中,东方新能源汽车主题亏幅最大,年初至今已亏损18.40 %。

港股方面,在单只产品上,前海开源公用事业经过减持204.75万股后,仍持有比亚迪股份472.75万股。在持仓比亚迪股份的基金产品中,持股比例仍居于首位,且其他基金产品持股数量与之差距悬殊。

按照二季度267.89港元/股的均价计算,前海开源公用事业减持204.75万股,约套现5.49亿港元。

中报显示,比亚迪股份是前海开源公用事业第六大重仓股。近一周,前海开源公用事业业绩已亏损了3.91%,今年以来整体亏幅为16.57%。

此外,持股比亚迪股份总市值占股票投资市值比超过10%的基金产品,共计3只。其中,比亚迪股份是创金合信港股通成长A、华安沪港深优选的第一大重仓股,是前海开源沪港深聚瑞的第二大重仓股。

近一周,前海开源沪港深聚瑞、创金合信港股通成长A、华安沪港深优选,已分别亏损3.27%,2.21%、5.89%。年初之间,这3只产品业绩均为负值,分别亏损了17.39%、21.35%、24.05%

巴菲特减持比亚迪,国内投资者有自己的看法

持股14年以来,巴菲特减持比亚迪的首次官方披露是在今年8月。港交所8月30日文件显示,巴菲特旗下伯克希尔·哈撒韦在8月24日减持133万股比亚迪港股,减持均价约为277.1港元/股,套现近3.7亿港元。9月1日,巴菲特再度减持比亚迪H股171.6万股,减持均价为262.72港元/股,合计套现超4.5亿港元。经过两轮减持后,伯克希尔·哈撒韦目前持有比亚迪股份2.07亿股。

对此,比亚迪公开回应,再度减持系股东投资决策,公司目前经营情况健康。与此同时,比亚迪还通过公告,公布了8月份销售数据。

然而,汽车销售数据并不能挽救比亚迪两市股价的大跌。

实际上,在公开披露减持前,巴菲特早已开始了对比亚迪的减持。根据半年报数据,截至二季度末,伯克希尔-哈撒韦公司持股数量仍为2.25亿股。那么,也就意味着6月30日至9月1日,巴菲特已累计减持1786万股,若以期间均价280港元/股计算,巴菲特套现约50亿港元。

对于巴菲特减持比亚迪一事,网红经济学家任泽平认为“不要神化巴菲特”,直言“巴菲特这次减持不知出于何种目的,如果是看空新能源行业前景的话,巴菲特这次错了”。同时指出,“国内的投资者要有自己判断”,且认为“新能源是未来最有希望最具爆发力的行业”。

最后,任泽平给出结论:“独立研究判断,不要被带走节奏”。

博道基金基金经理张建胜认为,对于新能源板块,由于长期能源革命还没有走完,这个行业长期仍会是市场热点。但短期来看,大家也比较关心估值问题。经过前期的快速上涨,不少公司的估值就当前来看性价比不够高,需要时间消化。

从历史经验来看,一般当新能源车渗透率超过30%且往50%走时,行业会进入到杀估值阶段,所以可能需要回避内卷程度加剧的环节。再往后看,2023年在行业贝塔机会降低的背景下,同样可能需要回避近期偏概念和主题的“转型”股,对张建胜而言,相比于新能源车,未来会更加关注光伏行业。

“总体来看,我们对新能源汽车行业并不悲观”,诺德基金基金经理阎安琪如是说,阎安琪指出,以中证新能源汽车指数为参照,其PE(TTM)估值回落到40x左右,甚至比4月底疫情影响下的46.8x还要低。拉长来看,选取近3年时间为参照维度,估值分位数已低至9.1%。

关于新能源汽车行业估值快速回落,阎安琪团队认为有两方面原因:一方面,由于近期新能源汽车板块回调幅度较大,从6月高点已经下跌20%;另一方面,中报业绩披露完毕,成分股合计归母净利润增速为98.98%,高速增长的业绩极快的消化了前期较高的估值水平。

另外,阎安琪提到,新能源汽车行业目前的渗透率才突破25%,未来成长空间较大,业绩高增长确定性强。短期股价反映了市场对于海外投资者减持龙头公司带来的恐慌,不过后续国内新能源汽车市场有望进入旺季,较强的基本面或将打消一些市场的疑虑。

泰信现代服务业混合基金经理黄潜轶表示,市场目前对于新能源汽车产业链市场过度悲观,尤其在新能源车产业链上游中游存在较为明显的低估。

首先,新能源汽车渗透率仍将持续提升,市场对于未来潜在增速过于悲观。目前美国市场渗透率尚低,同时对于高带电量的车型有一定的预期不足。同时锂电池作为动力电池仍有很多可拓展场景未被考虑。对于储能等应用场景的预期也过度悲观。

其次,新能源乘用车行业呈现量价齐升的局面,市场对于消费者的价格接受度预估不足,能源价格上涨,相关税费、补贴、路权政策的支持,智能化加持带来的使用体验提升、产品力提升等各种因素将使得消费者的价格容忍度提升。

再次,整个新能源车产业链的利润分配格局将会发生长期的变化,对于上游扩产周期长、中游技术壁垒强的环节将得到更多的利润分配,而竞争格局较为激烈的环节将会更多为了市场的份额而容忍一定的利润率压力。

最后,即使只考虑国内渗透率提升,目前仍有至少一倍以上的提升空间,对于目前上游中游的估值来说,在这一复合增速背景下,其可压缩的估值空间并不大。

国内某基金经理指出巴菲特减持比亚迪,事后评价会更合理一些。同时,该基金经理也认为现在整个新能源的估值水平并不高,必须得用动态的眼光来看这个问题,如果用所谓的交易软件里面的TTM的估值看,那看上去估值是挺贵的,但是如果按照很多新能源公司的动态的规划,按照他们的这个目前的这个盈利水平去做合理的假设的话,其实明后两年的估值并不高。

在他看来,一些看起来比较贵的龙头,估值明年估计也三四十倍。而新能源车的中游、光伏的中游、光伏的上游等等,基本上都处在一个明年20到40倍之间的一个比较合理的这个估值水平。

巴菲特减持比亚迪错了吗?任泽平:当下不投新能源 就像20年前没买房

会清仓吗?巴菲特再次抛售比亚迪 累计已减持近1800万股

14年坚守换来今日丰收:华尔街如何看待巴菲特减持比亚迪?

(文章来源:财联社)

文章来源:财联社