在2022年的大部分时间里,专业投机者在空头和多头方面都进行了积极的股票投注,高盛的客户名义交易量升至1年新高,而大摩和瑞银警告称未来几周将有更多CTA策略基金卖出。

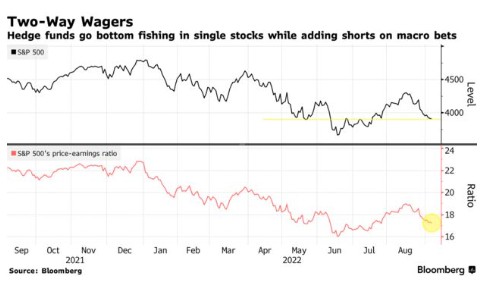

高盛的主要经纪商数据显示,对冲基金连续几周增加了风险敞口,包括减持指数期货等宏观产品,同时增持个别公司的股票。按名义交易量计算,这是高盛在一年中最繁忙的一周。大摩也出现了同样的趋势,对冲基金客户增持了科技和医疗保健等领域的股票,同时增加了针对交易所交易基金的空头。

这些数据表明,资金管理人既热衷于捡便宜,又对更广泛的市场方向感到担忧。至少有两家华尔街公司警告称,对冲基金预计将在未来几周抛售数十亿股票。

高盛分析师Vincent Lin认为:"最新的举动表明,基金经理越来越愿意在微观/独特的情况下发动进攻,同时利用ETF/指数工具对冲β风险。"

本周二标普500指数在七天内第六次下跌。该指数徘徊在3,900点之上,这一水平在5月中旬曾作为支撑,并在6月和7月短暂地作为上行阻力。专家警告称,如果跌破该门槛,将出现更多的卖盘。

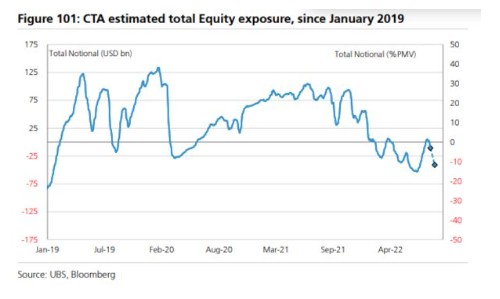

美联储正在加强其鹰派立场,欧洲的能源危机正在肆虐,除了美国企业和一直在购买最新跌势的日间交易商之外,风险投资已经变得尤为匮乏。在过去的几周里,标普500指数已经回吐了于夏季复苏的一半以上的收益。根据大摩交易台的数据,商品交易顾问等趋势追随者本周准备抛售300亿美元的股票。瑞银的另一项估计显示,这一数额的抛售将在未来两周发生。

瑞银估计,拥有3750亿美元资产的对冲基金对市场产生了巨大影响,因为在极端波动的一年里,快钱正冲进又冲出股市。在标普500指数五十年来最糟糕的上半年,他们通过提高看跌的赌注使市场下跌;当股票从6月的谷底回升时,又大量解除空头头寸,促成了标普500指数今年的最大反弹。

瑞银策略师Nicolas Le Roux指出:"CTA在7月/8月减少/关闭了对风险资产的空头头寸,但我们的模型预计他们将在9月再次转为看跌。最近美股的回调可能会在未来两周面对一些来自CTA的卖压。"

与量化交易员一样,选股型对冲基金今年也削减了股票定位。高盛数据显示,多头/空头对冲基金的净杠杆(衡量该行业风险偏好的标准)考虑到了多头与空头的押注,在过去三年里有98%的时间处于落后状态。根据小摩的主要经纪人数据,自2017年以来,客户的杠杆率一直处于底部1%的水平,这种谨慎的定位是对冲基金今年表现优于市场的原因之一。

然而,在小摩分析师John Schlegel看来,"如果我们正在走向更实质性的市场下跌/最终衰退,那么定位可能有进一步跌破6月中旬低点的空间,CTA可能会进一步做空股票。"