近期,美国垃圾债券和杠杆贷款市场出现了相对谨慎的乐观情绪。银行家们此前陷入了数十亿美元的收购融资承诺泥潭,这些承诺已经在他们的帐面上停留了数月,如今,随着投资情绪小幅回暖,他们正在再次测试市场对这些新交易的需求。然而,在大西洋彼岸,情况则完全不同。在纽约承销商希望加大力度营销与Citrix

Systems(CTXS.US)和尼尔森控股(NLSN.US)等备受瞩目的私有化交易相关债务之际,欧洲市场却几乎处于“关停”状态。

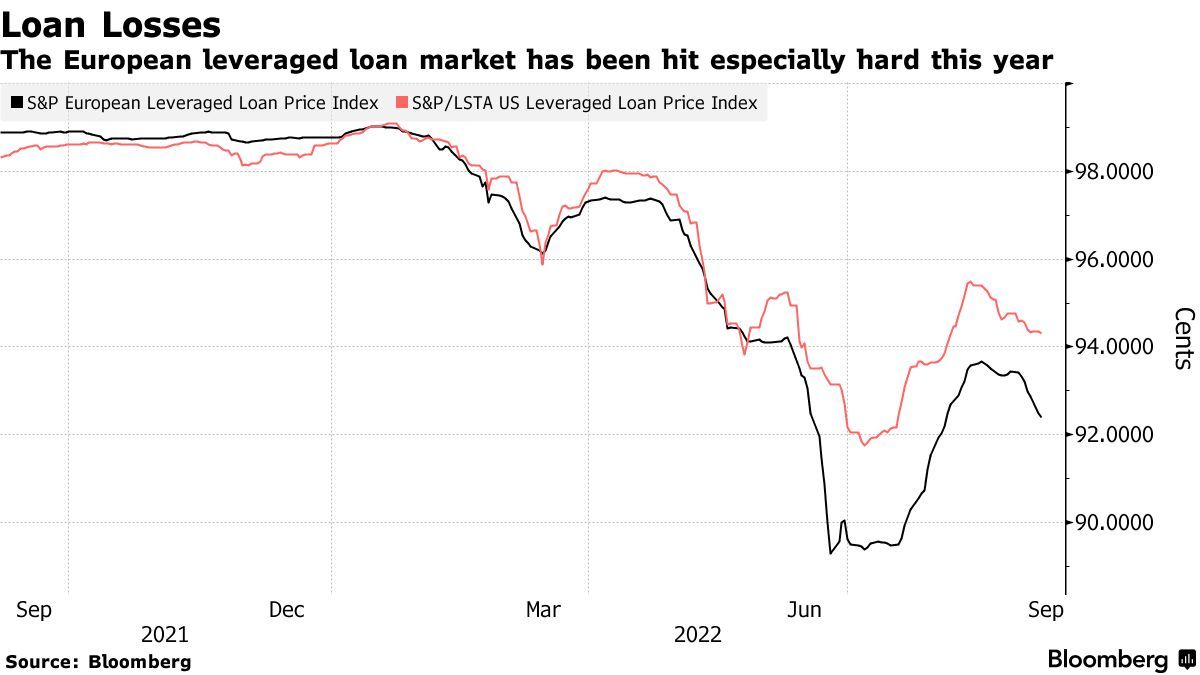

事实上,市场状况如此低迷,以至于欧洲银团部门正在为美元投资者重新安排交易,只为找到愿意购买的买家。尽管这两个市场都受到极高的通胀和利率上升前景的拖累,但俄乌冲突升级以及随之而来的能源危机使得欧洲基金经理对增加新的投资风险尤其谨慎。这反映在垃圾债券市场利差上,欧洲的垃圾债券利差比美国市场高出整整一个百分点,而未偿杠杆贷款价格则低了近两个百分点。

LGIM欧洲投资级投资组合经理Lan

Wu表示:“欧洲企业比美国信贷市场更容易受到能源危机的影响,且欧洲的衰退风险比美国更高。”“欧洲市场的利差反映出风险高于美国同行。”

欧洲高收益债券利差阔幅超过美国市场

需要说明的是,美国信贷市场状况也远谈不上乐观。垃圾债券收益率今年已经翻了一倍多,而债券和贷款发行量则较上年同期分别下降了77%和55%以上。德意志银行9月6日发布的报告显示,银行的资产负债表上仍持有约730亿美元的承销融资。

不过,银行家们看到了足够大的投资者需求,可以开始测试市场状况,于是周三启动了约45亿美元的杠杆贷款出售,以帮助支持Citrix收购。

凯雷集团美国贷款和结构信贷主管Lauren

Basmadjian表示,美国杠杆贷款市场虽然规模较小,但一直是“有序和开放”。她指出,这在一定程度上是因为抵押贷款债券管理公司的持续需求。

与此同时,Pinebridge Investments负责杠杆贷款的投资组合经理Kevin

Wolfson表示,尽管第二季度业绩开始出现一些出人意料的负面结果,但美国公司的基本面一直很强劲。

相比之下,随着俄罗斯削减甚至停止天然气出口,欧洲能源价格飙升,推高了企业投入成本,削弱了盈利前景,并引发对经济衰退担忧加剧。

欧洲杠杆贷款市场今年受到的打击尤其严重

因此,欧洲银团部门正寻求美国投资者,以减轻融资承诺。据彭博社早些时候报道,巴克莱银行去年12月帮助英国体育博彩公司Flutter Entertainment Plc收购意大利博彩运营商 Sisal

SpA,目前正在营销与该公司相关的10亿欧元(约9.97亿美元)优先级贷款。据知情人士透露,为Orange SA和Masmovil Ibercom

SA的合并提供66亿欧元融资的银行家们正在将一笔20亿欧元的定期贷款转为美元,以更好地反映投资者的需求。

摩根大通EMEA地区杠杆融资资本市场主管Ben

Thompson表示:“鉴于目前流动性有限,银行正在避免在欧洲市场进行大规模分销,转而更多地向美国倾斜,这一点完全不令人意外。”

本周,所有人的目光都继续聚焦于Citrix交易,该交易被视为美国杠杆融资市场的风向标。市场观察人士表示,如果债券和贷款发行取得成功,美国和欧洲信贷市场之间的分歧有可能进一步扩大。

不过,对于擅长淘便宜货的人投资者来说,风险较高的欧洲信贷市场进一步抛售可能很快就会被证明是买入良机。瑞银集团信贷策略主管Matthew

Mish在8月31日的采访中表示:“我们对欧洲市场持谨慎态度,但我认为,从买入机会的角度来看,我们将寻求涉入欧洲信贷市场,以应对可能出现的进一步疲软,特别是在年底。”