蔚来二季度成绩单出炉,营收首次实现超百亿元,但未摆脱“增收不增利”怪圈。

9月7日,蔚来披露的2022年二季度业绩公告显示,二季度营收102.9亿元,同比增长21.8%,环比增长3.9%,单季度营收首次突破百亿元;其中汽车销售收入为95.71亿元,同比增长21%。净亏损为27.57亿元,与去年同期相比增长369.6%;归属于普通股股东的净亏损为27.45亿元。

二季度蔚来累计交付约2.51万辆新车,同比增长14.4%,但环比微跌2.8%。蔚来创始人、董事长兼CEO李斌在财报电话会上透露,三季度交付指引为3.1万-3.3万辆,为单季度最高交付指引。上述交付指引也高于理想和小鹏此前公布的三季度交付目标。这意味着,若完成上述交付目标,蔚来需在9月实现1.03万-1.23万辆的交付量。

“2022年下半年,是蔚来多款新产品交付和爬产的关键时期,这对供应链、制造、质量、交付和服务等多方面都带来了巨大挑战。”李斌表示,综合来看,对四季度交付及完成全年目标仍有信心。此外,他透露明年蔚来会加快新产品的投放速度。

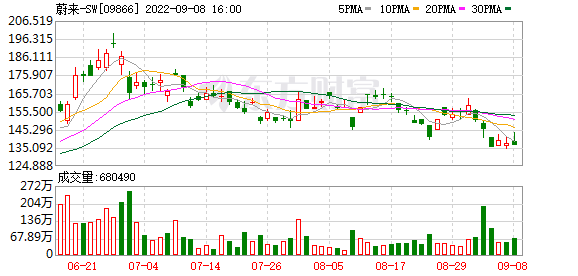

财报发布后,蔚来汽车美股盘前跌幅扩大至6%。截至美东时间9月7日收盘,蔚来美股涨2.16%,报17.48美元/股。截至9月8日上午收盘,蔚来港股涨0.51%,报138.10港元/股。

研发支出等费用大增致二季度净亏损扩大

从收入来看,虽然二季度比一季度减少了约700辆的交付量,但车辆销售收入实现了3.5%的环比增长。这其中,高价车型ET7的销量增长起到了拉动作用。

作为蔚来NT2平台的首款轿车,ET7于今年3月正式开启交付,起售价高于蔚来此前推出的ES6和EC6;首个完整季度二季度累计交付6749辆,仅次于ES6。

不过,增长的收入却未带来更高的利润。蔚来车辆毛利润从一季度的16.8亿元下滑至15.9亿元,车辆毛利率下降1.4个百分点至16.7%。蔚来在财报中表示,电池成本的增加、原材料价格上涨等因素对车辆毛利率造成影响。

而受全球原材料价格持续上涨等因素影响,蔚来曾分别于今年4月和5月两次宣布涨价,涉及ES8、ES6、ET7等多款车型。

今年二季度,归属于蔚来普通股股东的净亏损为27.45亿元,较2021年第二季度增加316.4%,较2022年第一季度增加50.4%。

“大手笔”的研发支出仍是导致净利润亏损的重要原因之一。报告期内,蔚来研发费用为21.5亿元,同比增长143.2%,环比增长22.0%,创单季新高,也高于小鹏和理想同期12.6亿元和15.3亿元的研发费用。蔚来在财报中表示,研发投入的增长主要是由于研发职能的人员成本增加以及新产品和技术的设计及开发成本增加所致。

在财报电话会中,李斌透露,在芯片等核心技术领域方面,蔚来的目标是建立全栈自研的能力。“我们相信核心技术的研发投入不光能增加我们应对技术变化、产业政策方面的风险(的能力),也能够长期提升我们的毛利率,包括我们技术的竞争力。”

此外,由于人员成本及与销售及服务网络扩展相关的成本增加,以及市场及推广费用(包括与ES7上市相关的费用)增加等,二季度销售、一般及行政费用同比增长52.4%至22.8亿元。

加快“油转电”需要更多产品去引入更多用户

今年上半年,受疫情带来的供应链压力和NT2平台的产品过渡期等因素影响,蔚来月度交付并不稳定。曾连续几个月交付量不及小鹏或理想。

在财报电话会上,李斌坦言,今年第三季度,蔚来的供应链确实也受到一定的影响,但整体来说,汽车供应链受疫情影响相较于第二季度相对可控。此外,就第三季度车辆生产所遇到的“良率”问题,蔚来也采取了多种措施以解决一体化压铸供应瓶颈。

“2022年下半年是蔚来扩大生产和交付多款新产品的关键时期。”李斌表示,ES7已于8月开始批量交付;ET5将于9月开始交付。2023年,蔚来将迎来产品的全面换代,现有的ES8、ES6、EC6将全面切换至NT2平台。

在大众市场新品牌的布局方面,李斌透露,研发进展正按计划进行,将会使用NT3平台,会一起跟着NT3平台推向市场。

他表示,“我们在过去一两年认知到两件事情。第一,如果想加快油车向电车的转变,我们确实需要更多价格区间的产品去服务更广泛的用户。我们也看到了在过去一年时间,中国入门级、大众市场的电动车渗透率增长迅速,这提升了整个中国电动车渗透率,这是趋势。另外一方面,我们也看到一些有意思的商业模式和体验创新的机会。蔚来擅长结合商业模式和技术、体验创新。我们看到这些机会,包括商业模式、技术的创新去服务更广泛的用户。”

此外,李斌透露,除布局欧洲市场外,蔚来从2017年开始就在思考如何进入美国市场。过去五年一直在进行各方面充分的认证,包括产品、用户体验、商业模式等。“美国是一个竞争非常激烈的市场,法规体系与中国和欧洲区别很大。我们在长期思考,耐心准备。”

(文章来源:新京报)

文章来源:新京报