对美联储进一步大幅加息的预期,正在推高美国的实际收益率,给从科技股、Meme股到比特币等各类风险资产带来压力。周四,美国10年期通货膨胀保值债券(TIPS)的收益率——也被称为实际收益率一度达0.88%,接近2019年以来的最高水平;此后回落至0.84%,但仍接近三个月高点。

从本质上讲,实际收益率显示了投资者持有美国政府债券的年化收益。2020年初的负实际收益率帮助将资金从美国国债转移到一系列相对风险较高的资产,推动标普500指数从疫情后的低点反弹逾一倍。

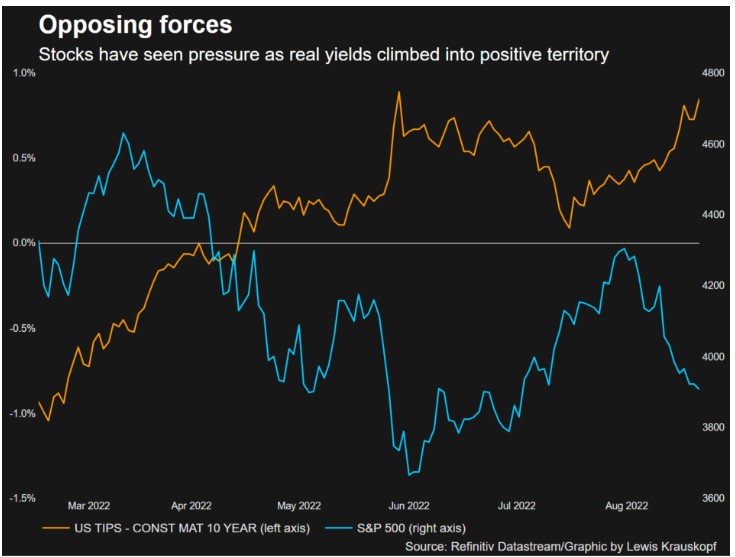

今年,实际收益率的上升在一定程度上削弱了股票的吸引力。今年4月,美国国债实际收益率回升至正区间,与此同时,股市出现抛售,导致标普500指数上半年表现为数十年来最差。

今年夏天早些时候,随着实际收益率下降,股市出现反弹。最近实际收益率的反弹也与股市的低迷同时发生,标普500指数从8月中旬的高点下跌了7.6%,“木头姐”凯西伍德旗下Ark

Innovation ETF等资产以及AMC院线(AMC.US)和游戏驿站(GME.US)等meme股的跌幅要大得多。

美国银行证券客户公司上周净抛售19亿美元股票,创下6月份以来最大的资金流出额,反映出投资者对股市的热情正在减弱。同期,标普500指数下跌3.3%。

Vanda

Research数据显示,散户投资者在美国证券的总交易价值已降至新冠疫情前的水平,每天约110亿美元。而散户投资者在2021年推动了meme股热潮。

野村证券国际跨资产策略师Charlie

McElligott表示:"实际收益率上升是金融环境收紧的最清晰表现之一,也是依赖流动性过剩的投机资产面临的核心阻力。"

投资者普遍预计,正在抗击40年来最严重通胀的美联储本月晚些时候将再次加息75个基点,许多人已经上调了对美联储明年加息幅度的预测,这帮助推高了近期债券收益率的攀升。

美联储主席鲍威尔周四表示,美联储“坚定致力于”控制通胀,且仍有希望做到无需像此前抗击通胀那样付出“非常高的社会成本”。

BMO财富管理首席投资策略师Yung-Yu Ma表示,随着收益率上升,持有这些股票的热情有所下降,直到风险/回报的平衡进一步平衡。

股市也不全是坏消息。Truist Advisory Services联席首席投资官Keith

Lerner表示,目前股票风险溢价(即投资者持有股票相对于无风险政府债券收益获得的额外回报)仍对股市有利。不过,在过去的几个月里,这种溢价变得不那么有利了。

Lerner在最近的一份报告中写道:"尽管股票风险溢价仍处于股市在12个月的表现上往往优于债市的水平,但美联储的激进政策和企业盈利下调仍对前景构成风险。"

收益率上升尤其令科技股的估值承压,科技股的未来收益预期很高,依赖于低收益率进行折现,是标普500指数等指数的重要组成部分。自8月中旬以来,科技股已下跌逾11%。

随着近几周实际收益率反弹,市场的其他领域也受到了冲击。今年以来大幅下跌的比特币价格较8月中旬下跌了20%以上,而黄金价格在最近几周下跌了5%。尽管黄金被视为对冲通胀的工具,但不断上升的借贷成本提高了持有黄金的机会成本。

与此同时,AMC院线和游戏驿站等散户概念股的股价同期都下跌了约40%,ARK ETF则下跌了约18%。

景顺首席全球市场策略师Kristina Hooper表示:“在利率迅速上升的环境中,对投机性较高的科技股的容忍度降低了。”