9月9日,“锂王”天齐锂业(002466)因上周出炉的零元员工持股计划,遭到交易所关注。在函件中,监管聚焦本次员工持股计划业绩考核方式、受让价格、参与对象等问题,要求天齐锂业明确回复持股计划是否有利于维护公司及中小股东利益,是否存在变相输送利益的情形。

在天齐锂业向员工免费送福利的背后,是锂电行业的持续高景气和公司强大的盈利能力。2022年上半年,天齐锂业实现营业收入143亿元,同比增长508%;净利润约103亿元,同比增速达119倍。当前,公司已实现锂精矿100%自给自足,并预计锂产品供应将在短期到中期内继续处于较为紧张的局面。

“零元购”员工持股计划

据8月30日晚间天齐锂业发布的草案,本次员工持股计划份额上限为2亿元,将通过非交易过户等方式,以0元/股受让公司回购专户中的股票,而有权享有前述福利员工涵盖公司及控股子公司董监高、核心业务、技术人员,总人数不超过240人(不含预留部分人数)。若按天齐锂业截至2021年底员工数1773人测算,本次持股计划覆盖率约为13.5%。

与之相匹配,天齐锂业同步推出了股份回购方案,将斥资1.36亿元-2亿元回购股份,定向用于员工持股计划,回购价格不超过150元/股。

“零元购”对于员工来说是福利,但对公司来说并非毫无代价。据测算,天齐锂业需要为此确认股份支付费用1.25亿元,前述费用将在未来4年进行分摊,从而直接扣减当年净利润,2022-2025年度分摊金额分别为1042万元、4169万元、4169万元、3127万元。

“零元购”是否符合盈亏自负,风险自担的基本原则?是否有利于提升竞争力?又是否会损害公司及中小股东利益?交易所向天齐锂业发出连环追问,要求其说明0元/股受让价格的定价方法、依据及合理性。

除定价方式外,本次员工持股计划的业绩考核指标亦别出心裁。

不同于大部分上市公司以营收、净利为考核条件,天齐锂业选择将锂化工产品产能作为公司层面唯一考核指标,具体为截止2024年底锂化工产品产能合计达到碳酸锂(当量)9万吨。

在半年度业绩说明会上,天齐锂业曾指出目前锂化合物及衍生品建成产能为6.88万吨/年,未来规划产能为11.48万吨/年,超过员工持股计划设定的9万吨考核指标。对此,交易所要求前述考核指标是否符合当前业务发展及业绩提升要求,如何保证员工持股计划产生切实的激励效果。

在参与对象方面,本次员工持股计划包含了9名董监高,累计份额为1074万元,占总份额的5.37%。其中,董事兼总裁夏浚诚、董事兼执行副总裁邹军拟持有份额分别为190万元、161万元,接近二人2021全年薪酬水平。对此,交易所要求公司补充说明参与对象选取的方法及合理性,并明确为何选择员工持股计划而非股权激励的具体考虑。

半年度净利暴增超百倍

身处大热的锂电赛道,天齐锂业坐拥锂矿资源优势,在产业链中分得了高额利润。

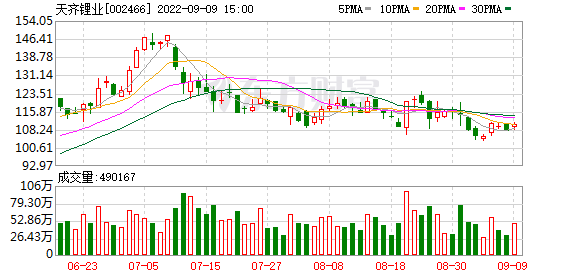

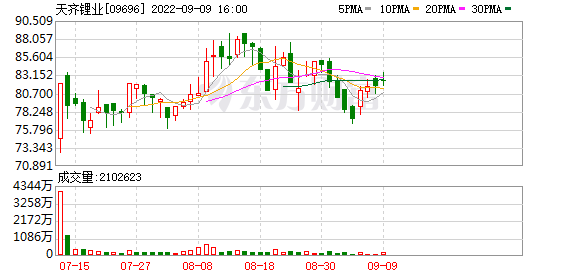

今年上半年,天齐锂业实现营业收入142.96亿元,同比增长约508%;净利润103.28亿元,同比增长约119倍;扣非后净利润92.81亿元,同比增幅高达479倍。得益于碳酸锂、氢氧化锂等主要产品量价齐升,天齐锂业在产业链中的话语权也逐步攀升,现金流指标持续向好,上半年经营性净现金流为70.64亿元,同比增长约8.35倍,截至半年度末,公司货币资金余额达44亿元。目前,天齐锂业已结清之前收购SQM股权的并购贷款,截至7月末资产负债率预计将下降至约28%。

作为“家里有矿一族”,天齐锂业优势凸显,上半年锂化合物及衍生品毛利率高达87%。公司表示,目前已经实现100%锂精矿自给自足,拥有澳大利亚格林布什辉石矿及四川雅江措拉锂矿开采权,同时通过参股日喀则扎布耶20%的股权和SQM22.16%的股权,实现对优质盐湖锂资源的战略布局。

上游矿产不愁叠加下游需求持续火爆,天齐锂业近年来将扩充产能作为重点工作推进。氢氧化锂产品方面,澳大利亚奎纳纳一期年产2.4万吨电池级氢氧化锂项目于2021年底进入正式试生产阶段,并于今年5月份确认所有参数达标,目前合计已建成氢氧化锂产能为2.9万吨/年,奎纳纳二期年产2.4万吨电池级氢氧化锂项目主体工程已基本完成,后续将适时重启;碳酸锂方面,当前产能为3.45万吨/年,四川遂宁安居2万吨电池级碳酸锂项目预计将在2023年下半年完工,届时合计产能将达到5.45万吨/年。

去年以来,锂盐价格持续上涨,碳酸锂更是在今年一季度跳涨至50万元/吨上方,之后虽有所下行,但仍在高位震荡。目前,电池级碳酸锂均价约为49.74万元/吨,再度逼近50万元关口。

天齐锂业表示,锂价走势主要取决于锂行业的整体供需格局、市场变化和经济形势等因素,上下游扩产周期的错配导致锂产品供应将在短期到中期内继续处于较为紧张的局面,锂行业供需格局要达成真正的平衡还需要一定的时间。

(文章来源:证券时报)

文章来源:证券时报