9月9日,一家义齿器材制造商现代牙科(03600)以久违的涨幅吸引了众人的目光:当日盘中涨幅超26%,收于2.55港元,成交量放大至832万。这是自7月中旬以来,公司股价首次逼近60日均线。

消息面上,国家医疗保障局近日印发通知提出,口腔种植体将进行集采,牙冠进行竞价挂网,种植牙医疗服务进行价格调控,三级公立医院医疗服务价格全流程调控目标为一颗牙4500元。

由于种植牙集采定价高于预期,牙科概念股近日普涨。现代牙科自2021年8月以来就走入深度下跌通道,已从最高价10.76港元跌去近八成,市值蒸发78亿港元。

据智通财经APP了解,一直以来,医疗行业都流传着“金眼银牙”的说法,牙科与眼科一样被视为暴利行业。然而,比起牙科行业龙头通策医疗(600763.SH)、时代天使(06699)等动辄60多的市盈率,现代牙科的市盈率仅有11.06,处于明显的估值洼地。

为何现代牙科身处热门赛道却不受资本青睐?在2022年上半年营收、净利双双下滑的背后,是否还有着更多隐忧?

营收、净利双降,重销售轻研发?

现代牙科集团是世界领先的牙科耗材制造商之一,从事生产及经销义齿器材业务,公司产品包括牙冠等固定义齿器材、活动义齿器材、正畸类器材、运动防护产品及防鼾器等,兼有教育讲座活动服务等其他业务。公司拥有包括西欧的Labocast、Permadental及Elysee、中国的洋紫荆、香港的现代牙科器材、美国的Modern

Dental USA等在内的多个全球品牌。

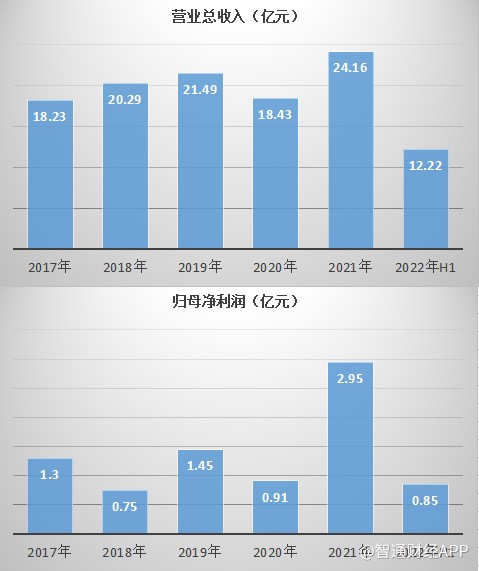

从近年业绩来看,近五年公司营业收入增速处于低位,其中2020年营收下降是因为整个牙科行业受到疫情影响;盈利指标则波动较大,2021年净利润为3.60亿港元,同比增长234.70%。

2022年上半年,公司录得营收为14.28亿港元,同比减少3.08%;归母净利润则再度下滑,录得9985.1万港元,同比减少58.4%。

对于净利润大幅下滑,公司解释称因疫情导致公司位于深圳及东莞的主要生产厂房暂时停运,造成销售订单量减少;中国内地若干城市由于疫情影响了诊所及医院的营运及对公司产品的需求;继续投资战略项目,包括设立公司的越南生产厂房及公司的透明矫正器业务;与与2021年同期相比,外币(尤其是欧元及澳元)兑港元贬值。

2017-2021年间,公司毛利率在46.6%-52.47%间浮动,处于行业平均水平。2022年上半年,公司毛利率为48.67%,较上年同期的52.67%略有下降。

在流动性方面,公司财务结构健康,报告期内资产负债率位于32.9%至39.83%区间,最新披露数据为34%,现金及现金等价物为3.29亿元。

乍一看,虽然盈利能力偏弱,但公司基本面还算稳健,那么就回到了开头提到的问题:在投资者追捧的牙科行业概念股中,为何唯独公司股价不温不火?这就要从公司的“含金量”开始深究了。

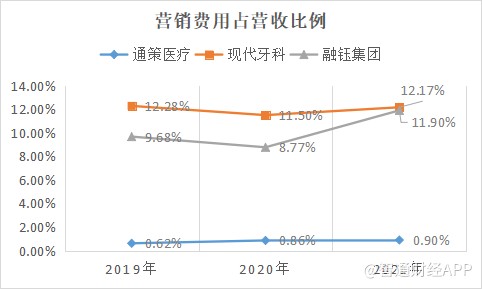

对于销售费用始终居高不下、以营销驱动业绩增长的公司,其业绩的可持续性往往要打上一个问号。与同业相比,现代牙科销售费用占营收比例持续处于较高水平:2019-2021年间,供公司销售及分销成本分别为2.64亿、2.12亿和2.94亿,高于同为牙科医疗股的通策医疗和融钰集团(002622.SZ)。

据智通财经APP了解,在销售费用高企的同时,公司研发费用却连续两年处于低位。2018年至2021年间,公司研发成本分别为744.7万港元、643.4万港元和3650.6万港元,在2021年突然出现大幅增加前仅有数百万元。

传统义齿制造工艺需要由诊所里的专业医生帮助患者取石膏牙模、扫描成像,再由义齿生产商在制造后送到诊所,其不仅制造工序繁杂,需要较为漫长的等待时间,同时也十分依赖牙科技师的技能和经验,劳动密集且技术要求高。而如今,3D打印、数字化、人工智能等新技术正在深入齿科领域,显著提升义齿的制作效率和品质。研发上的落后,或将成为制约公司未来增长的瓶颈。

从公司“重销售轻研发”的模式来看,公司更像是一个依赖劳动力红利的制造加工厂,而非具有较高产品附加值的科技公司,也就无怪乎市场估值并不高了。

海外市场消费承压 正畸业务进展不顺

展望未来长期发展,受全球经济下行、疫情反复的负面影响,未来几年海外业务或将成为拖累公司利润的重要因素。

据2021年财报披露,公司业绩主要来源于欧洲、北美和大中华地区,其中欧洲、北美地区的营收分别为12.55亿元、7.19亿元,同比增长36.9%和25.8%。欧洲和北美市场占公司总营收比例分别为42.5%和24.3%,两者加起来超六成。

以英国这个在欧洲具有代表性的国家为例,据2022年5月英国牙科协会(BDA)发布的一份调查报告,自2020年3月以来,约有3000名牙医已经退出了英国国家医疗服务体系(NHS),且这一趋势还在蔓延。英国是欧洲牙科市场发育最为成熟、连锁化和行业集中度最高的国家之一,更多牙医从公立机构流向民营结构,将使得患者在牙科服务上的花费愈发高昂,这将在一定程度上使得消费需求承压。

而在中国,受益于居民口腔健康意识的逐步提升、人口老龄化产生了大量口腔修复市场需求,近年来中国义齿加工行业规模快速增长。据中商产业研究院数据,2008年至2020年间中国义齿销售规模复合增长率高达17.9%,远高于同期全球义齿行业市场规模复合增速。

据智通财经APP了解,2021年,公司在大中华市场总营收为6.99亿元,尽管在低基数下录得42.9%的较高增速,但对总营收的贡献依然较小。以2021年营收计算,公司在国内所占市场份额约为1.3%。

另一方面,从业务结构来看,公司拓展新业务的进度也不尽如人意。

目前,现代牙科业务主要分为三大块:固定义齿器材部从事供应牙齿修复手术所用产品业务,包括牙冠、牙桥及植入物;活动义齿器材部从事生产全口义齿及局部义齿业务;其他部从事生产正畸类器材、运动防护产品及防鼾器以及教育讲座等业务。

截至2021年年底,固定义齿器材营收占比为70.2%,仍是公司最重要的利润支柱。活动义齿器材营收占比为19.5%,相较2020年份额几乎保持不变;其他器材业务则从8.1%增长至10.3%。

2021年,当主打隐形矫治的时代天使登陆港股时,曾经带动现代牙科股价也随之大涨。公司的正畸产品主要为矫齿牙箍Trio

Clear,于2020年先后在香港、澳洲和欧洲推出。

不过,目前隐形矫正市场已俨然被时代天使、隐适美两大龙头把持,根据中国大陆隐形矫治市场2021年的达成案例数计,时代天使市场份额达到第一,为41.1%;隐适美名列第二,市场份额为35.9%。公司要在这个竞争激烈的市场中做出成绩,显然难度不小。

纵观现代牙科各方面表现,疫情等多重风险因素为公司业绩增添了不确定性,而核心竞争力不足的问题或将成为未来增长的最大隐忧。