演员李易峰因嫖娼被行拘,让“艺人翻车”的话题再次成为焦点。而另一边的资本市场上,“艺人经纪第一股”的上市之路,同样遭遇波折。

原计划在9月7日正式登陆港交所的乐华娱乐,突然在9月2日发布公告,决定延迟全球发售,暂缓IPO.市场声音普遍认为,乐华暂缓IPO的原因或在于估值过低。

李易峰“翻车”后,有投资者评论,如果乐华的头部艺人也如李易峰一般“翻车”,业务单一又高度依赖头部艺人的乐华娱乐如何为投资者带来持续、稳定的收益?乐华又如何保持对资本的吸引力?

乐华暂缓港股IPO

市场声音认为或因估值过低

9月7日,原本是乐华娱乐登陆港交所上市的日子,但临门一脚之际,乐华娱乐突然“刹车”。

今年3月,坐拥王一博、韩庚等“顶流”明星的乐华娱乐向港交所提交招股书;8月7日,通过上市聆讯;8月24日,开启招股;8月31日,完成招股。

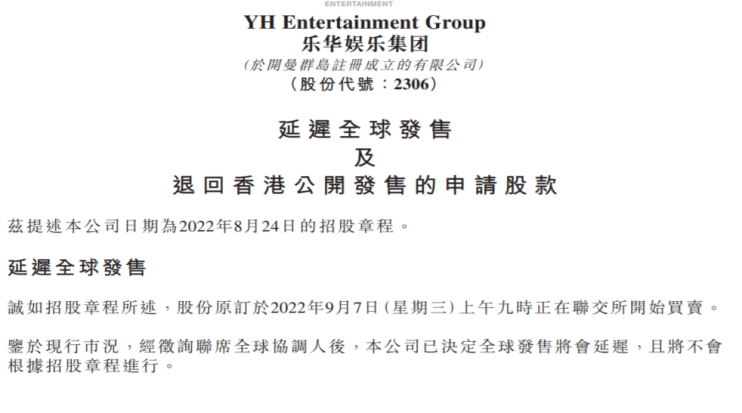

但是,原计划在9月7日正式登陆港交所的乐华娱乐,突然在9月2日发布公告,决定延迟全球发售,暂缓IPO.乐华娱乐并未解释暂缓的原因,只提到“鉴于现行市况”几个字。

↑公告截图

据南方都市报报道,乐华相关人士回应称,受国际地缘政治、全球性通货膨胀反噬经济及疫情等因素影响,资本市场持续低迷,加之恒指持续下挫、新股大量破发,乐华娱乐经过慎重考虑,决定暂缓本次港股的IPO,并表示“这一决定得到了包括字节、阿里等原始股东的支持,后续安排视市场情况确定”。

但市场声音普遍认为,乐华暂缓IPO的原因或在于估值过低。此前,乐华拟在全球发售1.33亿股,其中香港发售股份1325.6万股,国际发售股份1.19亿股,另有15%超额配股权,发行价格为每股6.8~8.5港元。

艺人“翻车”成隐忧

高度依赖王一博的乐华如何吸引资本?

从招股书来看,乐华的主要收入来源是艺人管理业务,2019年-2021年间,该业务分别给乐华带来5.3亿元、8.08亿元和11.75亿元的收入,占总收入的比例高达84%、87.7%、91%,并且呈逐年上涨的态势。

尽管乐华艺人群体规模庞大,现有王一博、韩庚、孟美岐、吴宣仪等66名签约艺人及71名训练生。但艺人管理业务营收的大部分都来自头部艺人,尤其是当红艺人王一博。

红星资本局注意到,乐华从2019年-2022年4月,前十名艺人应占收入分别占同期总收入的74.8%、83.0%、85.6%及84.5%。而排名第一艺人应占收入分别占同期总收入的16.8%、36.7%、49.5%及56.8%,后两年几乎贡献了半壁江山。

招股书中,乐华明确表示对供应商B的依赖程度最大,上述时间段的采购金额累计高达5.63亿元。

而关于供应商B的信息指向其头部艺人王一博。乐华称,供应商B为其签约男艺人控制的实体,为乐华训练生计划的毕业生,该艺人合同有效期至2026年。红星资本局注意到,王一博与乐华披露合同期至2026年10月止相符合。

如今看来,高度依赖“王一博”,一边能为乐华带来业绩,而另一边也成了乐华的隐忧。如何保持对资本的吸引力,或许是乐华娱乐IPO的关键。

(文章来源:红星资本局)

文章来源:红星资本局