大股东再度变更,第一创业股价应声大涨!

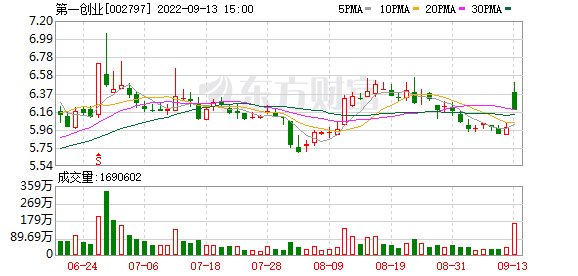

首创集团溢价35%抛第一创业约11%股份,北京国管将接手成为第一大股东。9月13日,即此消息发布后的第一个交易日,第一创业股价一度涨超8%。

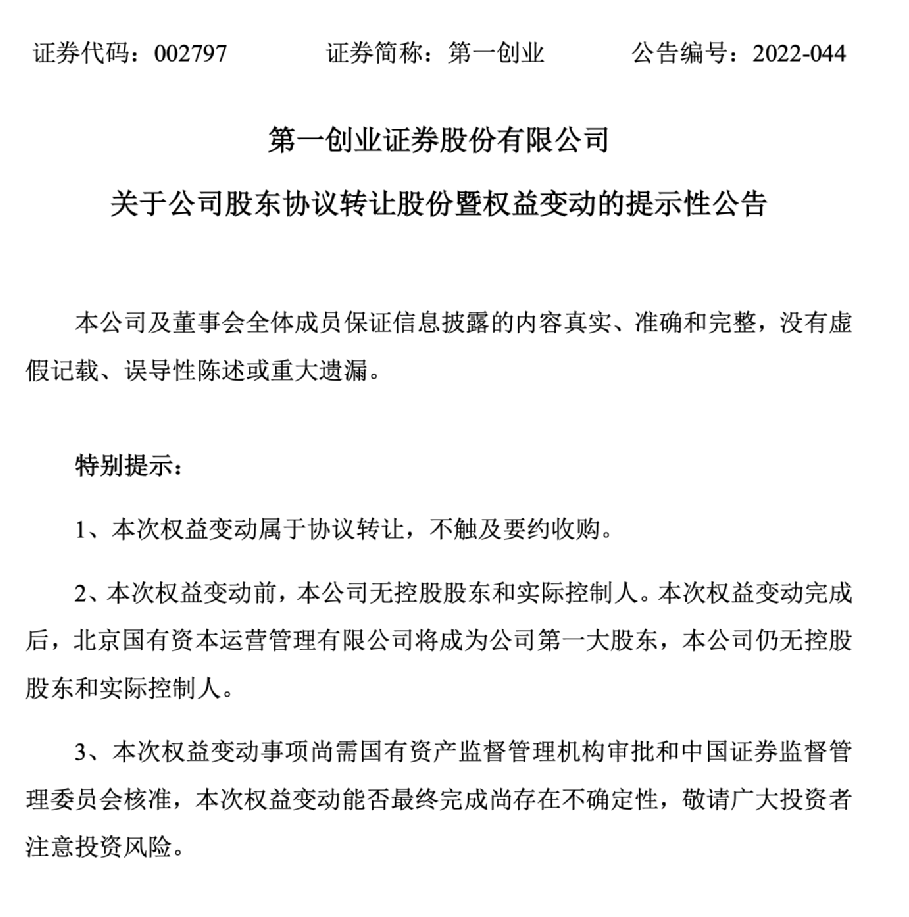

近日,第一创业证券股份有限公司(下称“第一创业”)公告,公司第一大股东北京首都创业集团有限公司(下称“首创集团”)以非公开协议转让的方式向北京国有资本运营管理有限公司(下称“北京国管”)转让其持有公司的无限售流通股4.65亿股,权益变动完成后,北京国管将承接第一创业第一大股东之位,持股比例为11.06%。

溢价35%转让后股价大涨

本次交易标的股份转让价格为8.08元/股,转让总价款为37.55亿元。数据显示,今年以来第一创业二级市场最低价为5.00元/股,最高价为7.35元/股,均低于前述转让价格。

如果按照公告发出当天(9月9日)第一创业的收盘价5.98元计算,此次股权转让溢价达到35%,公司市净率达2.34倍,估值位居行业前列。公告称,定价是参考标的股份的评估值并综合考虑第一创业的发展前景。

第一创业2022年中报显示,上半年营收净利均出现下滑。上半年公司实现营业收入13.3亿元,净利润2.9亿元,分别同比下滑9%和18%。从收入结构来看,资管占比最高为38%。华西证券在研究报告中表示,第一创业致力于打造有固定收益特色的、以资产管理业务为核心的证券公司,弱势市场下第一创业的固收业务、资管业务均有突出表现,特别是旗下创金合信基金投资业绩排名靠前。

股权转让消息公布后的第一个交易日,第一创业盘初一度涨超8%。截至9月13日收盘,第一创业报6.18元。

新旧股东同源

均被北京国资委100%控股

此次首创集团并非完全退场,权益变动完成后,首创集团仍将持有第一创业1.6657%的股份,而北京国管将持有第一创业11.0576%的股份,成为第一大股东。

记者注意到,早在今年1月份,首创集团就与北京国管签订了股份转让意向性协议。一直备受市场关注的问题是:此次变动是否会让北京国管拿下第一创业的控股权?对此,第一创业表示,本次权益变动前,本公司无控股股东和实际控制人。本次权益变动完成后,北京国管将成为公司第一大股东,本公司仍无控股股东和实际控制人。

公开资料显示,北京国管为国有独资背景,成立于2008年12月,2021年注册资本增至500亿元,是一家以国有资本运营和股权管理为重点,以国有资本证券化和价值最大化为目标的市属重点骨干企业。

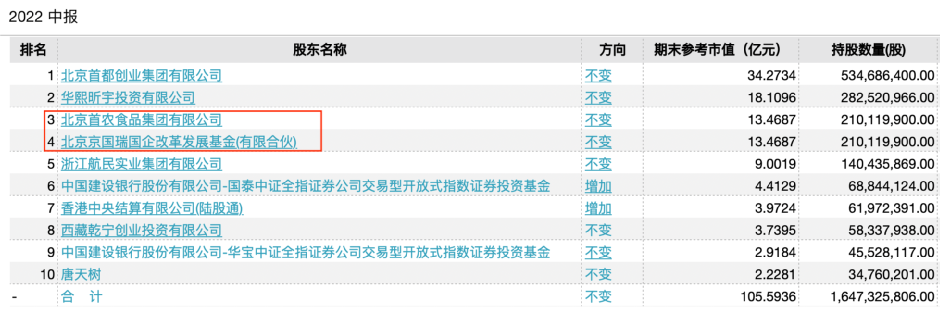

值得注意的是,首创集团和新股东北京国管均为北京国资委100%控股企业。在第一创业2022年中报公开的十大股东中,排名第三和第四的公司为北京首农食品集团有限公司和北京京国瑞国企改革发展基金。天眼查显示,这两家北京国企背后的大股东也都是北京国管。

北京国管表示,此次受让第一创业股份,是北京国管作为国有资本运营平台进行深化改革的重要举措,有利于北京国管更好地发挥国有资本运营公司的功能效用,促进国有资本做优做强。

除了即将持股第一创业外,北京国管还参股了多家证券公司。北京国管的全资控股子公司北京金融控股集团是中信建投证券的第一大股东,持股比例为34.61%。此外,北京国管还参与设立外资券商大和证券,持股比例为33%,位列第二大股东。

北京国管实力十分雄厚。从业绩表现来看,截至2021年末,总资产为3.33万亿元,去年实现营业收入1.41万亿元,利润总额954亿元。北京国管划入市属企业集团截至目前共计14家,比如有京能集团、首发集团、首钢集团、京城机电、北汽集团、同仁堂集团等。北京国管还直接持有京东方、华润医药、北京汽车、京粮控股等多家境内外上市公司股权。

扫清首创证券IPO屏障?

对于此次权益变动,有业内人士分析或许是首创集团为旗下控股的首创证券IPO清障。

回溯至2019年,第一创业当时的第一大股东华熙昕宇持续减持,直接导致原本位于第二大股东的首创集团被动成为第一大股东。第一创业虽一直表示“无实际控制人”,但在首创集团成为第一创业的大股东后,有关“一参一控”红线、同业竞争等问题一直备受市场关注。

2021年9月,证监会在审核第一创业主要股东变更时,就问询第一创业是否有防止首创集团变相突破证券公司“一参一控”规定的具体安排。根据相关规定,一家机构或者受同一实际控制人控制的多家机构参股证券公司的数量不得超过两家,其中控股证券公司的数量不得超过一家。

今年9月1日,首创证券IPO已通过发审委审核,目前正在关键的注册阶段。在发审会上,发审委提出的第一个问题就是有关首创集团持股两家券商“一参一控”的问题。

发审委指出,首创集团是首创证券的控股股东,也是第一创业证券的第一大股东,请首创证券代表说明,首创证券与第一创业证券是否同属首创集团或北京市国资委控制的证券公司,是否存在同业竞争,是否符合相关监管要求。发审委还关心,首创集团成为第一创业证券第一大股东后短期内转让股份的原因,转让是否存在重大不确定性。

截至9月13日,首创证券尚未获得IPO批文。

(文章来源:中国基金报)

文章来源:中国基金报