9月13日晚间,中金公司发布公告称,拟向原股东配股,预计募集资金总额不超过270亿元,扣除相关发行费用后拟用于补充资本金支持各项业务发展以及补充其他营运资金。

21世纪经济报道记者注意到,近年来,券商再融资需求不断攀升,配股已成为再融资的一条重要渠道。此前,中信证券拟配股募资280亿元,最终认购总金额为223.96亿元,刷新了券业历史。此次中金公司募资规划仅次于中信证券,不过最终认购金额能否超越中信证券仍未可知。

中金公司指出,拟通过配股扩大资本规模,继续发挥机构业务、跨境业务等领域优势,着力提升创新能力、综合服务能力、业务协同能力,为服务实体经济发展和促进金融市场改革作出更多贡献。

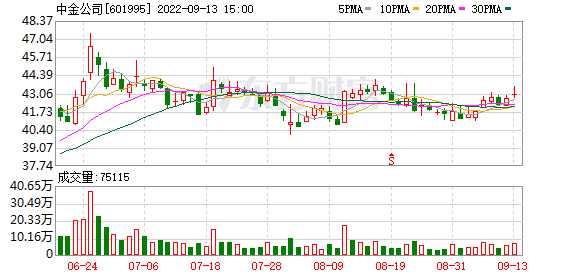

拟配股募资270亿元

中金公司本次配股发行的股票种类为A股和H股。其中,A股配股拟以每10股配售不超过3股的比例向全体股东配售;H股配股拟以每10股配售不超过3股的比例向全体合格股东配售。

若以公司截至2022年6月30日的总股本48.27亿股为基数测算(包括29.24亿股A股及19.04亿股H股),本次配售股份数量不超过14.48亿股,其中A股配股股数不超过8.77亿股,H股配股股数不超过5.71亿股。

公告显示,中金公司本次配股募集资金总额预计不超过270亿元,扣除相关发行费用后,募集资金净额拟用于补充资本金支持各项业务发展,以及补充其他营运资金。

其中,30亿元(约占募集金额10%)将用于补充流动性,240 亿元(约占募集金额 90%)将用于支持各项业务发展(包括资本服务与产品、投资银行、财富管理、私募股权、资产管理等各业务板块),加大多元业务及战略领域投入。

进一步来看,一是支持资本金业务的创新和拓展,促进其更好运用资产负债表为客户提供一体化综合服务;二是巩固和扩大传统优势业务规模,提升业务承接能力,并加快发展科创板、私募股权、财富管理等新兴业务;三是进一步加强金融科技、国际化布局投入,加快推进数字化发展转型,提升国际市场竞争力。

对于配股进展,中金公司表示,配股事项需提交股东大会审议,待股东大会通过后报监管核准,具体发行时间待定,请留意公司后续公告。

定价方面,公司指出,将按照相关法律法规的要求,参考公司股票在二级市场的价格、市净率和市盈率等估值指标,并综合考虑公司业务发展、投资价值与股东利益等因素确定配股价格。

补足净资本短板

“公司当前净资本规模已无法满足公司未来的业务发展需求以及监管要求。”中金公司在谈及本次配股原因时表示,本次发行是顺应证监会鼓励证券公司进一步补充资本的举措,符合国家产业政策导向。

对于本次配股的合理性,中金公司认为包括以下两方面:

一是公司资产质量和财务状况良好,盈利能力具有可持续性,符合相关法律法规和规范性文件关于上市公司配股的各项规定,符合配股的发行条件。

二是随着以净资本监管为核心的监管方式不断深化,政策支持证券公司改善盈利模式、加强风险控制、拓宽融资渠道、提高直接融资比重,鼓励证券公司进一步补充资本。

21世纪经济报道记者获悉,中金公司作为头部券商,成长性和盈利能力在业内领先。

截至2021年末,中金公司总资产达6498亿元,较2017年的2378亿元增长了173%;归母净资产达844亿元,较2017年增长了130%;归母净利润108亿元,较2017年的18亿元,复合年均增长率高达40%,增速远高于同业水平,在资产规模前20的券商中排名第一。

其中,中金公司归母净利润的增速显著高于归母净资产的增速,体现出资金运用能力的增强。

但与此同时,中金公司的净资产规模与同业相比存在着显著差距。

2022年上半年,中金公司总资产排名第5,但净资产排名仅为第10.根据公司半年报披露,6月末资本杠杆率为11.7%,显著低于前十大券商平均水平(15.6%)。这个指标越低,意味着资本补充需求越迫切。

证券行业属于资本密集型行业,证券公司的业务发展和综合服务能力与资本规模息息相关,充足的资本金将为证券公司扩大业务规模、拓展业务范围、优化盈利模式以及提升专业服务能力提供有力保障。

值得注意的是,近年来,以净资本监管为核心的监管方式不断深化,政策支持证券公司改善盈利模式、加强风险控制、拓宽融资渠道、提高直接融资比重,鼓励证券公司进一步补充资本。

中金公司本次配股公告直言,本次募资有助于公司夯实净资本监管指标,进一步提升风险抵御能力,为其业务发展提供有效保障,符合国家产业政策导向。

券商配股趋于常态化

对于此次配股,中金公司表示,配股为金融机构实施再融资的普遍方式,配股有助于公司提高净资本实力,使公司可以把握资本市场与证券行业发展机遇。

记者注意到,在中金公司抛出270亿募集计划之前,今年以来,中信证券、东方证券、财通证券、兴业证券4家券商完成配股,募资规模超过500亿元,除中信证券之外其余3家的配股均在今年获证监会核准。

据数据显示,2017年至今,共有13家券商实施了14次配股。配股比例方面,11家券商的配股比例为0.3,东方证券、西部证券、中信证券3家的配股比例较低,分别为0.28、0.26、0.15。

(2017年以来A股券商配股情况数据)

从募集资金来看,上述13家券商合计募集资金达到1144.97亿元,平均每家募资81.78亿元。其中,中信证券募资金额最多,为223.96亿元;最少的是山西证券的38.05亿元。

若中金公司本次配股募资成功,有望刷新中信证券此前纪录,成为券业史上配股募资金额最大的一笔。

认购比例上,13家券商的平均认购比例为96.69%,均处于高位。有业内人士指出,虽然配股不会摊薄原有股东的权益,但相对来说,配股在市场行情回暖的时候成功率更大。

中金公司的控股股东中央汇金已承诺,将根据本次配股股权登记日收市后的持股数量,以现金方式全额认购根据本次配股方案确定的其于本次配股项下获配售的配售股份。

如控股股东不履行认配股份的承诺,或者代销期限届满,原A股股东认购股票的数量未达到A股拟配售数量百分之七十的,中金公司表示,将按照发行价并加算银行同期存款利息返还已经认购的股东。

(文章来源:21世纪经济报道)

文章来源:21世纪经济报道