横盘了一个多月的硅片价格在进入9月之后,开始浮动。

9月13日,百川盈孚最新数据显示,单晶硅片价格为7.58元/片,较9月12日价格上调0.03元/片。

硅业协会披露了硅片的最新一周数据,M6单晶硅片(166mm/160μm)价格区间在6.31-6.43元/片,成交均价提升至6.36元/片,周环比涨幅为0.63%;M10单晶硅片(182mm/155μm)价格区间在7.52-7.68元/片,成交均价提升至7.58元/片,周环比涨幅为0.53%;G12单晶硅片(210mm/155μm)价格区间在9.9-10.16元/片,成交均价提升至10.05元/片,周环比涨幅为1.21%。

在某券商电新行业研究员看来,硅片近期的价格上涨主要源于“电池片的产出持续增长,供应端需求带动着硅片的价格上涨。”

毛利率下降是普遍情况

根据中国光伏行业协会(CPIA)数据显示,今年上半年,硅片总产量约152.8GW,同比增长45.5%。

但是,由于硅料价格的上涨导致硅片企业的毛利率均有所下降。

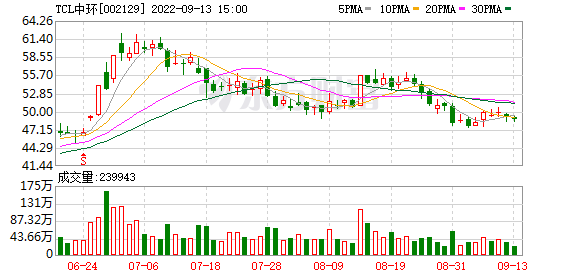

TCL中环(002129.SZ)2022年半年报显示,其硅片营业收入为244.67亿元,同比增长74.17%,但是营业成本达到199.71亿元,同比增长81.01%,直接导致硅片的毛利率降至18.37%,较2021年同期下降了3.09个百分点。

为了覆盖成本压力,TCL中环9月8日上调P型、N型单晶硅片价格,各尺寸硅片较上期报价整体上调0.12-0.24元/片之间。

同样,尽管隆基绿能(601012.SH)没有在2022年半年报中披露具体的硅片毛利率数据,但是该公司今年上半年的综合毛利率为17.61%,而其去年上半年的综合毛利率为22.73,同比下降了5.12个百分点。

在8月24日晚的业绩说明会上,隆基绿能董秘刘晓东向投资者表示,今年二季度,硅片的毛利率约为21%,较第一季度的24%略有下降,主要原因就是二季度硅料价格进一步上涨。

上述券商电新行业研究员认为,不排除隆基绿能也上调硅片价格的可能性。

国联证券研报指出,受硅料价格维持高位压制,2022年上半年上机数控的综合毛利率为20.19%,同比下降10.77个百分点。

京运通(601908.SH)目前硅片产能规模已超 20GW,但是今年上半年公司硅片业务毛利率较2021年整体下降,西南证券研报测算,其今年上半年“硅片毛利率约11.6%,较2021年下降约15.2pp.”

即使是“硅片赛道新玩家”双良节能(600481.SH)也面临着毛利率下降的问题,据中航证券研报测算,其今年上半年的毛利率20.24%,同比下降12.29个百分点。

“所以,硅片企业只能提价来应对硅料价格的上涨。”上述券商电新行业研究员如是说。

产能扩张将加剧“价格战”

2021年,我国硅片产量高达227GW,较2020年同比增长40.70%;较2011年的20GW,年均复合增长率高达27%,产能扩张速度之快一目了然。

结合公司公告与券商研报,隆基绿能、TCL中环、上机数控、京运通和双良节能2021年的硅片理论产能分别是103.55GW、88GW、30GW、12.50GW和5GW。

进入到2022年之后,硅片企业的扩张并没有停止。

“理论上说,硅片是有能力通过提价向下游传导成本压力的,例如TCL中环此次的提价,但是这招不能经常用,用多了客户就跑了,毕竟现在硅片供应商越来越多。”江苏某光伏行业资深人士告诉21世纪经济报道记者,今年上半年硅片的产能扩张计划“一拥而上”,“几乎每家企业都在上产能,但是这实际上会加剧未来的竞争格局。”

按照公告计划,到2022年底,隆基绿能、TCL中环、上机数控(683185.SH)、京运通和双良节能的硅片理论产能将分别达到145.45GW、140GW、35GW、20.5GW和20GW。

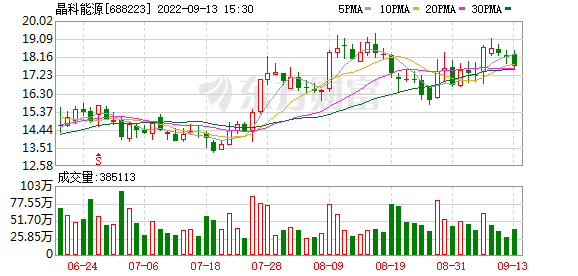

如果再加上晶澳科技(082459.SZ)、晶科能源(688223.SH)、协鑫科技(03800.HK)、通威股份(600438.SH)等企业的硅片产能,太平洋证券预计,到2022年底,硅片产能将达到635.25GW,较2021年的418.85GW将增加216.4GW,增幅达到51.67%左右。

在上述券商电新行业研究员看来,硅片环节的现有产能和未来预期产能显著增长,市场竞争程度将进一步加剧,“所以我认为,硅片的毛利率还会继续下降,明年日子不会好过,但一体化企业可能会好一点。”。

对于硅片的降本,隆基股份高管在8月24日业绩说明会上表示,“从降本的角度看,未来空间已经比较小。硅片的质量还有一定的提升空间,来适应更高转换效率的电池,包括结构缺陷和杂质控制。”

上述江苏光伏资深人士认为,“现硅片企业不仅要和上游博弈,还要和下游电池片企业博弈,随着产能的释放,未来‘价格战’是在所难免了。”

N型硅片能否提升盈利能力

据CPIA统计,2022年上半年新扩产的光伏电池片项目中,N型电池总容量占比达30%,已公布的国内N型组件招标需求已超过4GW,较2021年全年增长4倍,从而“自下而上”地推升了对于N型硅片的需求量。

硅片“大尺寸、薄片化”的趋势在2022年进一步体现,部分上市公司已将产线全部转换来生产182/210mm等大尺寸硅片,N型产品也逐渐获得市场认可。

TCL中环2022年半年报显示,其N型硅片的全球市占率多年保持第一。

京运通今年上半年,“N型硅片也有小批量出货。”

在持续提升P型硅片的产能及生产效率的同时,上机数控也持续加强对N型硅片的研发投入,目前公司拥有丰富的N型硅片产品线。

通过技术提升,双良节能今年上半年在N型硅片方面也得到了下游客户的认可。

“大尺寸硅片能够摊薄生产成本,N型符合未来发展趋势,所以随着下游电池技术向N型的发展,N型硅片将逐渐取代P型成为主流产品。”上述江苏光伏资深人士告诉21世纪经济报道记者,N型电池通过电子导电,且硼氧原子对造成的光致衰减较少,因此光电转换效率更高,“所以现在是自下而上的动力在推动N型电池技术的快速发展,对于最下游的电站来说,当然希望花同样的钱能够买到转换率更高的产品了。”。

资料显示,N型电池目前较主流的技术为TOPCon(隧穿氧化层钝化接触)和HJT(本征薄膜异质结)。

但是N型TOPCon技术也并非“救命稻草”,在上述券商电新行业研究员看来,TOPCon是一个过渡性的技术路线。“单结晶硅电池的量产效率为26%-27%,而TOPCon至少还有一个点左右的差异,N型硅片能不能提高企业毛利,暂时还没看出来。”

但隆基绿能高层在8月24日业绩说明会上对投资者表示,N型产品对于硅片生产企业来说不是问题,没有颠覆性的改变,“N型产品的升级不存在壁垒,可以使用部分纯度更高的硅料,把掺杂改成掺磷即可,比起掺镓,电阻率反而更好控制。”

(文章来源:21世纪经济报道)

文章来源:21世纪经济报道