旭辉大股东林氏三兄弟曾多次通过关联交易驰援公司。

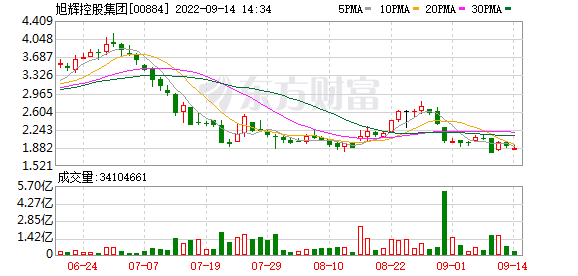

旭辉控股集团(0884.HK 以下简称旭辉)正在通过多种方式回笼资金。

近日,旭辉发布关连交易公告,公司的间接全资附属公司重庆旭昌房地产开发有限公司,将南京一宗项目用地卖给上海瓴睿公共租赁住房运营有限公司,交易对价1.17亿元。

这宗租赁用地位于南京建邺区,占地面积约为11446平方米,规划建筑面积约为22900平方米。根据地块当初的出让合同显示,地块将被开发为出租公寓,目标公司不得分割出售或变更土地用途。

这次关联交易,其实是旭辉控股股东林氏三兄弟的一次资产腾挪,将南京项目的部分权益从旭辉控股转到长租公寓瓴寓旗下。

根据公告,买方公司实际控制人为林氏三兄弟,林中、林伟及林峰。买方公司为领昱公寓管理的直接全资附属公司,而领昱公寓管理由旭辉企业直接持有约62.26%股权。旭辉企业由林中、林伟及林峰分别直接持有50%、25%及25%股权。领昱公寓管理另外约37.74%股权由领寓国际间接拥有。

领寓国际主要从事长租公寓运营管理、酒店等相关服务,是旭辉关联公司,但并未被视作旭辉的附属公司。据克而瑞统计显示,截至上半年末,旭辉领寓的开业规模为32209间。

公告称,旭辉间接拥有领寓国际50%的股权。领寓国际的另外15%及另外25%股权分别由LoyalMost Enterprises(一家由林峰全资拥有的公司)及SmartCity(一家由林中、林伟及林峰分别持有50%、25%及25%股权的公司)直接拥有。

这意味着,该交易完成后,旭辉仍将通过领寓国际的股权间接持有南京地块项目部分权益。

对于关联交易的目的,旭辉表示,由于开发租赁物业的营运资金周期通常较开发销售物业长,交易有助集团精简其业务营运并将其营运资金部署至其核心业务开发销售物业项目。

大股东盘活资产以输血,这在旭辉并非首次。

今年7月,旭辉为了补充公司营运资金,将上海旭辉纯真中心6号卖给上海瓴艾,作价1.87亿元。上海瓴艾也是领寓国际全资附属公司。

8月10日,旭辉计划出售一宗香港物业给大股东林氏三兄弟。只不过后来旭辉找到了新的第三方接盘方。

9月6日早间,旭辉公告称,将香港物业卖给华王有限公司,交易对价13.38亿港元。

根据公告,香港物业位于英皇道101号及111号,总占地面积约为12695平方呎,该地段原来建有商业大厦,目前处于拆卸阶段,计划重建为设有商业空间的住宅项目,预计将于2026年完成。

今年下半年以来,旭辉通过出售上海、香港的物业以及此次南京的公寓项目,总计能回笼资金约15亿元人民币。

而在更早的2020年,旭辉就通过林氏三兄弟驰援回笼资金18亿港元。当年5月31日,旭辉公告,将5幢香港独立洋房卖给林中、林伟及林峰所控制的投资控股公司,交易代价18亿港元。而这5幢物业原收购成本15.88亿港元、原收购物业所产生的相关成本约1.09亿港元。

除了通过与大股东间的关联交易回笼资金,今年8月31日,旭辉还通过折价配股方式筹资6.28亿港元。这也是旭辉应对当前行业困局的方式之一。

旭辉董事长林中今年公开表示, 不管怎么样企业还是要积极自救。林中认为,不要选择轻易地打破自己的信用,可能倒下去很容易,未来站起来更难。

从半年报的财务数据看,截至2022年6月30日,旭辉资产总额为4100亿元,债务总额为1141.41亿元,净资产1057亿元,预收款829亿元,在手现金为312亿元,加权平均债务成本为4.9%,较2021年有所下降。

旭辉“三道红线”维持绿档,剔除预收款的资产负债率、净负债率和现金短债比率分别为67.7%、78.5%和1.62倍。

在2022年上半年业绩会上,旭辉CFO杨欣表示,旭辉的债务结构保持合理水平,短债占比17%,一年内到期债务以银行类融资为主,下半年刚性到期债券已清零。

(文章来源:界面新闻)

文章来源:界面新闻