就在去年底,市场还曾因为丘栋荣“蒙面举牌”兰花科创而争论不休,却不成想,大半年后,真有一位公募基金经理明火执仗举牌上市公司。

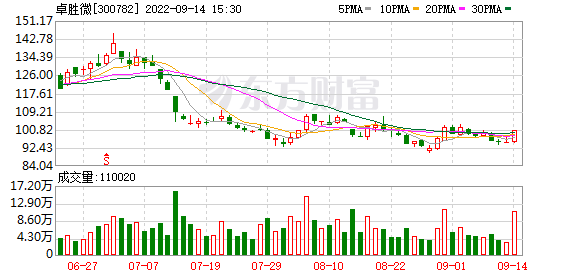

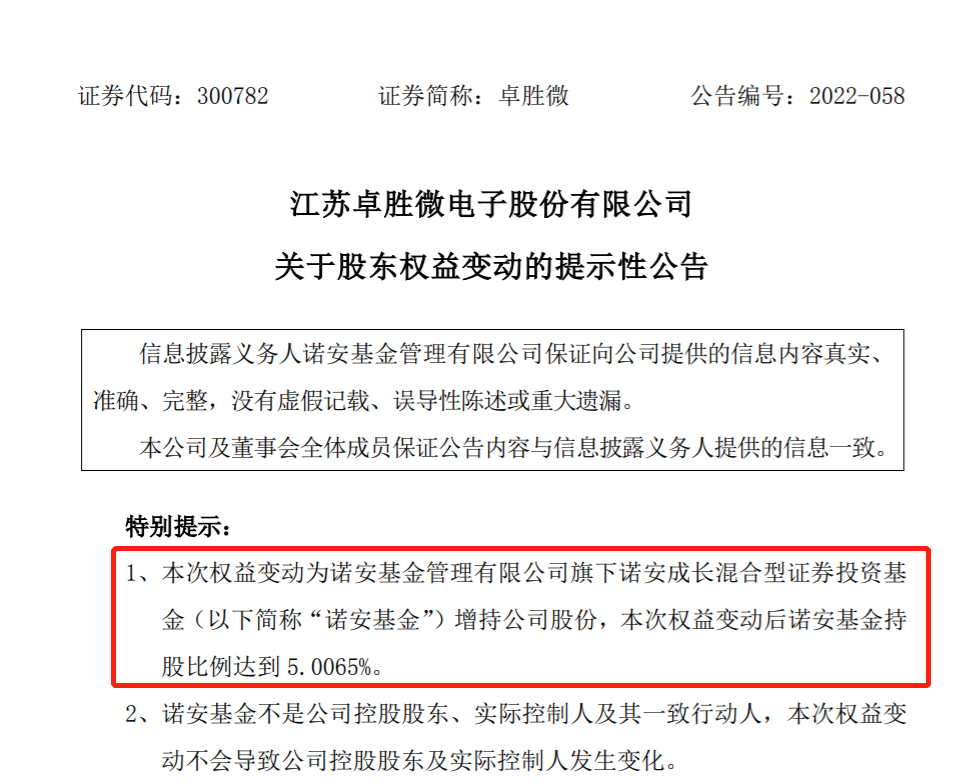

同样也是百亿顶流基金经理之一,蔡嵩松,这位似乎并不怎么在乎流量加身的争议基金经理,因持续买入卓胜微股票,持股比例超5%而引出上市公司公告。

举牌?一般情况下基金经理不这么做

事实上,无论是公募还是私募基金,对于持仓的隐蔽性都有相对较高的要求。

原本,对于绝大多数核心信息都必须对外披露的公募基金来说,只在定期报告披露的要求是基金经理最后的“保护伞”,从持仓到披露这之间的时间差能给基金经理一定的操作空间,以避免遭遇有心人的“伏击”。同时,每季度末公布的十大重仓股(季报)或完整持仓(半年报/年报)都是季末关于公募基金最大的看点。

类似情况下,去年底丘栋荣在兰花科创上的操作才是绝大多数公募基金会采取的策略。

截止2021年底,丘栋荣在管的四只产品高居兰花科创第二至第五大流通股东,虽然持股最多的中庚小盘价值持股比例为4.31%,并未触及举牌线,但实际上丘栋荣在管基金合计持股占流通股比例(该股已全流通)甚至逼近10%,这种规避举牌规则的方式当时曾引发热议。

采取这种方式,能够让基金经理在不暴露实时仓位的情况下,实现自己增仓“过线”的目的。但显然,这次在卓胜微,蔡嵩松的举动却反其道而行之。

蔡嵩松并不是管理的产品数量不够执行这种策略,在近一年半来连续接受三只迷你基之后,他在管的产品数量已达到五只,其中,他管理规模第二大的诺安和鑫,二季度末存续规模也达到了35亿元。

实际上,至少诺安和鑫非但没有重仓卓胜微,反而清仓离场。虽然直到2021年三季度末,卓胜微还在诺安和鑫的前十大重仓股之列,但到了2022年的二季度末,中报披露的完整持仓中,诺安和鑫持有的多大576只个股中,没有1股卓胜微。

除非,随着三季度股价的进一步调整,蔡嵩松认为卓胜微可以抄底了?

关于蔡嵩松选择举牌的猜测

当然,正常逻辑下增持与看好几乎可以等价。

以此为出发点,换个角度来看,蔡嵩松选择不惜举牌的方式来增持芯片龙头卓胜微,也有其合理性。

首先,作为一直以来公募基金领域最受争议的人物,蔡嵩松的持仓一向被打上过“从不漂移”、“半导体ETF”等标签,虽然今年以来接受的迷你基有跨出舒适区的迹象,但只看诺安成长这一只主打产品,从来都只专注于半导体芯片领域。

而卓胜微,自2019年7月上市以来,至今为止的每一个报告期,都出现在诺安成长的前十大重仓股之列,从未缺席。

另一方面,从上市公司的角度来看,截止二季度末,诺安成长是卓胜微第五大流通股东和第一大公募基金股东,持股数量等于排名其后的七只公募基金持仓之和,当时4.6%的持股比例实际上距离举牌线也只有一步之遥,或许正是这种“稳定”,让蔡嵩松对于举牌与否已完全不在意。

流量到手,“蔡经理”的自救之路接下来怎么走?

公募举牌上市公司,这一罕见的举措自然再度蔡嵩松带来了关注,对于尚未走出前基金经理“老鼠仓”案件曝光的诺安基金,以及年内业绩表现尚未走出谷底的蔡嵩松本人来说,这样的“流量”或许正是他们所需要的。

数据显示,截止9月13日,诺安成长年内单位净值跌超30%,在同类产品中的排名已跌至最后1%。

对于早已与半导体行业“深度绑定”的蔡嵩松来说,诺安创新驱动跨界计算机领域的尝试同样表现挣扎,此时“浪子回头”,以举牌这样的高调方式来唱多,是否能够再度激活“粉丝”们的热情?

当然,“初心牌”只是一方面,蔡嵩松也确实在熟悉的领域内寻找新的目标。

在2022年中报中,诺安成长持有市值超1亿元的20只“有效”持仓股中,2022年1月上市的天岳先进,2022年4月上市的拓荆科技-U、唯捷创芯-U,这三只科创板次新股都是“新面孔”。

而从实际表现来看,其中至少两只走势相对不错的,这其中是否有下一个卓胜微,想必蔡嵩松十分期待。

剩下的,就看半导体赛道走势,是否能如蔡经理所愿了。

(文章来源:财联社)

文章来源:财联社