“报告期内,你公司实现营业收入1.30亿元,实现净利润-1.35亿元”;

“截至报告期末,你公司应收账款余额为5.10亿元,较期初减少1.02亿元”;

“截至报告期末,你公司其他应收款项账面余额为2.00亿元,其中往来款余额为1.85亿元,较期初增加4577万元”;

“截至报告期末,你公司存在已逾期未偿还的短期借款余额为1.01亿元,较期初增加8963万元”……

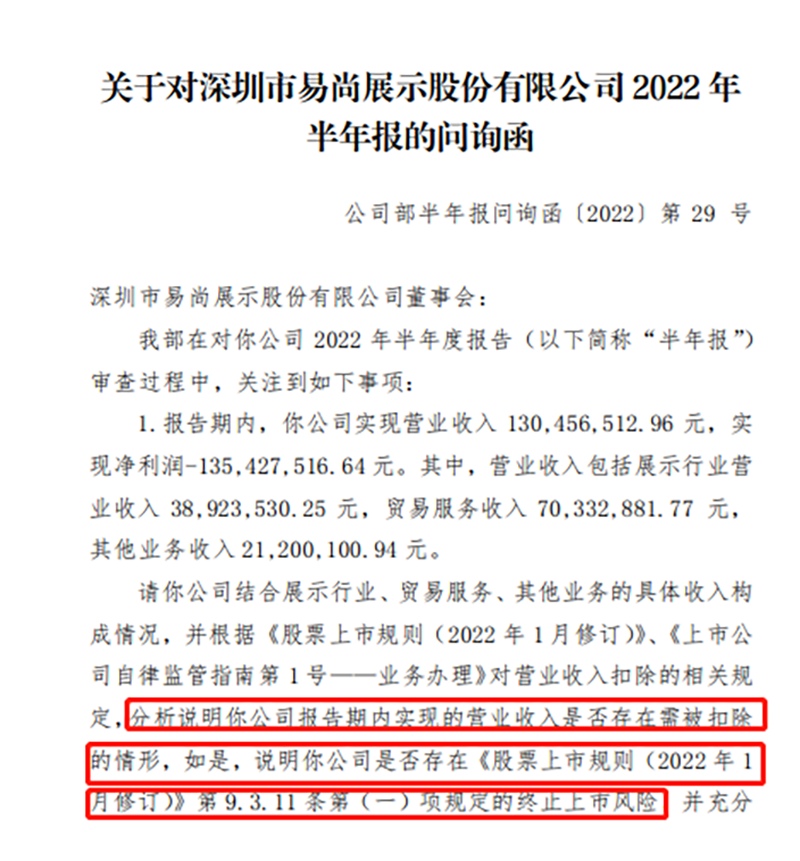

9月15日,针对*ST易尚的半年报,深交所发出问询函,一口气拉出11项长长的清单,要求公司针对“账单”数字背后的问题进行说明。

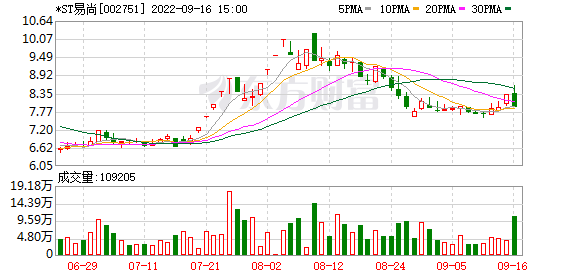

次日,*ST易尚股价开盘短暂冲高后一路走低,尾盘跌停。

业绩大幅恶化,营收构成有“猫腻”?

今年上半年,*ST易尚实现营收1.30亿元,净利润亏损则高达1.35亿元。

如此的业绩表现,成为监管首先关注的焦点问题。

资料显示,*ST易尚成立于2004年,公司主营业务由终端展示、循环会展、虚拟展示、贸易服务及其他业务五部分构成,公司定位为“品牌终端展示整体解决方案”提供商。

公司2022年半年报显示,上半年,其实现主营收入约1.30亿元,同比下降72.16%;归母净利润约-1.35亿元,同比下降546.53%;扣非净利润约-1.39亿元,同比下降6917.74%。

记者梳理发现,2019年至2021年三年,*ST易尚的营业收入已经连续三年下滑,下滑速度分别为6.68%、2.03%、21.54%。

今年上半年,公司的营收同比下滑速度则超过70%。

但,这并非全部。

根据半年报,*ST易尚上半年的营业收入构成中,展示行业收入为3892.35万元,贸易服务收入为7033.29万元,其他收入为2120.01万元。

作为核心的主营业务,*ST易尚上半年的展示行业收入的营收占比仅不到30%。

这与此前公司营收的构成完全不同。

记者梳理发现,去年同期,*ST易尚的展示行业收入占营收比例为71.77%;贸易服务收入占比为21.54%。

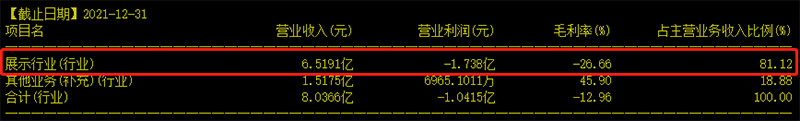

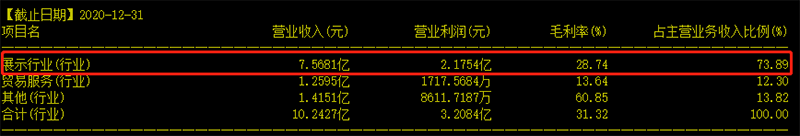

2021年年报披露,公司展示行业收入占营收比例为81.12%。2020年,该比例为73.89%,贸易服务收入占比为12.30%。

对此,深交所在问询函中要求公司说明上半年营业收入是否存在需被扣除的情形。如是,则要求公司说明,是否存在相关规定的终止上市风险。

根据《股票上市规则(2022年1月修订)》相关规定,上市公司股票交易被实施退市风险警示后,首个会计年度经审计的净利润为负值且营业收入低于1亿元,或追溯重述后最近一个会计年度净利润为负值且营业收入低于1亿元,则该公司股票将被终止上市交易。

4月29日,亚太(集团)会计事务所对公司年报财务报表出具了无法表示意见的审计报告,涉及非标意见的有8项。5月6日,*ST易尚被实施“退市风险警示”“其他风险警示”。

深交所要求公司逐项说明,截至目前,上述事项对公司影响的消除情况,并说明是否存在相关规定的终止上市风险。

近日,也有投资者在互动平台上提问:“公司在2021年年报里被出具非标所涉及的相关事项,是否已经完全解决?”

9月6日,*ST易尚回复称,公司积极推进相关非标意见所涉及事项的消除工作,力争早日撤销退市风险警示和其他风险警示。

多项指标异常变动,是否“暗藏”关联关系?

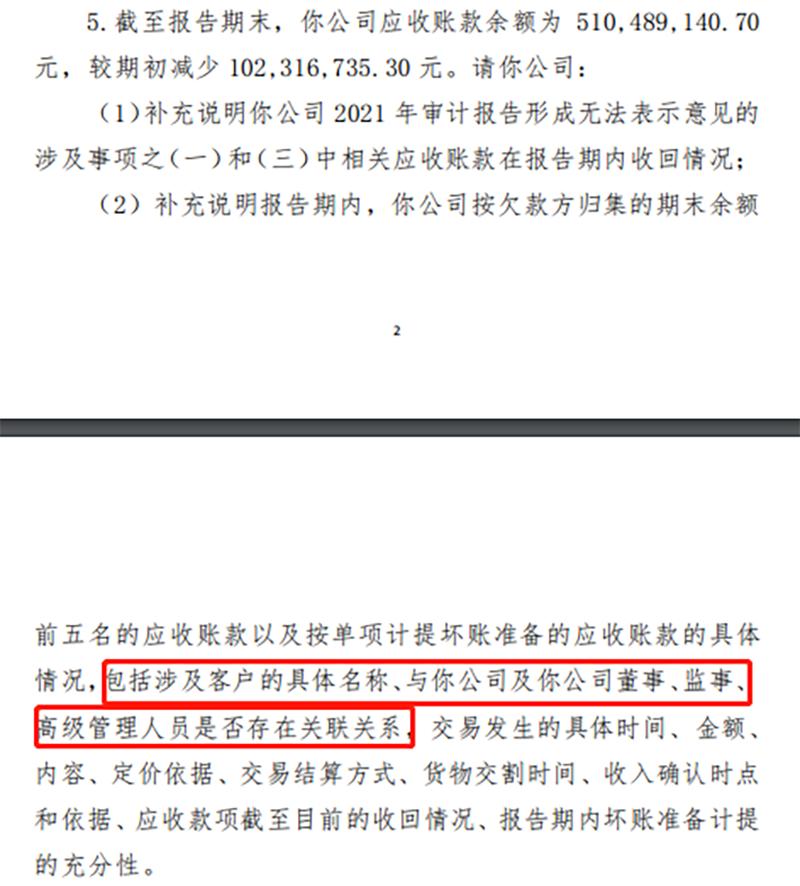

深交所发出的问询函中,频率最高的便是是否存在关联交易的问题,多达4处。

其中,截至今年上半年末,公司应收账款余额为5.10亿元,较年初减少逾1.02亿元。

深交所要求公司说明,报告期内,公司按欠款方归集的期末余额前五名的应收账款以及按单项计提坏账准备的应收账款具体情况,包括涉及客户的具体名称、与公司及公司董监高人员是否存在关联关系等。

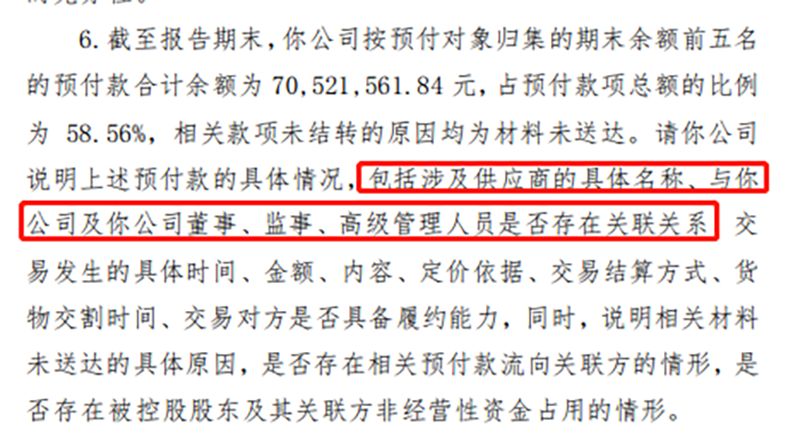

与此同时,今年上半年,*ST易尚案预付对象归集的期末余额前五名预付款合计为7052万元,占预付款项总额的近六成,相关款项未结转的原因均为材料未送达。

对此,深交所要求公司说明上述预付款的具体情况,包括涉及供应商的具体名称、与公司公司及公司董监高人员是否存在关联关系,以及是否存在相关预付款项流向关联方的情形,是否存在被控股股东及其关联方非经营性资金占用的情形等。

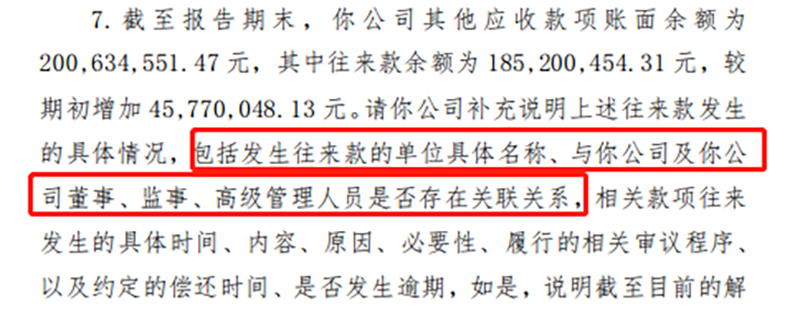

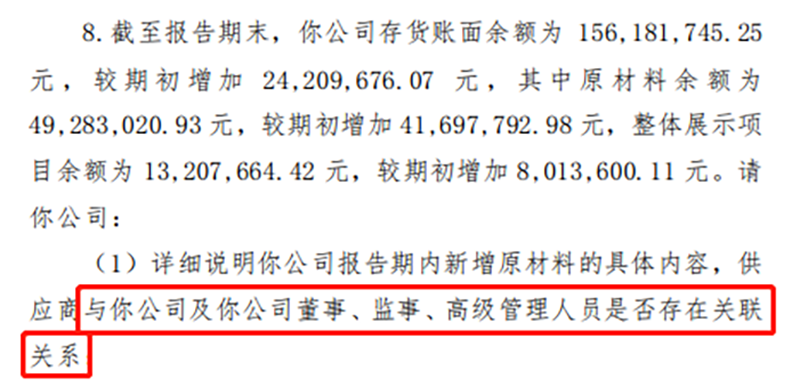

此外,关于*ST易尚在其他应收款项以及存货账面等指标方面出现的异常情况,深交所也要求公司进行具体披露,并说明是否存在上述的关联关系等。

三年五收问询函,上市辉煌仅半年?

自2019年5月以来,深交所已经连续针对*ST易尚的财报发出5份问询函。在这份最新的半年报问询函之前,深交所已连续四年针对公司年报发出问询函。

资料显示,*ST易尚(原名易尚展示)于2015年4月份登陆A股,彼时A股正是大牛市。

借助3D技术(并非3D打印,而是3D影响技术)的概念,易尚展示一上市就成为“妖股”,连续斩获26个涨停。

到2015年11月26日,易尚展示的股价盘中达到新高170.53元(前复权),总市值超过260亿元,上市后仅半年多时间市值便大涨了25倍。

*ST易尚股价的历史走势

此后,易尚展示的股价一泻而下。截至目前,易尚展示最新市值仅为12亿元,不足顶峰时期的零头。

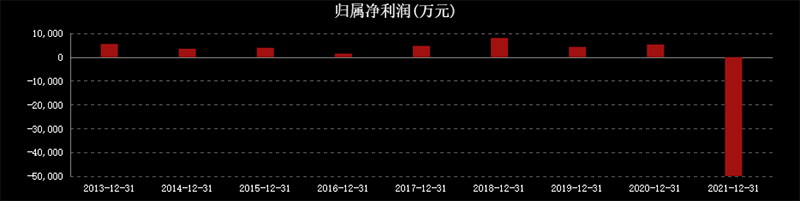

纵观*ST易尚2015年上市后的业绩表现,近年来业绩处于波动状态。2015-2020年,公司实现归母净利润分别约为3945万元、1512万元、4749万元、8060万元、4316万元、5310万元。

图:*ST易尚(易尚展示)历年归属净利润表现。图源:东方财富choice

事实上,*ST易尚在此前实现净利润为正的背景下,房地产业务的贡献不容小觑。

财务数据显示,2015年至2020年,易尚展示的主营业务终端展示呈现下滑态势,被寄于厚望的3D虚拟展示业务,营收虽有所增长,但毛利率却大幅下滑,对业绩难有贡献。

在主营业务终端展示收入规模及虚拟展示业务盈利能力双双下滑的背景下,易尚展示的“其他业务”成为“黑马”。

数据显示,2018年至2019年,公司其他主营业务收入分别为2.93亿元及3.38亿元,对应毛利率分别为45.25%及54.18%。

而所谓的“其他主营业务”,正是易尚展示的房地产业务。根据公告,公司其他业务收入主要来自惠州创意终端展示产品生产基地、易尚三维产业园、易尚创意科技大厦三处部分房产租赁和易尚创意科技大厦部分房产销售。

成也萧何,败也萧何。

在连续六年盈利后,2021年,易尚展示业绩出现首亏。*ST易尚在2021年年报中称,由于控股子公司深圳市易尚数字技术发展有限公司持有的易尚创意科技大厦评估减值约2.56亿元、计提存货跌价准备等原因,公司当年亏算达4.99亿元。

而此前公司连续6年盈利,净利润总额才为2.79亿元。上述一处房产的评估减值,就几乎抹平了公司这6年的净利润总和。

当下,*ST易尚实控人刘梦龙所持股权全部被质押或冻结,公司筹划控制权转让事项也是寸步难行。

被监管频频“拉清单”的*ST易尚,未来又“梦在何方”呢?

(文章来源:上海证券报)

文章来源:上海证券报