作为年内第二高价新股,华宝新能(301327.SZ)将在9月19日上市亮相。市场对其的关注,不仅仅是因为高企的发行价,还有较高的弃购率。

弃购部分由保荐方包销

公开信息显示,华宝新能是9月6日进行的申购,发行总数为2454.1666万股,网上发行数量1190.25万股,股民申购上限为0.65万股,顶格申购需配市值6.5万元。看起来需配市值并不算多,但其发行价高达237.5元,这也意味着500股就需要近12万元的资金。该公司的发行市盈率为84.6倍,行业市盈率为36.27倍。

华宝新能是便携储能品牌企业,主营业务为锂电池储能类产品及其配套产品的研发、生产及销售。其中,便携储能产品为公司的核心产品。华宝新能依托“Jackery”和“电小二”两大品牌,实现在中国、美国、日本、英国、德国、加拿大等全球多个国家销售,在Google、亚马逊、日本乐天、日本雅虎、天猫、京东等搜索引擎或电商平台的搜索榜单中排名靠前。2019年至2021年,华宝新能便携储能产品销售金额分别为2.5亿元、8.93亿元和18.35亿元,年均复合增速达171.1%,这也是市场给其高估值的理由之一。

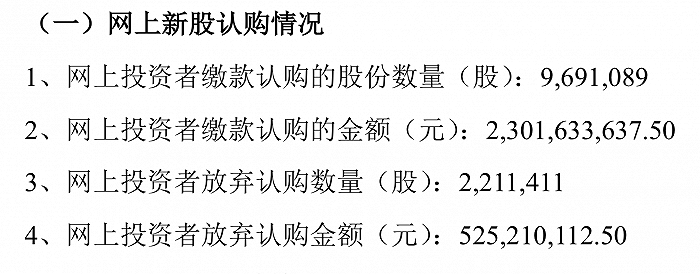

原本从中签率来看,回拨后网上发行中签率0.021374953%,有效申购倍数为4678.37286倍,可以说一签难求。然而上周披露的认购情况来看,网上投资者放弃认购的数量达221.1411万股,放弃认购金额为5.25亿元。而网下的话,也有一位投资者上海健顺投资选择了弃购。网上、网下投资者放弃认购股数将全部由保荐机构(主承销商)包销,保荐机构(主承销商)包销股份的数量为221.1769万股,包销金额为5.25亿元,保荐机构(主承销商)包销股份数量占本次发行股份数量的比例为9.01%。如果算网上的弃购率,高达18.58%。华宝新能到主承销商、保荐人为华泰联合。而华宝新能预计融资6.76亿元,实际募资了58.29亿元。

来源:公告

来源:公告 2022年上半年业绩增速2.2%

弃购就新股市场来说也并不陌生。比如纳芯微(688052.SH)的网上新股弃购数为338.1527万股,网上弃购率达38.76%;中一科技(301150.SZ)的网上新股弃购数为198.7637万股,网上弃购率达28.74%;经纬恒润(688326.SH)的网上弃购率达33.73%;甚至连中国移动(600941.SH)当时网上也有投资者放弃认购1291.0311万股,网上弃购率2.96%。

不过从网上弃购率较高的公司来看,其发行价都不算低。比如纳芯微发行价230元,中一科技163.56元,经纬恒润121元。华宝新能得发行价237.5元,是今年来第二高。第一高目前为万润新能(688275.SH),该公司的发行价为299.88元,申购日期为9月19日。

当然,中签者也并非是随意弃购而无顾虑的。根据相关规定,网上投资者连续12个月内累计出现3次中签后未足额缴款的情形时,自结算参与人最近一次申报其放弃认购的次日起6个月(按180个自然日计算,含次日)内不得参与新股、存托凭证、可转换公司债券、可交换公司债券网上申购。

除此外,弃购者对华宝新能最新的业绩表现,恐怕也有犹豫。根据披露,公司2022年1-6月的营业收入13.15亿元,同比增长了35.77%,但净利润1.6亿元,同比只有2.2%的增幅,扣非净利润的话为1.51亿元,同比下滑2.57%。2022年1-6月的经营活动产生的现金流量净额为-6317.73万元,较2021年上半年变动为-145.46%。

为何净利润增幅小于营业收入增幅,华宝新能认为主要系受市场竞争加剧、原材料价格上涨、国际海运物流成本增加、人民币升值等不利因素导致公司毛利率下降、期间费用增加和资产减值损失上升等因素的影响。2022年1-6月,公司综合毛利率为47.02%,同比下滑约4.27个百分点,公司2021年度及2022年1-6月的综合毛利率水平相比2020年度存在一定程度下滑。

(文章来源:界面新闻)

文章来源:界面新闻