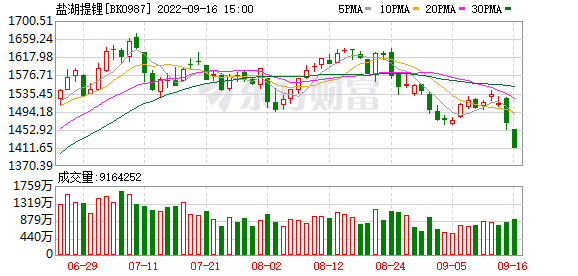

时隔五个月后,“锂超疯”大有卷土重来的态势。目前,部分碳酸锂的价格已经重返50万/吨。而即便如此,据称当下能交出零单的大锂盐厂微乎其微,“电碳有货轻松卖出51-52万元/吨”。

入秋之后,碳酸锂价格再度飞涨主要原因有两个。其一、四川等国内锂盐主要生产区域在八九月份遭遇“限电”,产能大幅下挫。青海的盐湖提锂主产区因为疫情管控等因素生产和物流均受限,供给不足自然导致碳酸锂价格上涨;其二、国内目前并不掌握碳酸锂等大宗商品的话语权,今年以来全球新能源景气度持续攀升,碳酸锂需求旺盛,价格再度高企并不意外。

理论上讲,随着极限高温天气逐渐过去,国内供应恢复可以遏制价格上涨。但市场信息显示,由于各大厂家此前计划中的碳酸锂等锂盐新产能多集中在年底投产释放,明年的产能才能真正上量。这有可能意味着短期之内,电池供应商、新能源汽车企业的压力很难缓解。9月15日,工信部组织召开的锂资源产业发展座谈会也再度强调,鼓励上下游企业通过签订长协等方式建立利益长期共享的协作关系,合力维护供应链畅通稳定。

从新能源汽车的全产业链来看,上游原料长期在50万价格区间运行甚至再创新高是不利的。这不仅对宁德时代、比亚迪等中下游厂家不利,对终端消费者来说也不友好。今年中报数据显示,宁德时代、国轩高科、亿纬锂能和欣旺达的综合毛利率较去年同期均出现不同程度的下降,其中亿纬锂能下降最为明显。在锂盐价格得到控制前,中下游从业者增收不增利,上游厂家独享红利的格局很难改变。

但由于供需缺口刚性存在,短期内想要逆转锂盐市场价格走势绝非易事。此次工信部亦强调,要从“多开发、稳进口、减量化、促回收”等方面提出一揽子政策措施来解决问题。很显然,要保持碳酸锂的价格在合理区间运行,产业链的相关各方都需做出更多努力。

笔者认为,未来在供给端,需要工信部、发改委等部门引导企业有序开发国内锂资源,强化国内既有资源的“压舱石”作用和基础保障能力,既要加大青海、西藏的盐湖提锂产业化,又要加快江西的锂云母矿的规模化生产,尽可能实现碳酸锂的多样化供应。

在生产端,原料生产企业需要加大锂资源的高效利用攻关力度,用技术的进步带动效率的提升和碳酸锂供应的增加。在流通端,中游电池厂家、下游车企应当在政府部门、行业协会的指导下,建立并完善锂资源的长协定价机制,有效对冲风险,实现全产业链的利益共享。

在市场端,政府应加快推动新能源汽车动力电池回收利用体系建设,完善动力电池回收利用标准体系,支持智能拆解、材料再生等技术攻关和推广应用,加快培育一批梯次利用和回收再生的相关企业。当然,常态化的监管也必不可少,有关部门要对囤积居奇、高价炒作的现象“露头便打”。

另外,在国内供应能够弥补缺口之前,海外的碳酸锂依然会是国内新能源产业不得不倚重的来源。智研咨询数据显示,2014-2021年中国碳酸锂进口数量始终多于出口数量,2021年碳酸锂进口数量涨至8.1万吨,同比上涨61.68%。这意味要想实现碳酸锂价格的稳定,可能需要有关部门出面协调国内企业的海外采购行为,尽量提升我国在碳酸锂领域的话语权。唯有利用好国内国外两个市场,才能有效避免“锂超疯”闹剧一再上演。

(文章来源:财联社)

文章来源:财联社