近日,中再集团(1508.HK)发布公告宣布,执行董事、董事长袁临江因工作调动而辞职,由现任总裁和春雷继任。

从当下中再集团面对的市场环境来看,尽管再保险领域是国内开放程度最深的金融市场,中再牢牢占据市场第一的位置,但与之同台竞技的再保险公司已多达14家,市场化博弈加剧。

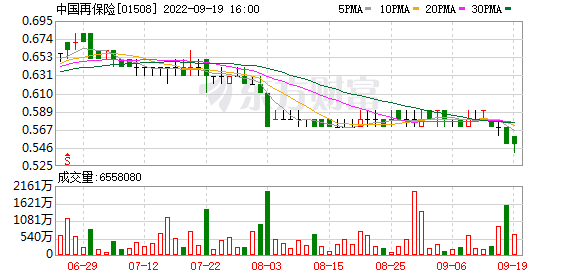

值得注意的是,自2015年10月上市以来,中再集团总资产从2112.07亿元增至5085.11亿元,但市值仅208亿元,不及净资产1/4,股价则从2.7港元发行价跌至目前的0.55港元,跌幅近8成。

数据显示,2022年上半年,受计提长城资产投资项目减值准备高达5.48亿元的拖累,中再集团归母净利润16.81亿元,同比缩水近6成。和春雷执掌后,中再集团是否会开启新一轮改革备受市场关注。

和春雷拟任中再集团董事长,袁临江因工作调动辞任

公开资料显示,和春雷生于1965年,现年57岁,经济学博士,是目前中再系统任职履历最完整的高管。

作为“老中再”人,和春雷在集团的前身中国再保险公司成立的1999年便加盟进来,从法定业务部基层起步,在财产保险业务部、业务管理部和上海分公司等部门均有历练。

2003年,中再集团旗下的直保公司大地保险成立,和春雷出任副总经理,成为公司元老。

在大地保险工作7年之久,和春雷于2011年出任中再资产党委书记。同年11月,和春雷出任中再产险副董事长、总经理,首次成为正职。

2014年,大地保险人事震荡,董事长、总经理双双易人,和春雷重返上海,担任大地保险董事长。

2015年9月,和春雷回到中再集团出任副总裁。彼时,中再集团正忙于上市前的最后冲刺,并最终在2015年10月26日登陆港交所,成为第8只中资保险股,以及首家赴港上市的再保险公司。

2016年12月,和春雷出任中再集团常务副总裁(行使总裁职权),并在3个月后

转正成为中再集团新一任总裁。此外,他还兼任中再产险董事及董事长、中再寿险董事及董事长,以及中国“一带一路”再保险共同体主席等职。

从其履历来看,和春雷亲历了从子公司到集团、从再保到直保全系统多个岗位的历练,对中再集团的发展经营无疑有更深刻的了解。

有相关人士表示,中再集团董事长袁临江已于不久前离任,他将回到中再的母公司中国投资有限责任公司任职。

公开资料显示,袁临江生于1963年12月,现年近59岁。在加入中再集团前,他曾在银行工作多年,历任光大银行信贷管理部总经理助理、副总经理,风险管理部副总经理(主持工作)。2011年2月-2012年1月,其担任中央汇金综合部副主任(主持工作);2012年2月任中央汇金综合管理部/银行机构管理二部主任,以及中投国际(香港)有限公司总经理、资深董事总经理。

过去6年左右的时间,以上二人同在中再共事搭班。2016年3月,袁临江从中投国际(香港)有限公司总经理职务上调任中再集团党委书记,当年5月获批出任中再集团董事长,开始执掌这家再保险集团。2016年12月,和春雷获委任为中再集团常务副总裁,行使总裁职权。

值得注意的是,在和春雷接任董事长后,谁来接棒中再集团总裁成为市场关注的焦点。目前,市场传言较多的人选,一位是现年52岁的新华保险总精算师龚兴峰;另一位是从中再的副总裁里拔擢一位成为总裁。

市场化博弈加剧,上半年净利锐减58%

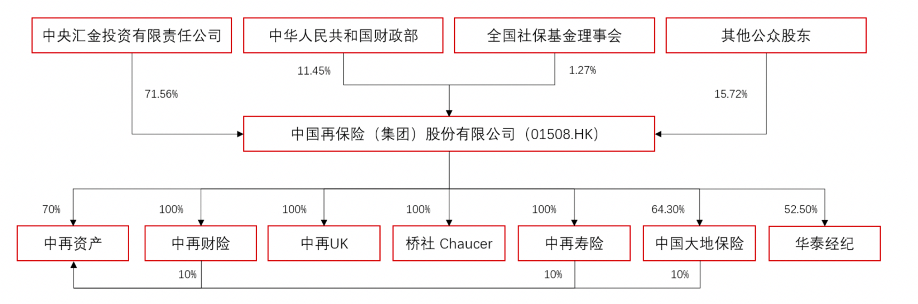

中再集团是我国再保险行业的国家队、主力军,也是再保险保费规模亚洲最大、全球第六的再保险集团,其由财政部和中央汇金发起设立,注册资本424.79亿元,中央汇金、财政部分别持股71.56%、11.45%。

2009年6月起,中再集团领导班子的党组织关系和人事任免权从原保监会划至汇金公司的母公司中投公司。

2015年10月,中再集团在港交所主板上市。

目前,中再集团拥有5家直接控股的境内子公司,包括中再产险、中再寿险两家再保险公司,一家财产直保公司大地保险,一家资管公司中再资产,以及一家保险中介公司华泰经纪;另有若干直接或间接控股的境外子公司及海外分支机构。

图中再集团股权结构及主要子公司

从业务经营数据来看,2022年上半年,集团总保费收入879.8亿元,同比增长5.6%,由于对长城资产项目计提了减值准备5.48亿元,造成2022年中期归母净利润同比下降58%至16.81亿元。具体来看:

(1)财产再保险:总保费收入317.97亿元,同比增长25.2%。其中,境内业务分保费收入203.69亿元,占比64%;境外业务分保费收入113.74亿元,占比36%。可以看出,境内业务为财产再保险板块收入的主要来源。

据了解,过去5年,中再境内财产再保险业务平均综合成本率为100.31%,承保基本维持在盈亏平衡点。截至2021年末,公司与84家财产险公司保持业务往来,客户覆盖率达到96.6%,但公司在国内市场上也面临国际再保险公司的竞争。

按分出保费计,2017-2020年,中再产险在国内的市场份额下滑2.5个百分点。

由于全球再保险市场竞争激烈,且巨头们具备长期积累的产品和渠道优势,中再产险境外业务一直未能撼动其主要竞争对手的地位。从过去5年来看,境外财产再保险综合成本率分别为123.7%、102.28%、104.26%、119.88%、104.75%,业务面临严重的承保亏损。

(2)人身再保险:业务主要来自于境内,保障型业务是其最大增长点。上半年,人身再保险分保费收入329.98亿元,同比下降6.9%。其中,境内业务分保费收入249.03亿元,占比76%。

由于健康险定价和风控具备较高难度,而中再在产品设计、精算定价和风险评估等领域优势明显,多家直保公司选择与中再合作开发健康险。因此,境内再保险中,保障型业务也成了中再寿险最大的增长点。上半年,境内保障型再保险实现分保费收入135.06亿元,同比增长12.6%。

(3)财产险直保:上半年,中再旗下的财产直保公司大地财险净亏损1.41亿元。由于财产险直保市场是典型的寡头垄断,行业80%以上的利润基本被行业第一梯队的三家公司瓜分,大地财险位居第二梯队,在保费增长和承保盈利上或将继续承压。

(4)资管业务:上半年,中再集团总投资收益43.52亿元,较2021年同期103.02亿元下降57.8%,年化总投资收益率2.76%,同比下降3.79个百分点。据该公司披露的年报数据显示,截止2021年末,中再集团管理的资产余额为3470亿元。其中,委托中再资产管理的规模为2857亿元,2021年中再资产净利润6890万元,较2020年7.9亿元同比下跌91%。

是否会开启新一轮改革?

随着新帅上任,和春雷执掌下的中再集团,将会开启怎样的新征程?

作为“保险的保险”,再保险可以转移和分散保险业的风险,是整个金融保险价值链上的重要一环,在国家风险管理体系中发挥着不可替代的作用。

为推进集团业务发展,中再集团于2011年确立了多元化的战略发展思路,即围绕再保险基础发展直保业务,通过国际化扩张,分散单一再保险业务过于集中的风险。

2016年,公司新管理层上任,又制定了“一核心、三突破、五跨越”战略,

概括来说,该战略是以再保险为核心,在创新、协同、裂变三个方面取得突破,并实现在规模、布局、技术、组织和文化五大领域的跨越。

不过,从资本市场的表现来看,自2016年开启改革以来,虽然中再集团的分保费规模、总资产一直保持增长,但公司净资产收益率ROE整体表现平平。

数据显示,2013-2021年,中再集团的平均ROE为7.84%,低于同期慕再、瑞再、汉再、法再4家头部国际再保险公司的平均 ROE 8.69%。

值得注意的是,自2015年上市以来,中再集团PB估值和股价一路下挫,目前PB仅为0.23倍,股价则从2.7港元发行价跌至目前0.55港元,跌幅近8成。

中信证券研报分析认为,中再集团股价下跌的主要原因是中国业务面临对手挑战。此外,公司在香港上市,面对全球机构投资者,需要具有足够的流动性支持,而中再流通盘较小,成交不活跃,流动性不足也带来估值折价。

同时和全球公司对标来看,公司上市以来盈利能力、国际竞争力、股东现金回报等方面不具有优势。

一方面,再保险行业具有很强的全球寡头同台竞争属性,加上承保周期性波动,承保端总体上较难实现超额回报。

另一方面,叠加再保险同时也是TO B的商业模型,决定了可沉淀的投资资产杠杆相对有限,投资端创造的收益也较难带来杠杆收益,因此再保险行业总体上是一个ROE不高的行业。

(文章来源:财联社)

文章来源:财联社