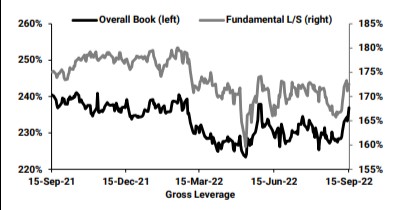

对冲基金正以五年来最快的速度增加了看涨和看跌头寸。据高盛数据显示,在上周通胀数据出人意料地高企后,标普500指数暴跌近5%,对冲基金抢购单只股票,同时利用交易所交易基金(ETF)等产品做空大盘。结合多头和空头敞口,总交易流量连续第五周上升,为2017年以来的最大名义增幅。

此外,摩根士丹利追踪的对冲基金增加了看空押注,但没有削减多头头寸。在摩根大通,基金客户是净买家。

图1

在本轮熊市中,任何增加总风险敞口的意愿都是显而易见的,这与6月份的情况不同,当时对冲基金业被迫全面削减头寸,以应对猛烈的抛售。尽管主要经纪商对直接买入的证据褒贬不一,但摩根大通的数据显示,由于基金近期表现更为稳健,对冲基金的情绪正变得更加乐观。

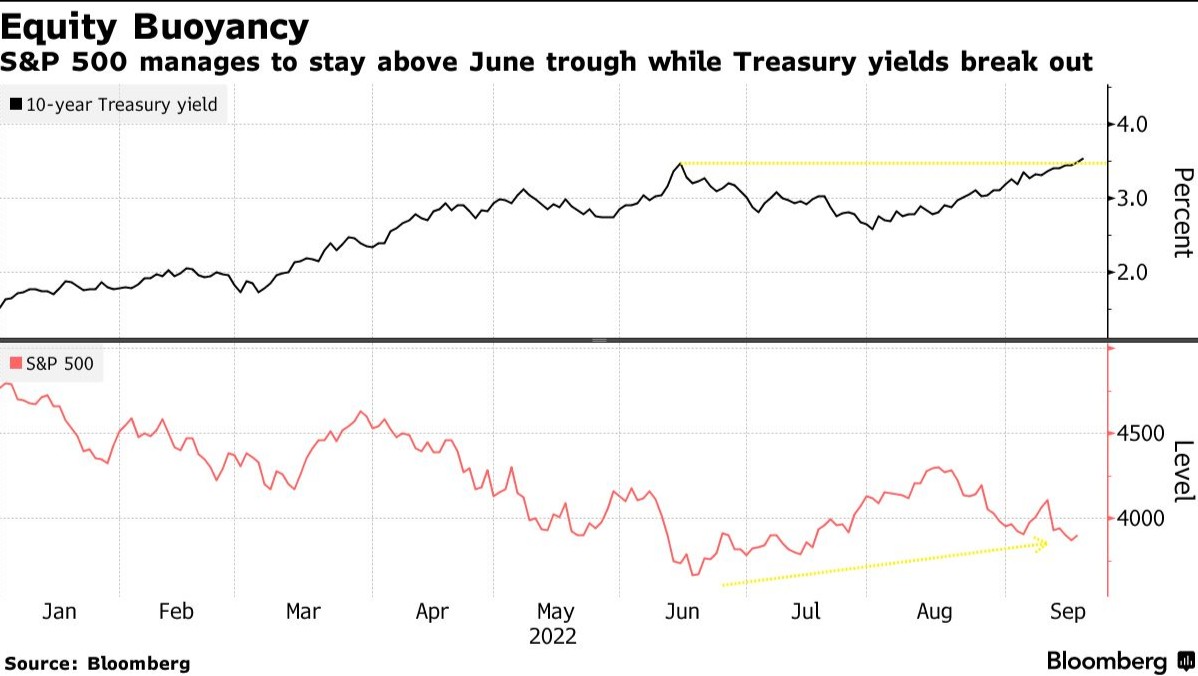

虽然缺乏恐慌性抛售通常被认为是谨慎的理由,但这表明股市可能有一定的能力来抵御债券收益率的最近的飙升。

摩根大通表示:“如果业绩恶化,那么进一步抛售的风险可能会增加,但就目前来看,一些对冲基金可能会比今年早些时候更有能力发起进攻。”

据了解,美股周一出现三个交易日以来的首次上涨,尽管美债收益率出现曲线攀升,由于市场预计美联储周三将再次大幅加息,10年期国债利率触及2011年以来的最高水平。虽然美债收益率已经突破了6月的峰值,但标普500指数尚未重返2022年的低点,比三个月前的低点高出6%。

图2

如今,许多理论都被用来解释股票市场的相对稳健,从美联储更快的紧缩可能意味着更早的降息,到鉴于美国消费者的实力,经济能够经受住限制性货币政策的影响。

然而,另一种解释是,投资者的看跌情绪已经根深蒂固,这减少了卖家的数量,并提高了发生新一轮市场冲击的门槛。据美国银行对基金经理的最新调查显示,股票配置降至历史低点,现金持有量达到历史高点。

包括Vincent

Lin在内的高盛团队表示,尽管对冲基金的多/空头比上周降至2020年3月疫情爆发以来的最低水平,但该集团已表现出了对逢低交易的兴趣。该公司追踪的基金连续第七周买入单只股票,同时对市场的整体走向表现出怀疑态度,因为它们连续五周通过ETF等宏观押注推动卖空。

在摩根士丹利,对冲基金客户在过去几周一直在买入股票,直到上周二公布的强于预期的美国CPI数据。对该公司的交易部门来说,围绕美联储即将做出的政策决定的事件风险可能已经显现出来。

摩根士丹利销售团队在一份报告中写道:“尽管估值可能有下降空间,但美联储似乎没有什么理由增加其前瞻指引的波动性,也没什么必要让市场在这个关头表现出'震惊和敬畏'。市场对CPI数据的反应表明,美联储仍是可信和有力的。”