随着美联储大幅加息在即,周二美股低开低走并齐回两个月低位。截至收盘,标普500指数收跌1.13%,报3855.93点;道指收跌1.01%,报30706.23点;纳指收跌0.95%,报11425.05点。

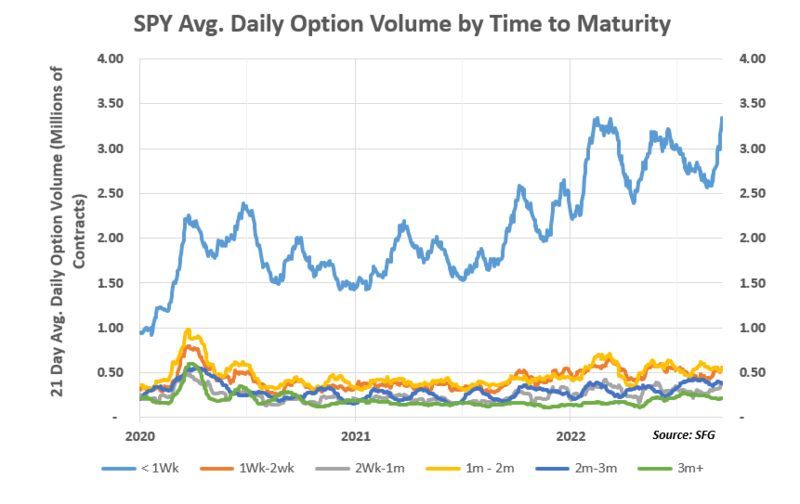

近期美股市场每日的剧烈波动如此常见,以至于期权交易员正在以后疫情时代前所未有的速度大举进行短期押注。根据量化交易巨头Susquehanna

International

Group的数据,在过去一个月里,与追踪标普500指数的最大ETF(SPY.US)相关的、在一周内到期的衍生品合约日均交易量飙升至至少2020年初以来的最高水平。相比之下,长期合约的交易大多放缓或停滞。

很难说这些短期押注是方向性的赌注还是为了对冲。但对此时此刻的高度关注可能反映出,在市场走弱之际,投资者对交易较长期期权缺乏信心,再加上上周令人震惊的通胀数据等所有影响市场的事态发展,这是交易员缩短投资期限的好办法。

Susquehanna衍生品策略联席主管Chris

Murphy表示:“市场显然加强了对CPI和FOMC等宏观事件的关注。”“宏观事件正在推动市场,叙事似乎正在发生变化。在这种环境下,使用短期期权来表达意见可能是有意义的。”

对股票投资者来说,短期期权的密集意味着现金市场更有可能受制于衍生品市场。举例来说,上周五美股“四巫日”3.2万亿美元的期权到期虽然是一种有争议的说法,但在一些圈子里被视为加剧股市抛盘的催化剂之一。

今年对看涨甚至是看跌的人来说都是危险的一年,动荡无处不在。尽管美联储预计将在周三再次加息75个基点,但收紧货币政策带来的任何损害尚未在企业总体业绩中体现出来。在相互矛盾的说法的打击下,股市走势使得市场时机选择几乎成为不可能。

然而,一个明显的常量是,市场倾向于围绕关键经济数据或政策事件发生剧烈波动。以美联储决议日为例,在美联储宣布利率决议当天,标普500指数今年平均上涨了1.9%,这大约是美联储过去三年所有公布利率决议的交易日的平均水平的两倍。

目前的市场暗示标普500指数指数周三将上涨2%左右,依据的是平价跨价策略,即买入相同执行价格和到期日的同等数量的看涨期权和看跌期权。

即使对专业预测者来说,预测2022年的市场也是徒劳的。在标普500指数遭遇50年来最糟糕的上半年后,许多策略师被迫下调了他们对该指数的年终目标,该指数此后基本陷于3,600

- 4,300点区间。

由于美联储货币政策及其对经济影响的不确定性依然存在,策略师对股市的看法出现了历史上罕见的分歧。尽管长期前景仍不明朗,但对经济数据或美联储讲话的痴迷已经压倒了公司基本面,而股市正是其中的一大交易。

Stifel股票衍生品策略师Brian

Donlin表示,这种背景加上相对便宜的期权,助长了投资者对未来几天股票走势的疯狂押注。“相对于我们所看到的走势,期权溢价是便宜的,而且我们比以往任何时候都有清晰一致的宏观数据点作为催化剂。”