两年前,一家医疗器械公司以接近90%的超高毛利率,甫一登陆港股就获得了资本市场的关注——被誉为“微创耗材龙头”的康基医疗(09997),上市首日即高开超过86%,截至收盘涨98.85%,市值超300亿港元。

然而,时至今日,公司股价已跌至5.4港元,较发行价已跌去近六成。这不仅是因为医药板块整体泡沫破灭、投资者信心下降,又或是集采等多种因素压缩了行业利润空间,或许也是因为市场到了重新审视公司长期价值的时候。

对比港股医疗器械个股普遍30倍往上的估值,目前康基医疗市盈率仅为13.35。这样的低估值是否与公司真实价值存在错配?下文将详细分析。

业绩增速落后同业 毛利率见顶

康基医疗成立于2004年8月,是一家专业研发、生产和销售微创外科手术器械及配套耗材的医药企业,也是国内最大的微创外科手术器械及配件(MISIA)平台。2020年6月,康基医疗于港交所挂牌上市。

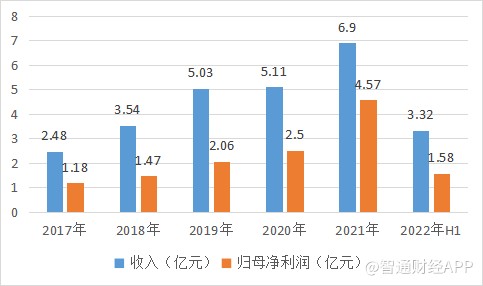

从财报数据来看,2017至2021年间,公司营收总体呈上升趋势,2020年受疫情影响,营收几乎没有增长,但在2021年实现了35.03%的反弹增速。

与此同时,从归母净利润的角度来看,在2020年之前,归母净利润增速一直低于营收增速,直到2021年才有明显好转。2021年的业绩回升,主要由于疫情得到遏制后,国内销售与海外业务均有所恢复,同时集团经销商网络的扩展及优化推动公司的产品组合于终端市场延伸及渗透。

2022年上半年,公司实现收入3.32亿元(人民币,下同),同比增长4.5%;母公司拥有人应占利润1.58亿元,同比下降21%;每股盈利12.95分。公告称,业绩下滑的主要原因是行政开支、研究及开发开支以及汇兑亏损等其他开支增加。

据智通财经APP了解,上半年的这份成绩单,对比整个行业来说并不占优势。据《经济参考报》统计,截至9月1日,以A股457家医药生物企业半年报披露数据计算,康基医疗所处的医疗器械行业营收、净利增速在医药生物行业中属于较高的,其中营收增速为30.16%,归母净利润增速为29.52%。

从盈利能力来看,2017-2021年公司毛利率分别为80.7%、81.8%、84.1%、84.35%和81.55%,2022年上半年的毛利率则为79.96%,自2020年后不仅从巅峰下降,并已经跌出80%,这是自2017年年底以来的首次。

在成本端,2021年公司销售及经销开支为人民币4650万元,较2020年的4890万元同比减少4.9%,主要由于2021年6月开始实施的一次性套管穿刺器集中带量采购,导致公司的营销及推广费用减少。

同年,公司行政开支为4651.5万元,同比减少19.6%;研发费用则为3600万元,呈现出逐年增长趋势。以2021年数据计算,公司研发费用率约为5.22%,低于行业平均水平5.95%。

可以看出,公司研发费用依然低于销售费用,且研发费用率落后于其余同行。在医疗器械这个技术密集型行业中,落后的研发投入或将制约公司未来的发展天花板。

在财务水平方面,自公司2020年上市后,流动性持续充裕,在手现金充足,截至最新报告日期资产负债率为10.2%,现金及现金等价物为30.56亿元。

从整体来看,公司基本面并无明显劣势,但以往引人注目的高毛利率呈现出下降势头。此外,公司疫情后复苏不及预期,好在手头资金充足,后续业绩仍有改善空间。

产品结构单一或成隐忧

从行业的整体视角来看,康基医疗处于医疗器械行业中的微创外科手术器械及配件(MISIA)细分领域,这属于医疗器械行业中增速较快的一个板块。

据智通财经APP了解,在医疗新技术快速发展的情况下,微创化正成为外科手术的新趋势。据弗若斯特沙利文数据,2020年中国微创外科手术渗透率为12.8%,远低于美国50.7%的渗透率。未来,具有创口小、恢复快、住院时间短等优势的微创外科手术仍有很大增长空间。

数据表明,中国微创外科手术器械及配件市场的规模由2016年的117.72亿元增至2020年的192.43亿元,复合年增长率为13.1%,预计2022年将达至270.32亿元。

在目前的MISIA行业中,中低端产品国产化率较高,高端产品则主要由国际巨头占据优势地位,侧重于高端产品的企业将拥有广阔的潜在进口替代机遇。

然而,仔细分析康基医疗的产品结构,可以发现,公司的业绩主要依赖于结构简单、技术门槛较低的低值医用耗材。

康基医疗的产品包括一次性套管穿刺器、高分子结扎夹、第三类一次性电凝钳以及重复性套管穿刺器和钳等多种产品,主要向四项主要外科专科(即妇产科、普外科、泌尿外科和胸外科)的医生及医院提供一站式定制手术解决方案,广泛应用于微创外科手术器械及配件(MISIA)市场的多个细分领域。

据智通财经APP了解,康基医疗产品可主要分为一次性产品和重复性产品,其中一次性产品主要包括一次性套管穿刺器、高分子结扎夹、一次性电凝钳、超声切割止血刀等。无论从营收还是从利润来看,一次性产品都在公司业绩中占据了大头。

2021年,公司一次性产品的营收为6.09亿元,同比增长35.6%,占营收比例从87.8%提升至88.3%;重复性产品营收为8090万元,同比增长30.1%。一次性产品增速更高,主要由于疫情受到控制后手术量显著恢复,对产品补充的即时需求也随之增长。

公司持续居于80%上的超高毛利率也主要依靠一次性产品支撑:2021年康基医疗一次性产品的毛利率达到84.8%,而重复性产品的毛利率为57%。

在一次性产品的细分种类中,一次性套管穿刺器占主导地位,2021年该产品营收在全部一次性产品中占比达到54.84%;高分子结扎夹以29.23%的占比排名第二;一次性电凝钳收入占比超过11%,排名第三;超声切割止血刀营收占比则不足2%。

好的一面是,公司已在国内市场中占据了领先地位:2019年,一次性套管穿刺器、高分子结扎夹及一次性一次性电子钳等产品市场份额分别达到87.6%、62.5%及62.4%。2019年中国的MISIA市场规模达到185亿元,康基医疗在国内参与者中排名第一,在所有参与者(包括国际和国内参与者)中排名第四,所占市场份额为2.7%。

令人担忧的另一面则是,公司的两大主力产品,一次性套管穿刺器与高分子结扎夹正在受到集中带量采购的影响,拖累公司利润。

近年来,各地医疗器械集采加速推进,其范围包括涉及心血管、骨科、眼科等领域的高值耗材,以及输液器、留置针、注射器等低值耗材,并且多为临床用量大、临床使用较成熟、采购金额较高、市场竞争较充分的医用耗材。

在集采影响下,医疗器械公司营销成本得以降低,但盈利空间被进一步压缩。对于技术成熟度高、差异化小、市场竞争者多的耗材,很可能会陷入以降价换市场份额的“价格战”恶性循环之中。

2021年,公司一次性套管穿刺器入选山东省集采,年销售较2020年翻了一番以上,价格平均降幅则达到86.74%;高分子结扎夹2021年仅增长14.3%,公司解释称因为区域性集中带量采购的不确定性,因此公司的经销商预测价普遍下降,在进货方面更为谨慎。

而在其他产品方面,一次性电凝钳在2021年录得64%的增速,超声切割止血刀录得701.8%增速,均获得快速增长;重复性产品中新推出的4K超高清内窥镜摄像系统在销售渠道上也有所拓展。

在主力产品盈利承压的时候,新产品欲进入收获期、利润兑现尚需一段时间。而在国内市场越发“内卷”的同时,公司国内市场占比仍超九成,海外市场处于起步阶段,2021年出口销售额仅为4850万元。

总体来说,公司基本面尚可,也有一定的新产品支撑后续业绩。但研发投入偏低、公司产品技术门槛不高、未来市场竞争趋于激烈,似乎给公司的长期前景添上了几分隐忧。