信息

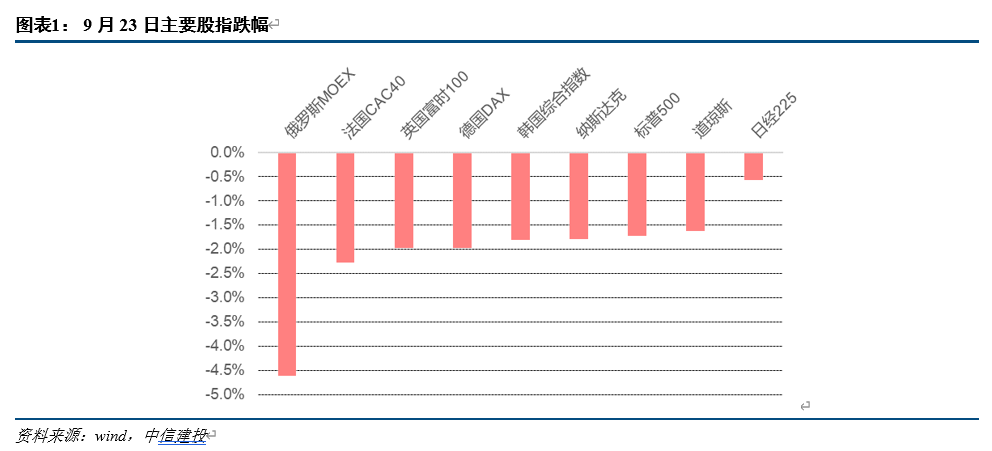

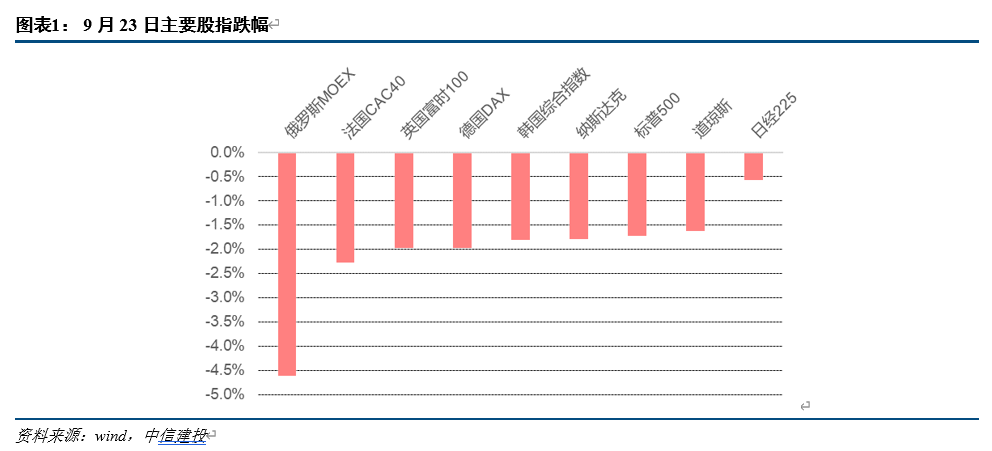

9月23日,欧美市场上演“股债汇三杀”,“黑色星期五”再现。股市方面,道琼斯工业指数跌幅1.62%

,至29590.41点; 标准普尔500跌1.72% 至3693.23点; 纳斯达克跌 1.8% ,至10867.93点。欧洲主要股市较前一交易日下跌约

2%。债市方面,10年期美债收益率维持10年高位,英国及欧盟主要国家国债利率全线上扬,欧美主要经济体均出现收益率曲线倒挂,衰退预期升温。汇市方面,美元指数升至20年高点,欧元继续跌破美元平价,英镑跌至37年低点。同时,黄金大跌,白银、石油暴跌5%左右。

正文

一、欧美市场全线下跌,美元指数升至20年高位

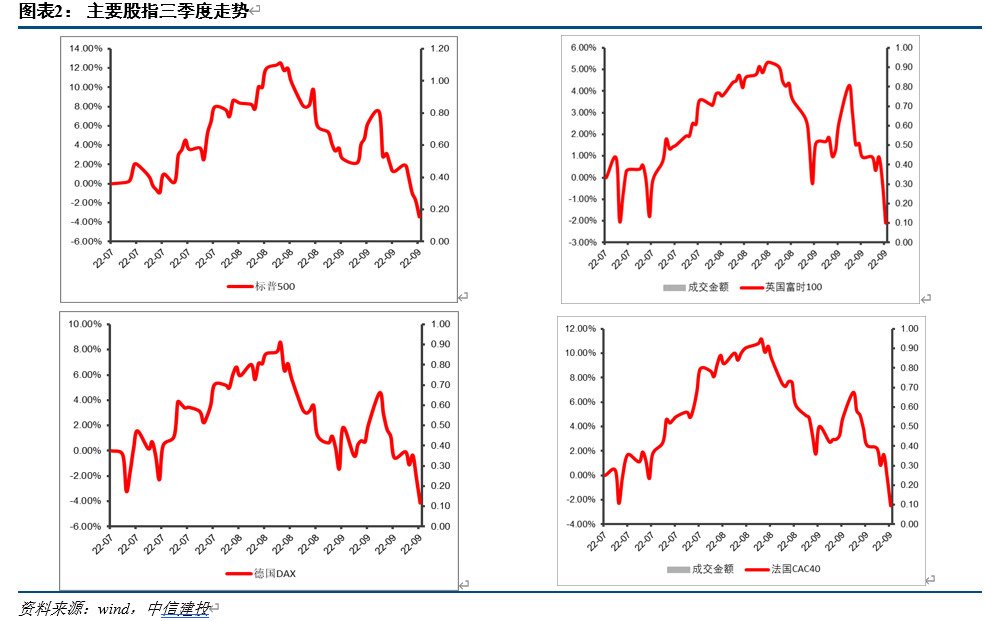

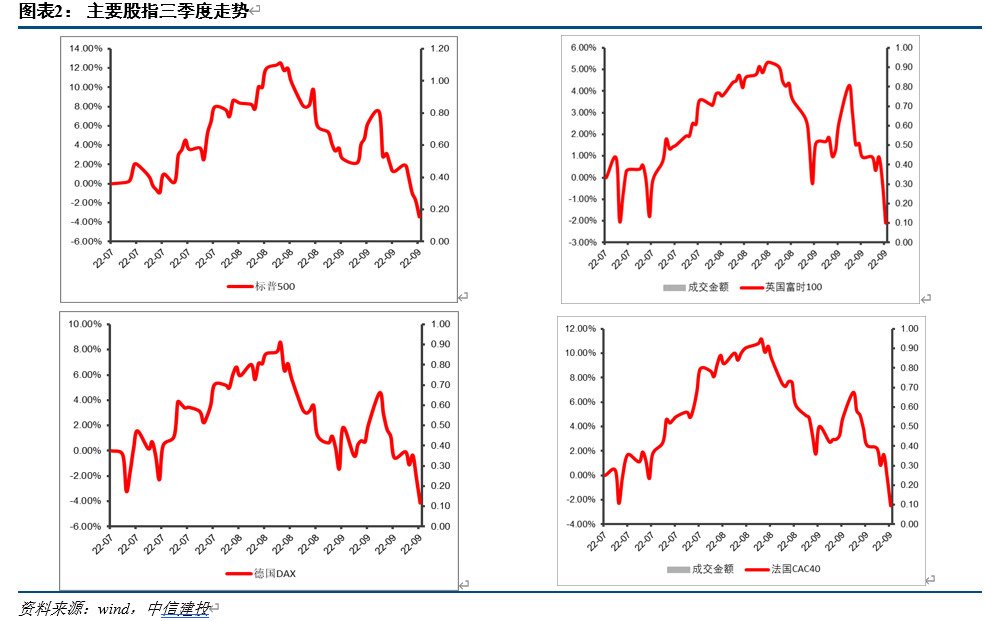

9月23日,欧洲市场股指全线下跌,随后跌势迅速波及全球。法国CAC40、德国DAX、英国富时100和欧洲STOXX50分别跌2.35%、1.87%、2.04%和2.3%,美股道琼斯工业指数连续第4天下跌,收于29590点,日内跌幅1.6%,打破6月创下的年内低点,较1月高点跌19.9%,逼近技术性熊市。标准普尔500跌1.7%至3693.23点。纳斯达克跌1.8%至10867.93点,均已处于熊市。此外,日韩新兴市场也出现不同程度下跌。富时环球指数跌2.1%

,一周累计跌幅达到5%,创6月以来最大跌幅。

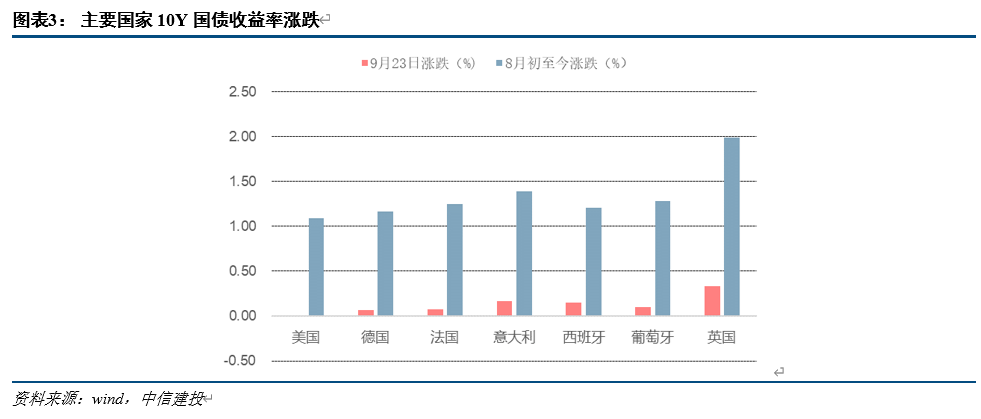

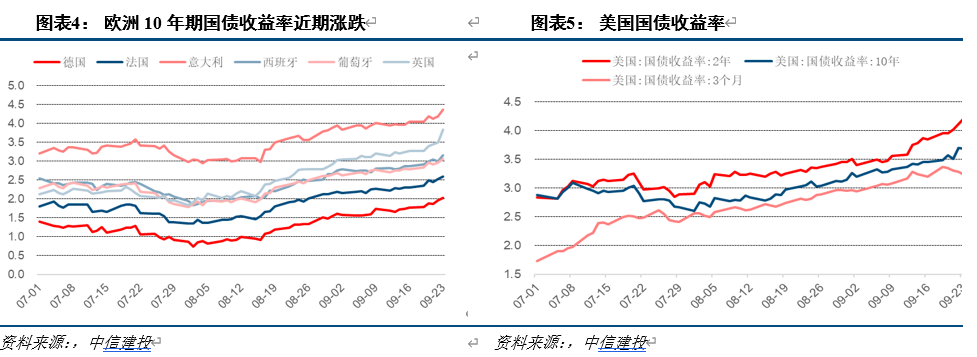

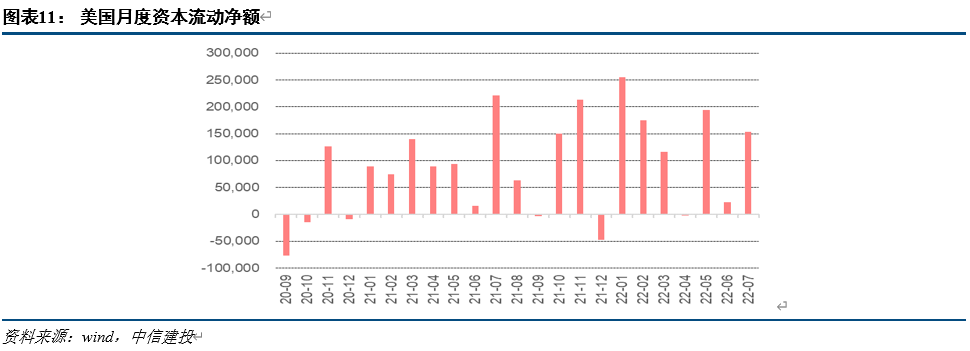

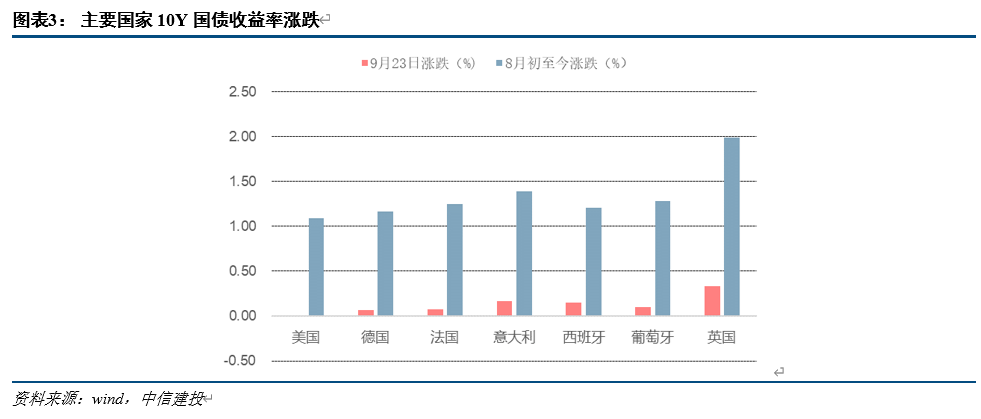

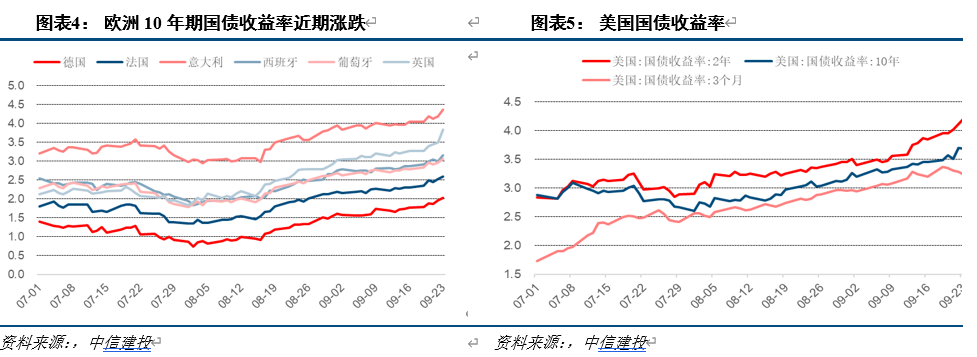

债市方面,23日美国2年期美国国债收益率上升9bps至4.20%

,创下15年高点,10年期美国国债收益率跌1bp升至3.69%,维持2012年10月以来高位,二者利差倒挂进一步扩大至51bps。欧洲方面,随着市场避险情绪升温,欧元区国债被疯狂抛售,债市收益率集体上扬。英、德、法、意大利、西班牙和葡萄牙10年期国债收益率分别上升33bp、6bp、7bp、15bps、10bps,均较8月初上升了100bps以上。其中英国上升199bps。德国2年期国债收益率自2008年以来首次升至2%,10年期国债收益率升至2011年12月以来新高。英国、德国乃至亚洲新兴市场多国出现2Y-10Y收益率利差倒挂。

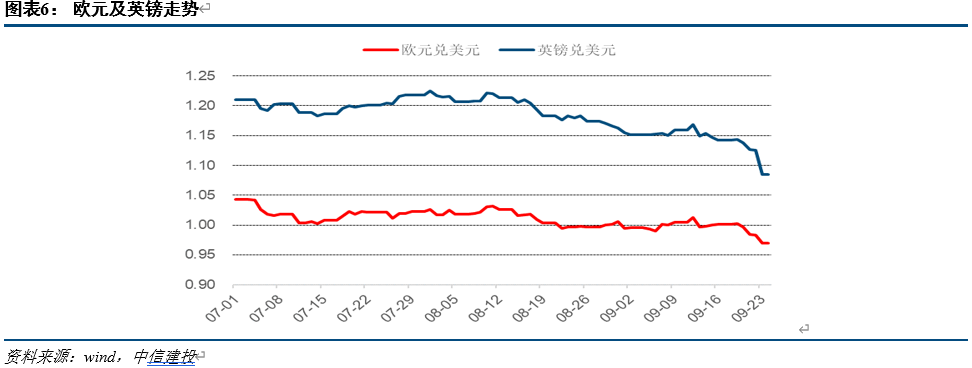

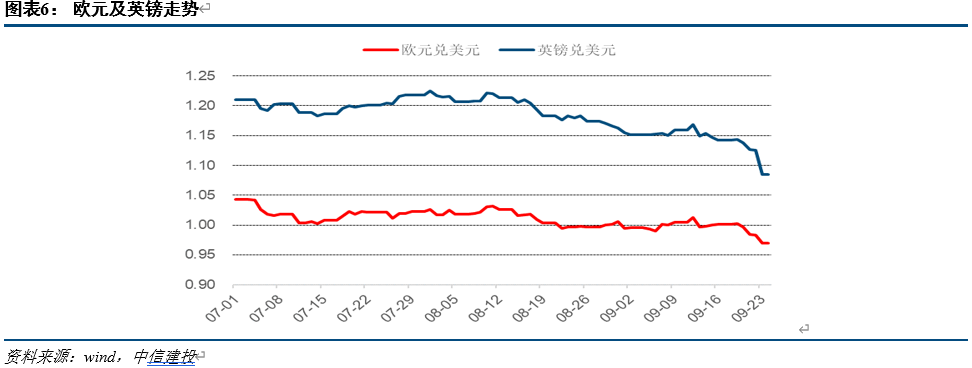

汇率方面,美元指数达到2002年4月以来最高水平。美元指数涨1.5%,同时欧元跌1.5%至1欧元兑0.97美元,本周再次跌破美元平价。英镑大跌3.59%至1英镑兑1.09美元,本周跌幅5%,至37年低点。

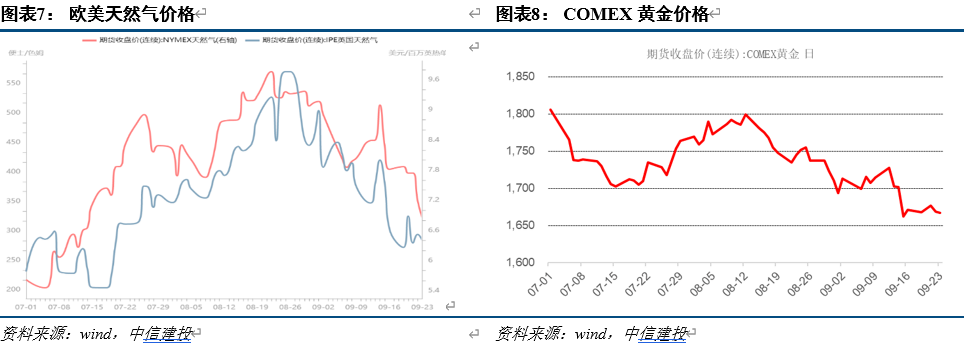

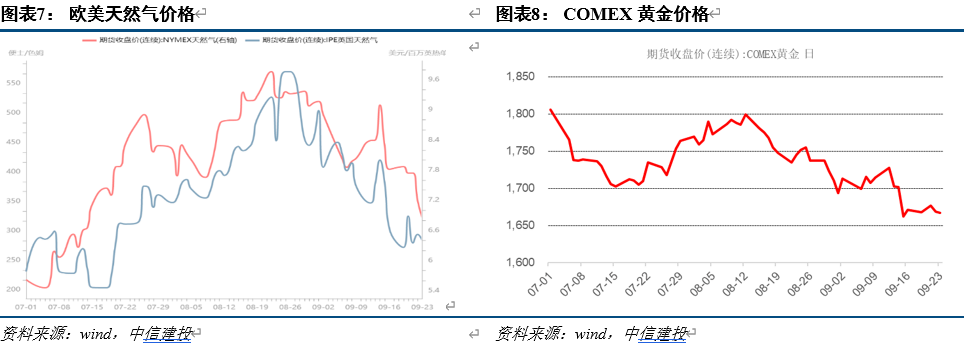

大宗商品方面,随着美元持续反弹,黄金大跌,金价收于2020年4月以来最低水平附近,白银、石油暴跌5%左右,WTI原油下破80关口,天然气价格延续跌势。

二、多重因素恶化市场预期,欧美衰退阴云不散

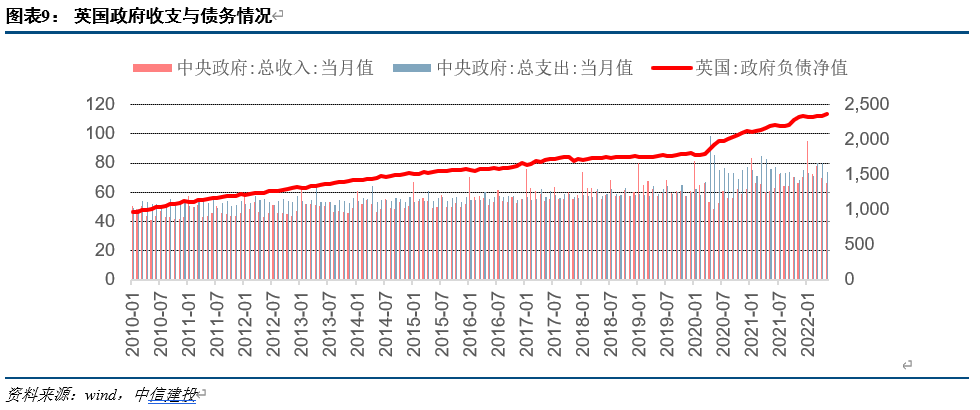

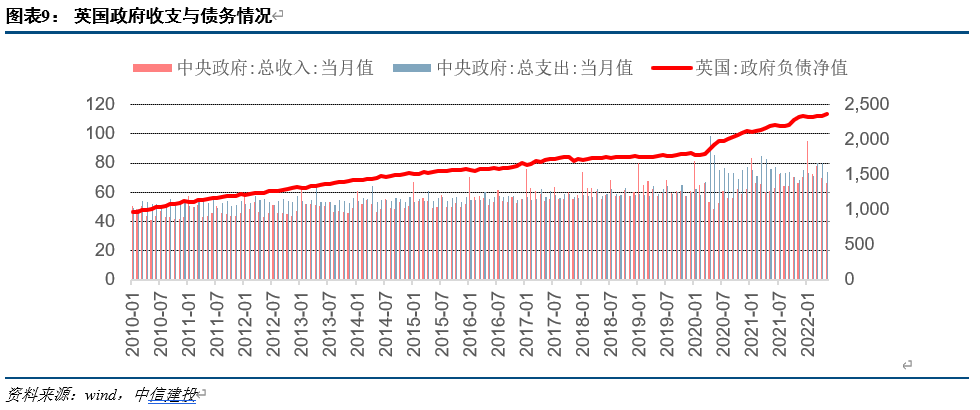

欧洲大跌的导火索是英国政府公布大规模减税和增加政府债券发行的计划,加剧了市场对英国公共财政恶化的担忧。根据23日公布的《2022年小型预算案》,特拉斯政府将取消将公司税上调至25%的计划,维持在19%;取消国民保险税1.25%的增幅(每年多支出170亿英镑);将所得税的基本税率从20%降至19%;取消对高收入者45%的最高税率,设置在40%;提高印花税和首次购房征税门槛金额,取消银行家奖金上限;放松对创业者的监管;采取措施减少土地使用规划限制;发布游客退税方案;取消酒类税收上调计划等。根据上述计划,2023-2024年,英国财政收入将减少370亿英镑。此前,英国政府刚刚公布了1500亿英镑的一揽子计划,包括对家庭、企业和公共部门出台期限不一的能源限价措施,为企业面对能源波动提供流动性支持,暂停绿色税等。特拉斯政府试图用财政宽松、行政限价和补贴的方式解决能源的供给端问题,本身可能存在较大的隐患,财政和政府债务和赤字将面临巨大压力,最新公布的发债计划显示,英国本财年计划发行1939亿英镑的国债,比原计划多出600亿英镑,超出市场此前预期。然而,市场预计英国今年的借款额必须跃升至2300亿英镑才能达到财政宽松要求,约占经济产出的3.5%,比过去74年的平均水平高出30%以上。

2020年疫情冲击下,英国政府债务突破2万亿英镑。英国预算监督机构表示,如果未来政府不收紧财政政策,债务可能在50年内增加两倍多,达到 GDP的近320%。竞选期间,特拉斯的竞争对手、前财政大臣苏纳克力主增税和减债,然而借助民粹思潮上台的特拉斯上台后迅速推出如此大幅财政宽松,动摇了投资者对英国经济及其货币的信心,市场对英国激进的减税措施感到惊慌,触发投资者抛售英镑及逃离英国政府债券,对英国风险上升的恐慌情绪引发欧洲乃至美国市场震动。英国央行将进一步大幅加息,以抵消财政刺激措施的通胀影响。市场预计英国央行接下来三次会议每次都会加息0.75个百分点,利率将升至4.5%。英国央行22日宣布,将于下月开始缩表,进一步加大了英国国债的压力。

近期的全球市场普跌背后是全球央行加息背景下衰退预期升温。美联储大幅加息加剧了对经济衰退的担忧,并导致风险资产抛售激增。联储本周连续第三次加息0.75个百分点,将基准联邦基金利率上调至2008年初的区间,并延续了几十年来最激进的增长路径,美联储发出的预计美国高利率将持续到2023年的信号让市场措手不及。投资者预期市场波动加大,VIX指数再度攀升。同时,英国、瑞典、瑞士和挪威在内的六家中央银行本周宣布加息以对抗通胀,欧洲地区所有央行全部脱离负利率。

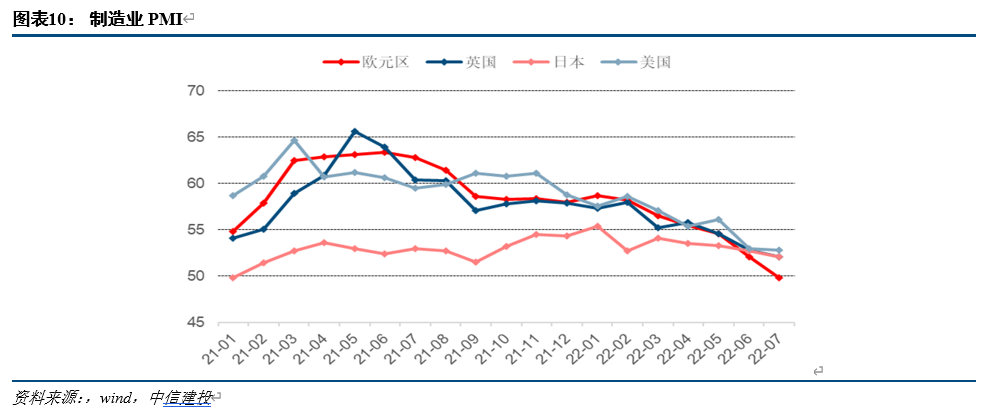

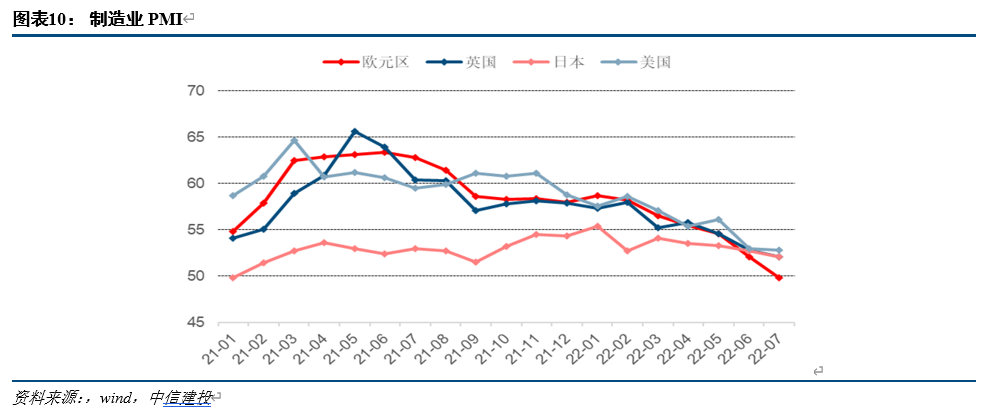

衰退预期已经向实体经济传导。上半年美股盈利走强支撑了市场情绪,然而近期经济硬着陆的风险已经在实体经济显现,整体经济环境有恶化趋势。标普500三季度预期收益增长率为4.6%,低于上周的5%。福特汽车公司和联邦快递在内的美国公司近几周陆续发布盈利预警,引发市场对通胀和衰退正开始侵蚀企业利润的担忧。欧洲主要国家PMI持续下行,多国跌至50%的荣枯线以下,衰退预期持续升温。

俄乌预计冬季战局吃紧,加大全球系统性风险。8月以来,乌军在南部战线发动大规模反攻,本周普京宣布“部分动员”,23日顿巴斯地区开启全民公投,预示着俄乌战场冬季或再次发生大规模战斗。随着双方冲突持续时间超预期,西方不断加码对俄制裁计划。欧洲能源问题难解,摆脱俄罗斯能源需求,需要在短期内付出巨大经济代价。粮食大宗商品价格再度抬头,欧洲能源危机导致化肥供应短缺,或将影响秋季播种生产,国际粮价正迎来新一轮上行。

三、全球股市“鹰击长空”,债市收益率继续寻顶

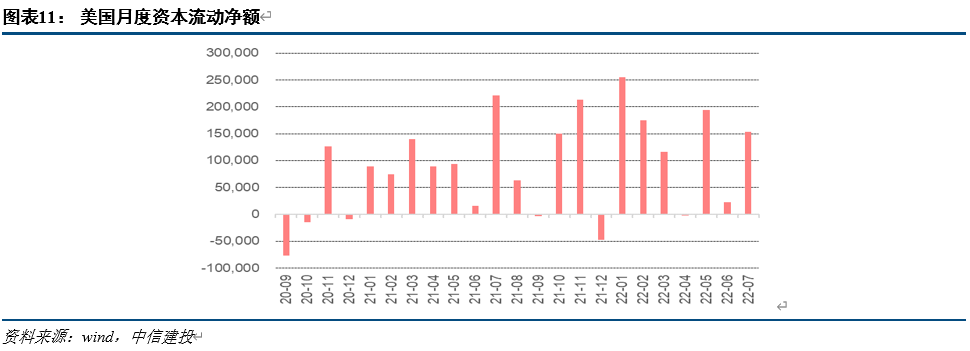

全球央行打响通胀狙击战,美联储将控制通胀作为第一要务,暗示沃尔克任职前期控通胀不坚定,导致大滞胀长达10年之久,三大央行鹰派十足,全球美元回流加快。我们一直强调,顽固的通胀和坚定的控通胀决心,其结果必然是美国经济衰退和股市慢熊。交易衰退逻辑下,基本金属将下行,美元强势;交易加息逻辑下,美债收益率将继续上行,黄金乏力。

风险提示:全球衰退超预期

本文来源微信公众号“宏观闻涛声”,作者黄文涛团队,智通财经编辑:陈秋达。