在美联储掀起狂风暴雨后,包括股票、债券、信贷和加密货币等所有资产类别几乎无一幸免,而寻找避风港的基金经理们最终在一个不起眼的市场角落找到慰藉:现金。

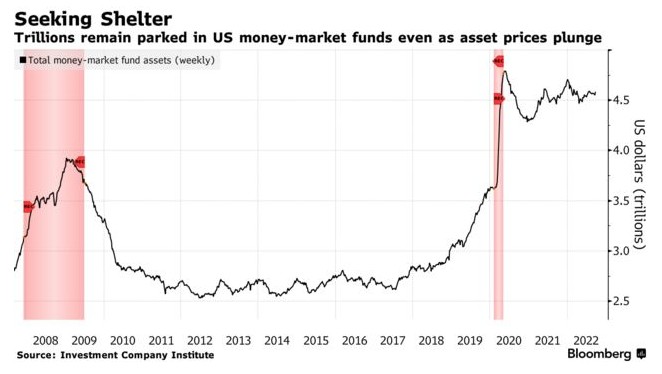

目前,美国货币市场共同基金规模已达到4.6万亿美元,而超短期债券基金规模约达1500亿美元,并且规模仍在不断增长。根据EPFR

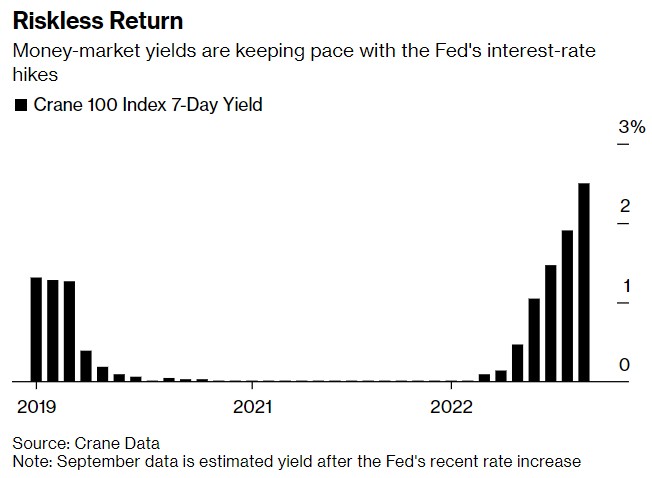

Global的数据显示,截至9月21日当周,货币市场流入资金达300亿美元,并且,绝大部分的收益超过了2%,其中一部分的收益甚至达到3%、4%或以上。

尽管当前风险资产价格处于多年来的低点,但交易员并不急于将资金投入这些资产,原因之一就是货币市场突然可观的收益。另一个原因则是,随着美联储继续推高利率以抑制通胀,市场参与者终于意识到,美联储不太可能在短期内放弃其鹰派政策倾向,因此将现金作为抵御动荡的首选资产。

对冲基金Wincrest Capital创始人Barbara Ann

Bernard表示:“我认为现在不是逞能的时候。我之所以持有这么多现金,只因我只想生存下来,挺到今年年底结束。在一段时间内,这将是一个棘手的环境。”

事实上,货币市场基金2%到4%的收益并不高,尤其是在通胀率达到8%以上的情况下。

但在一个债券处于熊市、全球股市处于2020年以来的最低水平,同时美联储已明确表示,它愿意踩下美国经济的刹车,以控制物价上涨的环境下,这几个百分点的正回报率显得尤为珍贵。

并且,考虑到仅仅一年前,Crane Data跟踪的七天应税货币基金收益率平均只有0.02%,这一收益率显得更具吸引力。

Columbia Threadneedle Investments多资产战略主管Anwiti

Bahuguna表示:“目前,大多数市场参与者都认为,现金的收益率能到4%,那为什么不在宏观环境稍微明朗前持有现金呢?现在尚不清楚美联储会坚持鹰派立场多久,在市场弄清楚之前,人们都不会想着冒险。”

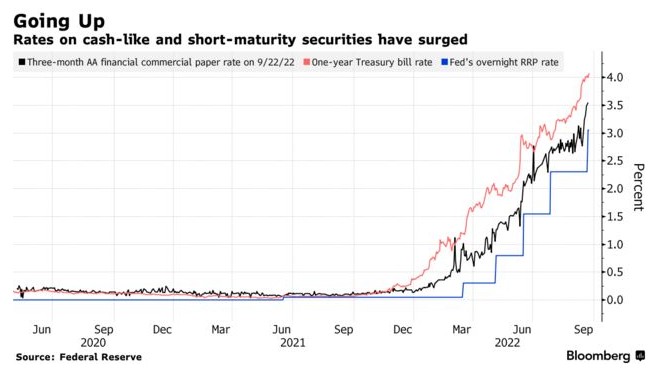

因此,目前货币基金、银行和其他机构的现金非常充裕,以至于这些机构将创纪录的资金投入到美联储的隔夜逆回购协议工具(RRP)中。在美联储上周加息75个基点后,这一短期工具的利率目前为3.05%。

不过,更深入地了解可以发现,美国商业银行还有18万亿美元的存款。事实上,美国的银行正坐拥约6.4万亿美元的过剩流动性(即相对于贷款的超额存款),远高于2008年的约2500亿美元。

虽然大部分资金来自支票和储蓄账户,其收益率远远低于货币市场基金,但这既证明了疫情期间政府出台的刺激措施规模之大,也证明了人们对投资这些基金的犹豫程度。

银行为存款支付的利率与货币市场基金提供的利率之间的差距不断扩大,也引起了美联储政策制定者的注意。他们指出,货币基金可能因此在未来吸引更多资金流入,从而进一步推高RRP工具的使用率。

Northern Trust Asset management货币基金经理Dan

LaRocco表示:“现金过多、金融系统流动性过剩以及联邦基金利率路径上的大量不确定性,这些因素综合在一起,使得现金作为一种资产类别具有吸引力。这也使得美联储的逆回购工具变成一个有吸引力的地方,可以让过剩的流动性发挥作用。”

当然,从另一方面看,所有这些资金也可能在等待时机,这意味着一旦市场情绪好转,或者资产价格跌至令人难以忽视的水平,就会有大量资金准备好引发一波购买潮。