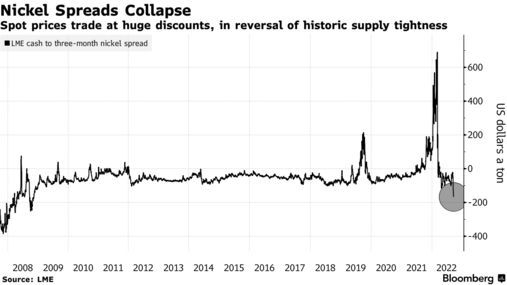

近期,美元上行和利率上升使银行为伦敦金属交易所(LME)头寸融资的成本大幅提高,尤其是对于欧洲银行。几位交易员表示,镍是LME交易活跃的价格最高的金属,美元和利率的走势令这些银行急于抛售持有成本越来越高的头寸。镍的现货合约周一相对3个月远期合约出现了2008年金融危机以来的最大贴水,达到负167美元/吨。

Marex大宗商品销售主管Alastair

Munro表示:“现实情况是,银行一直要为金属头寸进行融资,而镍是持有成本更高的金属之一。从价差的走势可以看出,这是一个关于降低风险的事件,任何积极融资的银行都会参与其中。”

与今年早些时候相比,镍的价差变化出现了很大的转变。当时短期镍合约获得了大幅溢价,表明供应紧张。在3月逼空行情期间,备受关注的现货相对3个月远期合约的价差飙升至800多美元,几乎导致全球最大的镍和不锈钢生产商青山控股集团倒闭。

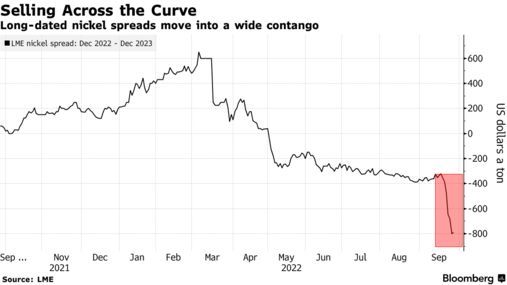

交易员表示,过去一周价差暴跌的主要驱动因素是银行的抛售,这些银行持有短期头寸以对冲长期头寸。更长期合约的价差也有类似走势,不过交易不那么活跃,主要用于对冲现货市场的长期风险敞口。

大众汽车在对冲镍价风险方面特别积极,涵盖了未来九年的部分需求,是伦敦镍合约多头头寸的最大持有者之一。今年早些时候由于镍价飙升,该公司从这些头寸和其他大宗商品头寸中获得了38亿美元的意外之财。

但此后由于市场对俄罗斯供应限制的担忧转为对需求前景恶化的担忧,镍价出现下跌。目前3个月远期合约的价格下跌0.6%,前一个交易日已下跌1.2%至每吨21950美元,而3月的价格高点为每吨55000美元。

高盛Nicholas

Snowdon等分析师认为,镍价到今年年底将下跌近30%。他们将镍的三个月远期合约的价格预测从之前的26000美元/吨下调至16000美元/吨,同时对6个月和12个月远期合约的价格预测从之前的30000美元/吨和28000美元/吨分别下调至18000美元/吨和20000美元/吨。对于2022年和2023年镍的平均价格,他们现在的预测分别为24300美元/吨和18500美元/吨。

在LME 3月暂停镍交易之前,镍价实际上在3月8日已超过每吨100000美元。

该交易所对危机的处理引发了大量批评。在3月事件之后,镍市场存在低流动性的问题。