近年来,港股创新药企市值屡创新高、融资不断,一时风头无两。但在这个明星赛道中,却也有公司默默被投资者遗忘。

同为创新药企,绿叶制药(02186)却没能蹭上资本市场的热度,其股票的市场反响一直平平。2022年以来,公司股价已从最高价3.83港元跌至2.19港元,跌幅超四成,持续创下新低。而由于2021年业绩表现不佳,瑞信、花旗等机构也纷纷下调目标价。

截至10月5日,绿叶制药总市值已不足80亿港元,而2022年上半年业绩也不太乐观。创新“成色”不足的绿叶制药,究竟何时才能走出低谷?

营收、净利双降 资产负债率居高不下

绿叶制药的产品主要聚焦于中枢神经、肿瘤、心血管等疾病领域,同时在微球、脂质体、透皮释药等先进药物递送技术领域进行创新研发,并布局了新分子实体、生物抗体、基因治疗等领域。在2012年公司完成私有化、从新加坡退市后,公司于2014年转而登陆港交所。

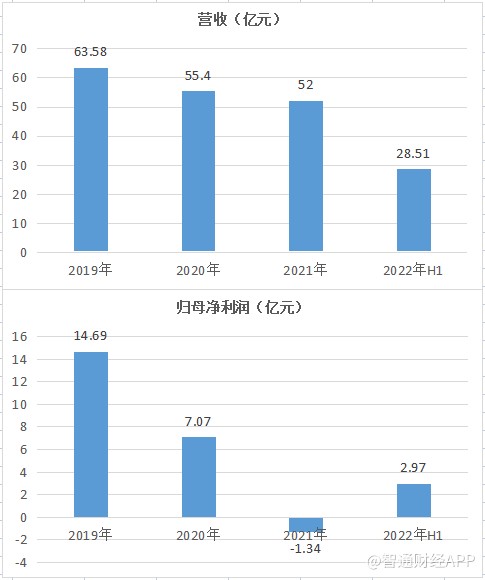

公司股价方面的平淡显然受到了近年来不太乐观的业绩的影响。据财报披露,2019-2021年,公司营收连年下滑,从2019年的63.58亿元下降至2021年的52亿元;归母净利润波动较大,于2021年止盈转亏。

据智通财经APP了解,2022年上半年,公司实现营业收入28.51亿元,同比下降3.42%,归属母公司净利润2.97亿元,同比下降23.17%,基本每股收益为0.09元。

在盈利能力指标方面,公司毛利率也呈现出下降趋势,在2019-2021年间分别为76.74%、72.03%和65.32%。2022年上半年,公司毛利率为71.71%,相比去年同期有所回升。

2022年上半年,公司销售及分销成本为8.38亿元,同比增长8.69%;行政开支为2.66亿元,同比减少5.67%。

而在财务结构方面,近年来,公司的资产负债率持续居于高位。截至2022年6月30日,公司资产负债率为58.13%,现金及现金等价物期末余额为33.73亿元。2021年年底,公司经营现金流净额为1.82亿元,投资现金流净额则为-34.36亿元,现金流明显短缺的状况,表明抗风险能力偏弱。

截至最新报告日期,公司研发团队拥有839名雇员,包括医学、制药及其他相关领域72名博士及407名硕士。公司在中国共获得超过248项专利并有超过82项专利处于申请阶段,在海外共获得超过615项专利并有超过126项专利处于申请阶段。2022年研发投入并未披露。

医保控费与集采的双重打击,让不少医药公司业绩都遭遇“阵痛”:各项挑战将使得行业整体增速放缓、药企话语权下降,销售费用则大增。越来越严峻的市场环境,将对药企的新品研发能力、创新转型的速度都提出更多考验。

核心品种利润承压,何以为继?

据智通财经APP了解,目前绿叶制药及其子公司通过四大分部运营:肿瘤药物分部、心血管系统药物分部、消化与代谢药物分部和其他分部。公司已上市产品组合超过30种产品,覆盖全球80个以上国家及地区,主要产品包括用于癌症的化学治疗的紫杉醇类制剂,用于实体肿瘤的放射治疗的注射用化合物,用于治疗二型糖尿病的阿卡波糖胶囊以及用于治疗老年痴呆症的利斯的明透皮贴剂等。

从细分业务来看,2022年上半年,肿瘤药物收入10.25亿元,增加10.6%,营收占比约为三分之一;心血管药物收入7.87亿元,减少1.7%;消化与代谢用药收入3.23亿元,减少29.6%;中枢神经系统药品收入6.52亿元,减少6.1%。

多品类药物收入下滑,似乎正预示着公司急需一批新产品来挽救整体疲软的业绩。目前,公司的主要产品如力扑素、希美纳和麦通纳均已上市超过10年,随着集采等医疗改革提速,这些核心产品未来能为公司贡献的利润将越来越小。

力扑素是截至2022年6月30日首款及唯一获准于全球销售的紫杉醇类脂质体产品,也是为公司贡献营收的主力。2020年10月,力扑素进入新版国家医保目录乙类范围,据国家医保局数据显示,谈判成功的119种药品平均降价达到50.64%。受降价影响,力扑素的销售额有着明显下降。

公司的另一主要产品贝希是用于降低二型糖尿病患者血糖水平的药物,且为2022年上半年中国第二常用国产口服糖尿病药品。该产品也被纳入国家第二批带量采购,降价幅度约为60%。

在2020-2021年举行的第三轮、第四轮全国药品集中采购中,公司共有6个仿制药品种以约60%的降幅中标。这无疑将进一步压缩公司利润空间。

而在新产品方面,公司进展似乎不尽如人意——早在2008年就开始立项的瑞欣妥,终于2021年1月获得国家药监局批准上市,并已被纳入国家医保名录。该药用于治疗精神分裂症,截至最新披露日,该产品是在中国唯一销售的注射用利培酮微球。

另一新产品贝伐珠单抗注射液(博优诺)则于2021年5月获批上市,是国内第三个安维汀类似药,用于治疗晚期、转移性或复发性非小细胞肺癌和转移性结直肠癌。贝伐珠单抗是胶质母细胞瘤治疗中最重要的治疗药物之一。

瑞欣妥和博优诺主打国产化替代,不过,两类产品在各自领域内都面临很大竞争压力:丽珠集团(000513.SZ)、齐鲁制药等多家企业均拥有在研微球项目,而随着安维汀专利期的到期,贝伐珠单抗也已成为药企的热门仿制产品,仅国内已至少有20多家企业布局贝伐珠单抗生物类似药。

利培酮是新一代的抗精神病用药,但其在中国的市场规模并不大。据中商产业研究院数据,利培酮近三年在中国抗精神病用药中约占13%-15%左右的市场份额,在我国精神障碍用药中约占7%左右的市场份额。预计2022年,中国利培酮销售额将增长至16.1亿元。

并购“买买买”之路能否撑起业绩?

纵观这些年绿叶制药的海外并购,可以说是让人眼花缭乱。

据智通财经APP了解,2015年,仅成立两年的绿叶医疗就以44亿元的天价收购了澳大利亚第三大私立医疗集团HealtheCareAustralia(Healthe

Care),同年又并购了新加坡基因检测公司Vela Diagnostics、成为新加坡体检和诊断服务品牌Asia

Medic的第一大股东;2019年年底,公司再度豪掷14亿元并购山东博安。

与此同时,公司的大多数核心药品也是通过并购所引进:核心产品力朴素、血脂康、贝希、卡巴拉汀、思瑞康及思瑞康缓释片等均是通过并购获得,如此依赖并购的发展方式不仅将加剧资金流压力,也不由得令人对公司自身的研发能力存疑。

尽管并购能在短期内带来公司市值和业绩的提升,但也存在并购不成功、并购对象被高估等方面的风险,且并购后的资源整合、管理难度较高。而在目前市场对医药板块情绪悲观、融资额缩水的环境下,绿叶制药亦将面临更多考验。

整体来看,核心产品利润已承压,而大多数新品的商业化变现尚需时间。公司常年依赖并购的发展方式也使得这个“创新药企”的名头含金量存疑。对于绿叶制药来说,欲获得投资者青睐,或许还需在核心竞争力上多下功夫。