投资要点

1、2022Q2,美股标普500指数盈利同比增速快速下滑,全年盈利预期显著下调

(注:美股财报披露由上市公司自行决定,季报的长度、起止时间都不相同,为方便分析,我们把7月至8月30日发布的最新财报统称为二季报)

1)

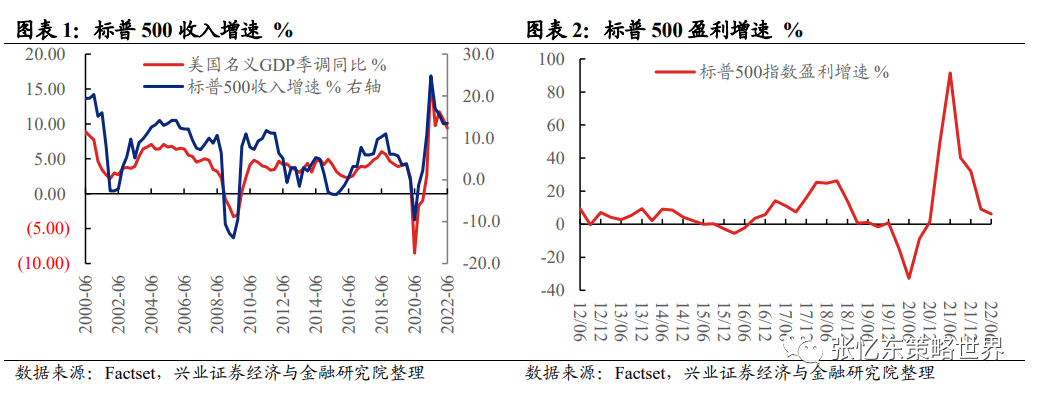

标普500指数EPS同比增速连续两个季度下滑。2021Q4、2022Q1、2022Q2的同比增速分别为32.1%、9.1%、6.2%。

——得益于高通胀,2022Q2标普500指数收入同比增速为13.5%,较2022Q1几乎持平,仍处于2009年以来的高位水平,仅次于2021Q2-Q4。

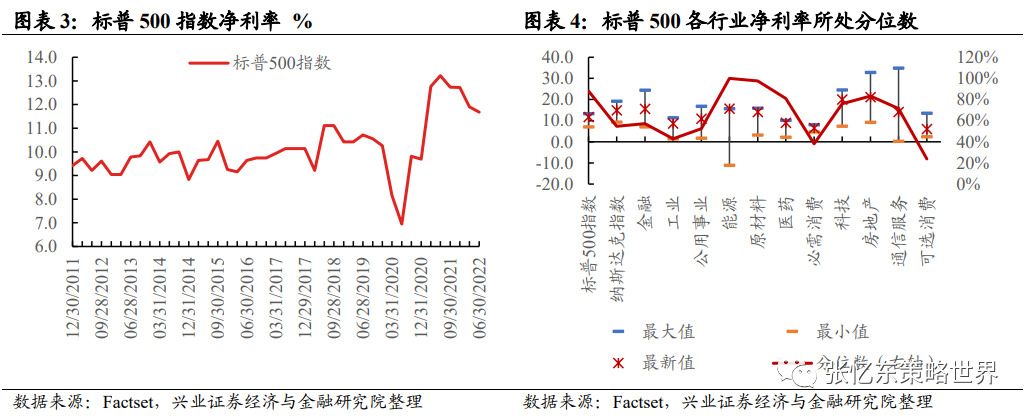

——净利率为11.7%,较去年同期下降1.5个百分点,仍处于2011年Q4以来的88%分位数。

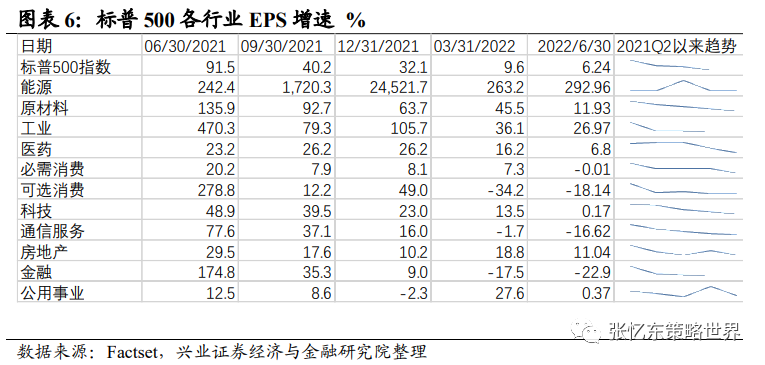

2) 虽然整体业绩增速依然强劲,但是行业分化非常大,剔除能源之后的成分股整体业绩增速已经为负。

——从对标普500盈利同比增速贡献的角度来看,能源对盈利同比增速的贡献高达162%,这意味着剔除能源之后的成分股整体业绩增速已经为负。信息技术对盈利增长的贡献大幅下滑,2022Q1贡献31%下降至2022Q2仅贡献1%。拖累最大的行业是金融(-70%)、通信服务(-28%)、可选消费(-23%)。

——从分行业盈利增速来看,周期类业绩表现亮眼,通信服务、金融表现糟糕。能源EPS同比增长293%,遥遥领先于其他行业;其次是工业、原材料、房地产EPS分别同比增长27%、11.9%、11%。医药、公用事业、科技、必须消费分别同比增长6.8%、0.4%、0.2%、0%。通信服务、可选消费、金融EPS分别同比下降16.6%、18.1%、26.4%。相比2022Q1,能源同比增速高位继续提升,可选消费同比降幅收窄,其他行业同比增速均下滑。

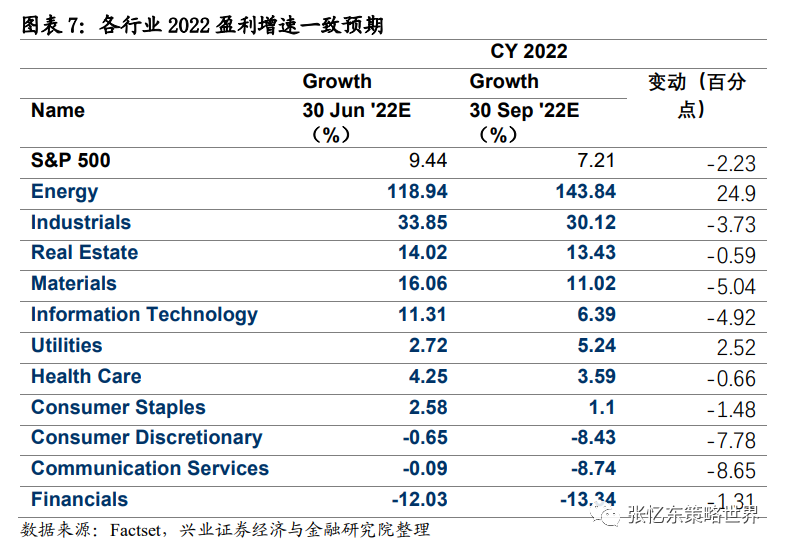

3)根据factset提供的一致预期,2022年全年EPS预期出现明显下调,2022全年EPS增速预期从6月30日9.44%,下调至9月30日7.21%。截止9月30日,标普500指数Q3、Q4业绩增速预期分别为2.56%、4.03%。从行业看,相比6月30日,仅能源、公用事业盈利预测上调,降幅较大的是通信服务、可选消费、原材料、信息技术。

2、2022Q2,细分行业盈利增长的主要推动力是能源价格,以及服务业的复苏

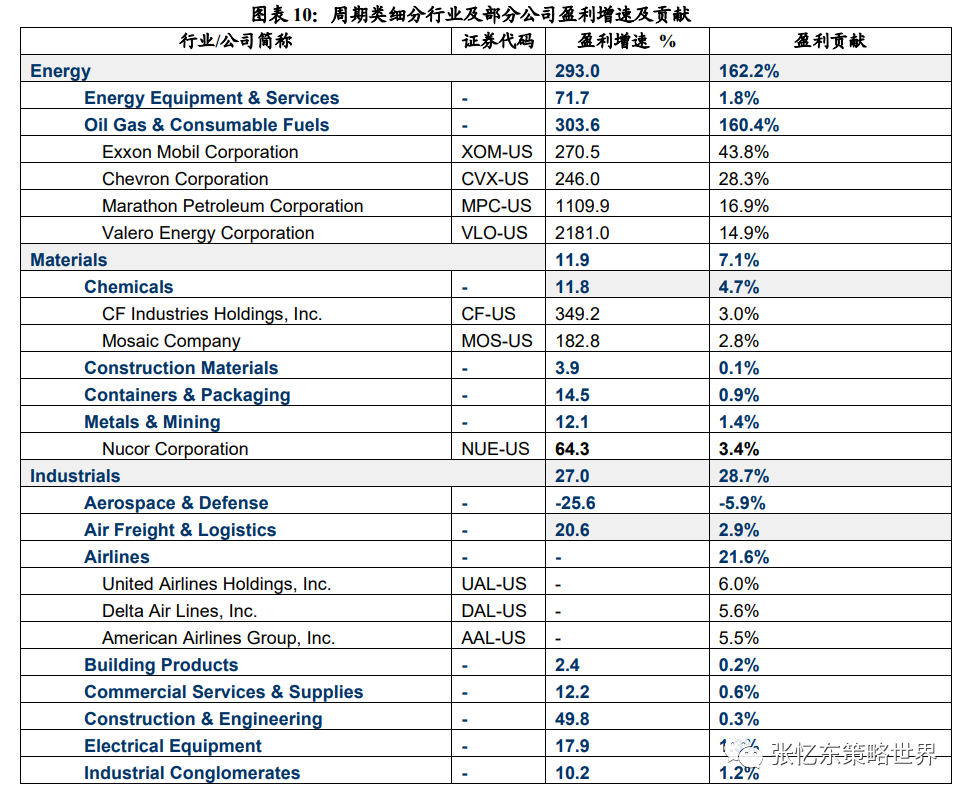

2.1、周期类行业:2022Q2,上游能源、原材料盈利增速领先

能源:受益高油价业绩表现继续亮眼。

原材料:化工、金属及采矿业对盈利增速的贡献最大。CF实业和美盛两家化肥公司是化工行业盈利增长的主要拉动力。

工业:推动盈利增长的板块主要是航空公司减亏。

2.2、消费类行业:收入增速维持高位,盈利增速下滑,部分公司显韧性

医疗保健:新冠疫苗需求增速回落,但新冠口服药支撑医疗保健行业业绩。

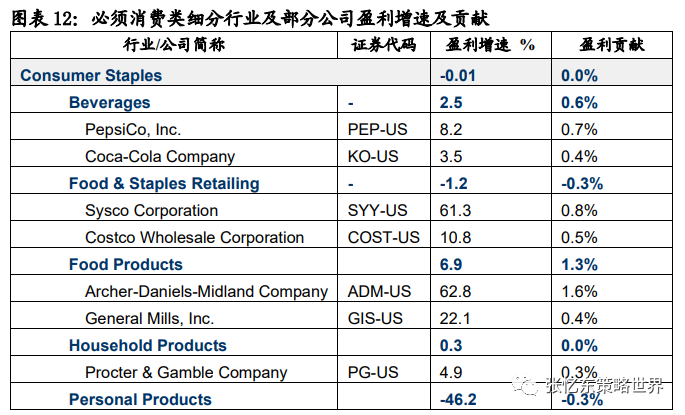

必需消费:通胀支撑收入增速维持高位,盈利能力有所下滑。但是,以百事可乐、开市客、通用磨坊、阿彻丹尼尔斯米德兰等为代表的公司通过提价等方式对抗通胀,盈利具有较强韧性。

可选消费:汽车增速较快,酒店餐饮及休闲盈利转正,互联网零售、多元零售、专业零售以及纺织服装拖累。各零售业态虽然盈利下降,但是内部也有分化,比如亚马逊提价加裁员之下,亏损幅度缩窄;塔吉特在通胀的压力下盈利下行,美元树却受益消费者转向更廉价的商品。

2.3、TMT:盈利增速显著回落

信息技术:2022Q2,信息技术盈利同比增速为0.2%,较Q1同比13%的增速大幅下降。宏观环境、汇率及供应链等因素影响了信息技术行业的盈利增长。1)半导体盈利增速从Q1同比增长25.99%下降到Q2的2.2%;2)技术硬件从Q1的4.99%下降到Q2的-11.1%。3)电子设备仪器及元件在航空需求有所恢复、电动汽车领域需求保持强劲的推动下,盈利维持了不错的增速(14.8%);4)软件行业从Q1的10.21%下降到0.5%。5)信息服务同比仍能维持13%的增速,主要受到信用卡消费强劲的推动visa和万事达盈利增速较快。

通信服务:盈利同比下降16.6%。其中以Meta、谷歌为代表公司的互动媒体与服务行业盈利同比下降21.8%,是主要拖累。

2.4、大金融:房地产REITs业绩表现优异;金融业表现惨淡

房地产:标普500房地产行业以REITs为主,随着疫情防控放开出租率提高且高通胀之下,盈利维持较高增长,2022Q2盈利同比增速仍有10%。

金融:二季度金融盈利增速继续下降,面对宏观经济衰退,金融企业提高了损失拨备金;资本市场波动加大,投行业务大幅下滑,且冲击投资收益。叠加高基数因素影响,二季度金融行业收入同比增速为1.9%,盈利同比下降22.9%。

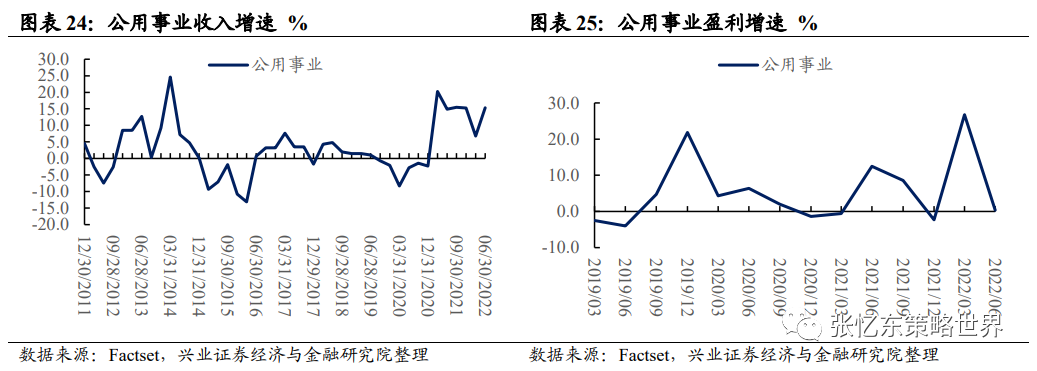

2.5、公用事业:保持稳健

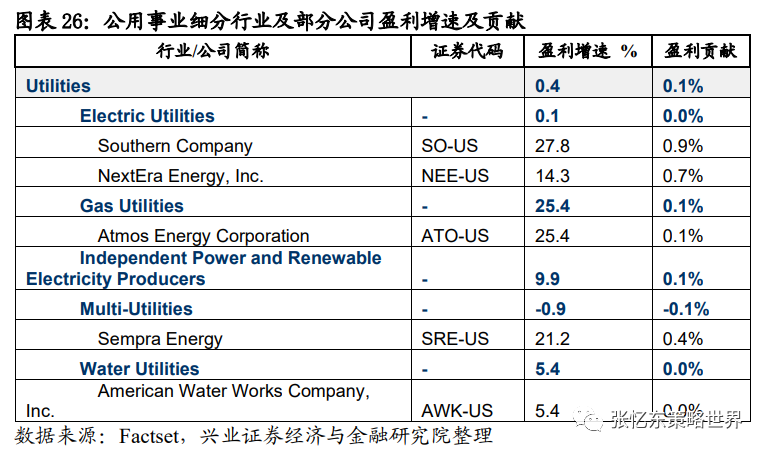

公用事业:2022Q2公用事业收入同比增速为15.3%,处于2011年以来的93%分位数水平,盈利增速0.4%。从细分行业看,天然气公用事业是盈利增长最快的。

风险提示:中、美经济增速下行;美国持续高通胀,美国货币政策提前超预期收紧;大国博弈风险;新冠疫情变异超预期

报告正文

1、2022Q2,2022Q2,美股标普500指数盈利同比增速快速下滑,全年盈利预期显著下调

美股财报披露由上市公司自行决定,季报的长度、起止时间都不相同,为方便分析,我们把7月至8月30日发布的最新财报统称为二季报。

标普500指数EPS同比增速连续两个季度下滑,2021Q4、2022Q1、2022Q2的同比增速分别为32.1%、9.1%、6.2%。得益于高通胀,2022Q2标普500指数收入同比增速为13.5%,较2022Q1几乎持平,仍处于2009年以来的高位水平,仅次于2021Q2-Q4。净利率为11.7%,较去年同期下降1.5个百分点,仍处于2011年Q4以来的88%分位数。

从对标普500盈利同比增速贡献的角度来看,能源对盈利同比增速的贡献高达162%,这意味着剔除能源之后的成分股整体业绩增速已经为负。信息技术对盈利增长的贡献大幅下滑,2022Q1贡献31%下降至2022Q2仅贡献1%。拖累最大的行业是金融(-70%)、通信服务(-28%)、可选消费(-23%)。

行业上,周期类业绩表现亮眼,通信服务、金融表现糟糕。能源EPS同比增长293%,遥遥领先于其他行业;其次是工业、原材料、房地产EPS分别同比增长27%、11.9%、11%。医药、公用事业、科技、必须消费分别同比增长6.8%、0.4%、0.2%、-0.01%。通信服务、可选消费、金融EPS分别同比下降16.6%、18.1%、26.4%。相比2022Q1,能源同比增速高位继续提升,可选消费同比降幅收窄,其他行业同比增速均下滑。

根据factset提供的一致预期,2022年全年EPS预期出现明显下调,2022全年EPS增速预期从6月30日9.44%,下调至9月30日7.21%。截止9月30日,标普500指数Q3、Q4业绩增速预期分别为2.56%、4.03%。从行业看,相比6月30日,仅能源、公用事业盈利预测上调,降幅较大的是通信服务、可选消费、原材料、信息技术。

2、2022Q2,细分行业盈利增长的主要推动力是能源价格,以及服务业的复苏

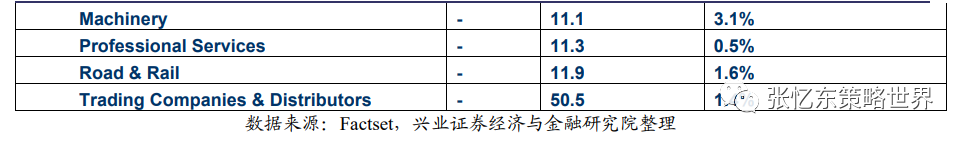

2.1、周期类行业:2022Q2,上游能源、原材料盈利增速领先

能源受益高油价业绩表现继续亮眼,2022Q2能源行业盈利同比增长293%。

原材料盈利同比增长11.9%,较一季度42.2%的同比增速下继续行,但相较其他行业仍较为出色,其中化工、金属及采矿业对盈利增速的贡献最大。CF实业和美盛两家化肥公司是化工行业盈利增长的主要拉动力。

工业2022Q2盈利同比增长27%,增速较Q1有所回落。推动盈利增长的板块主要是航空公司减亏。

2.2、消费行业:收入增速维持高位,盈利增速下滑,部分公司显韧性

医疗保健:新冠疫苗需求增速回落,但新冠口服药支撑医疗保健行业业绩表现。2022Q2收入同比增加9.8%,较一季度回落4.6个百分点,收入增速回落至2011年以来的57%分位数水平;盈利同比增长6.8%,较一季度16.1%的增速显著回落。盈利增长主要由辉瑞拉动,新冠口服药推动辉瑞盈利同比增长91.1%。

必需消费:通胀支撑收入增速维持高位,盈利能力有所下滑,部分公司体现出较强的抗通胀能力。2022Q2,必需消费收入同比增长7.1%,较2022Q1下滑,但仍为2011年以来的较高水平;盈利同比增速降至-0.01%。但是,以百事可乐、开市客、通用磨坊、阿彻丹尼尔斯米德兰等为代表的公司通过提价等方式对抗通胀,盈利具有较强韧性。

可选消费:汽车增速较快,酒店餐饮及休闲继续修复,互联网零售、多元零售、专业零售以及纺织服装拖累。随着疫情防控逐步开放服务业消费修复,酒店餐饮及休闲盈利转正。各零售业态虽然盈利下降,但是内部也有分化,比如亚马逊提价加裁员之下,亏损幅度缩窄;塔吉特在通胀的压力下盈利下行,美元树却受益消费者转向更廉价的商品。

2.3、TMT:盈利增速显著回落

2022Q2,信息技术收入同比增速为6.6%,较2022Q111.7%的增速大幅下滑,处于2011年以来的55%分位数水平,盈利同比增速为0.2%,较Q1同比13%的增速大幅下降。

宏观环境、汇率及供应链等因素影响了信息技术行业的盈利增长。其中,半导体从Q1同比增长25.99%下降到Q2的2.2%;技术硬件从Q1的4.99%下降到Q2的-11.1%。而行业来看:电子设备仪器及元件在航空需求有所恢复、电动汽车领域需求保持强劲的推动下,盈利维持了不错的增速(14.8%);软件行业从Q1的10.21%下降到0.5%。信息服务同比仍能维持13%的增速,主要受到信用卡消费强劲的推动visa和万事达盈利增速较快。

通信服务盈利显著下滑:2022Q2,通信服务收入同比增速为4.1%,增速环比下滑3.7个百分点,处于2011年以来的5%分位数水平;盈利同比下降16.6%;其中以Meta、谷歌为代表公司的互动媒体与服务行业盈利同比下降21.8%,是主要拖累。

2.4、大金融:房地产REITs业绩表现优异;金融业表现惨淡

房地产:标普500房地产行业以REITs为主,随着疫情防控放开出租率提高且高通胀之下,盈利维持较高增长,2022Q2盈利同比增速仍有10%。

金融:二季度金融盈利增速继续下降,面对宏观经济衰退,金融企业提高了损失拨备金;资本市场波动加大,投行业务大幅下滑,且冲击投资收益等。叠加高基数因素影响,二季度金融行业收入同比增速为1.9%,盈利同比下降22.9%。

2.5、公用事业:保持稳健

2022Q2公用事业收入同比增速为15.3%,处于2011年以来的93%分位数水平。盈利增速0.4%。从细分行业看,天然气公用事业是盈利增长最快的。

3、风险提示

中、美经济增速下行;美国持续高通胀,美国货币政策提前超预期收紧;大国博弈风险;新冠疫情变异超预期。

本文编选自微信公众号“张忆东策略世界”,作者:张忆东;智通财经编辑:陈筱亦。