近来,英国国债市场动荡不已,尽管此前在英国央行的紧急干预下有所平稳,但该央行行长贝利周二仍直言不讳地警告称,在央行结束债券购买计划之前,基金经理必须削减易受影响的头寸,这让本已脆弱的全球债券市场愈发胆战心惊。

英国央行严格的紧急购债计划截止日期让全世界的投资者都注意到,一些管理1.8万亿英镑(2万亿美元)固定收益计划的养老基金可能会再次摧毁英国国债市场。令投资者担忧的是,随着这些基金撤出头寸,这将掀起一波从美债到公司债等证券的被动抛售浪潮。

“英国国债对全球债券收益率产生了巨大影响,而在本周余下时间内,所有人都将关注英国市场,尤其是在14日临时购债计划结束后,”Jameson Coote

Bonds资深投资组合经理James Wilson表示,“如果英国央行完全退出,这对英国国债持有者和英镑都将是可怕的。”

在贝利于华盛顿国际金融协会年会上发表上述讲话后,美国国债周二出现下跌。但在周三,英国《金融时报》报道称,英国央行已告知银行业,如果市场条件需要,该央行准备将其紧急购债计划延长至周五之后。消息公布后,美债应声回涨。

全球央行成市场“恶棍”

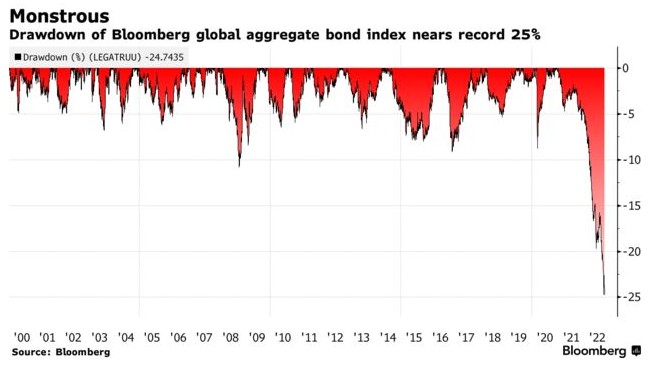

今年以来,由于抗击通胀列成为了优先事项,各大央行在市场问题上已从守护者转变为“恶棍”,并推动债市进入至少三十年来的首次全球熊市。

荷兰合作银行全球策略师Michael

Every在一份报告中就贝利的言论写道:“全球传递的信息可能是,在央行的短暂支持下,随着利率上升并维持在高位,市场必须撤出无论如何都会失败的交易。也许英国央行正在发出一个统一的信息:即游戏规则已经改变,这是沃尔克式时刻。”

摩根大通驻悉尼澳大利亚部门宏观利率和外汇销售执行董事Laura

Fitzsimmons表示,全球金融风暴正在引发对危机蔓延的担忧,尤其是对流动性较差的市场。例如,澳大利亚2770亿澳元(约合1740亿美元)的证券化债务资产市场已经受到了影响。

Kapstream Capital投资组合经理Pauline

Chrystal表示:“英国央行的做法增加了市场波动,而我们其实并不需要该央行的帮助。”

Chrystal表示,由于英国养老基金被迫出售部分资产以满足追加保证金要求,许多投资者向交易商询问可能出售所持资产的情况,资产支持证券和抵押贷款支持证券的价差在最近几周有所扩大。

据交易员称,周三,亚洲高评级美元债券的收益率溢价至少扩大了两个基点。而彭博的一项指数显示,周二,此类债券在不同货币间的全球信用利差仅比今年迄今的高点低了一个基点。