2022年,在全球资本市场IPO步伐放缓背景下,第三季度港股IPO却在逆势提速。

根据毕马威中国最新发布的报告显示,2022年前三季度全球IPO市场上市宗数及募资总额分别下跌42%及60%。港股市场中,前三季度募资总额虽然同比下滑76%,却在第三季度逆势回升,实现27宗IPO项目上市,共筹得513亿港元(约467亿元),是2022年前两个季度募资总额的近三倍。

时间步入第四季度,想要乘坐IPO末班车登陆港股的公司开始抓紧时间。日前,怡俊集团(Easy Smart Group Holdings

Limited)向港交所主板递交上市申请,Grande Capital Limited为其独家保荐人。

值得关注的是,怡俊集团曾于2021年10月29日递表港交所。时隔一年,该公司再度向主板发起冲击,而这次又将有着怎样的新变化呢?

来自香港的消防工程分包商

智通财经APP了解到,怡俊集团是香港一间专门从事被动消防工程的分包商,公司透过其主要营运附属公司(即怡俊工程及怡俊维修)提供被动消防工程。被动消防工程一般涉及为楼宇设计、挑选、采购及安装合适的材料及构件,以减缓或遏制火势、热力或烟雾的蔓延及影响,而不需进行侦测或于侦测后才激活。被动防火材料及构件包括防火板、防火漆及防火灰浆等。

从财务数据来看,于2020-2022财年(截至6月30日止),公司的收益分别约为1.5亿港元、1.86亿港元及2.4亿港元。期内,纯利分别约为2754.1万港元、4051.3万港元及2883.6万港元,却呈现增收不增利的波动趋势。

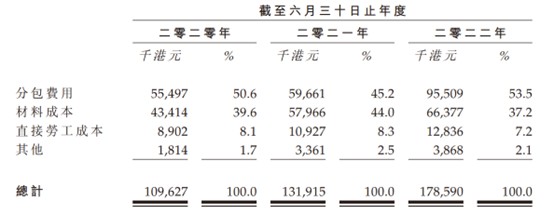

从盈利空间上来看,香港工程的承包商一直面对成本上涨的问题。尽管怡俊的收益与年俱增,但和收益的增速相应的服务成本也由2020财年的1.09亿港元增长至2022财年的约1.79亿港元。在这些成本中,包括在2022财年增速超过60%的分包费用以及逐年递增的材料成本。同时,公司的直接劳工成本亦有相应的上涨,由2020财年的890.2万港元增长至2022财年约1283.6万港元。

从收入结构上来看,怡俊集团的收入来源也相对较为简单,主要来自于被动消防工程及被动消防信息服务。近三个财年内,几乎所有的收益来自该公司作为项目分包商提供的被动消防工程。

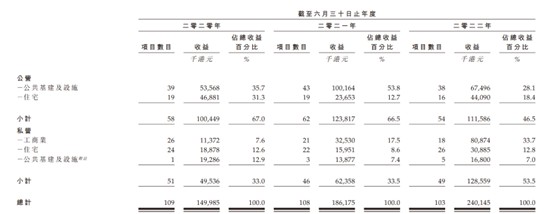

怡俊集团作为分包商,主要在香港承接公私营项目,并为各类物业项目(包括公共基建及设施、商业大厦、工业大厦及住宅大厦)提供服务。目前来看,公司的直接客户主要是委聘其为其被动消防服务供货商的项目总承建商及二判。就公营项目而言,项目一般由香港政府部门、法定机构或半政府实体启动。就私营项目而言,最终项目拥有人为物业发展商或其他私人业主。从占比上来看,公司承接公营项目一直稳定在总收入的60%以上,但在2022财年内却锐减至46.5%。

2010-2022财年内,公司分别拥有109、108及103个项目,并参与多个知名项目,各项目的合约金额均超过1000万港元,包括位于西九龙的高速铁路、位于九龙的购物艺术馆、位于启德的邮轮码头、位于启德的体育园及位于香港机场的商场等项目。

行业竞争激烈,客户相对集中

据行业报告,被动消防工程行业的市场规模预期于2025年将达约12.5亿港元,2021年至2025年的复合年增长率约为6.5%。该行业的主要市场驱动因素之一是香港政府建议推出公共基建项目并加快城市发展。

行业报告中亦提及,香港被动消防工程行业相对集中且竞争高度激烈,约有500名市场参与者从事被动消防工程,但专门从事有关工程的市场参与者不足100名。在此其中,怡俊集团在2022财年按收益计,在香港被动消防工程行业排名第一,市场份额约为25.5%,在市场中还是相对较有竞争力。

从行业层面来看,2015-2020年,香港建筑物防护工程的市场规模(以总价值计)由约30亿港元增加至36亿港元,复合年增长率约为3.7%。增长主要受土地及物业供应增加以及强制验楼计划推出带动对建筑物防护工程的意识增加。建筑工程项目不断实施预期将刺激对建筑物防护工程的需求,市场规模预期于2025年将达约44亿港元,于2021年至2025年的复合年增长率约为4.4%。

难以否认的是,怡俊集团的业绩表现取决于被动消防工程行业的发展,而政府利好政策告终,公共投资计划缩减或终止、或香港经济下滑等重大不利变动均可能对整个行业和业内参与者造成一定影响。

在另一方面,怡俊集团与主要客户之间关系紧密,其客户多为香港物业发展及建造行业的大型市场参与者,其中向五大客户中半数提供的服务年期超过12年,而在截至2022年6月30日止的财年,怡俊集团的前五大客户占其总收益的比重达到60.3%,最大客户占其总收益的22.1%,客户集中度相对较高。

正由于公司的大部分收益来自于主要客户批出的项目,因此来自于这部分客群的项目数目及与客户之间的关系维护成为了公司的业绩的主要影响因素。

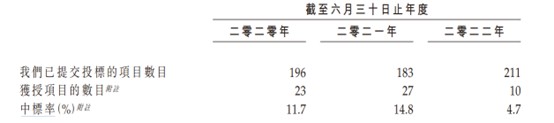

此外,由于公司承接的项目通过招标或报价以项目对项目的形式授予,这意味着,怡俊集团并不能保证现有的项目数量,通常需经过竞争激烈的投标或报价程序取得新项目。从公司所公布的中标率来看,前个财年基本能够维持在10%以上,而2022财年内锐减至4.7%,且获授项目的数目下降至10个,无疑开始令市场为其展业情况有所担忧。

对此,怡俊集团解释称,中标率较低主要由于公司可用财务资源及人手的限制导致其所提交标书的竞争力与过往年度相比整体较低,从而令获批较少项目,所提交标书的竞争力较低。

倘若招投标和报价无法取得新项目,将会对公司的财务表现产生不利影响。而怀揣着这份成长性存疑的财报冲刺港股IPO,即便能够成功上市,想要获得市场青睐,公司恐怕还有很长的路要走。