过去数年,人口老化加速导致的慢性病患者增加,以及人均可支配收入的提高均促使中国的护理服务需求强劲增长。作为护理服务市场的主要领域,中国的医疗服务市场呈上升趋势,由2016年的3.3万亿元(人民币,下同)增加至2022年的4.9万亿元,复合年增长率为10.1%。

在此过程中,民营医院市场规模不断扩大。弗若斯特沙利文报告显示,2016年至2022年,民营医院的市场规模由2514亿元预期增长至6140亿元,期间复合年增长率达到17.4%,超过公立医院同期8.4%的复合年增长速度。

抓住民营医疗市场壮大的契机,运营中国首家获得JCI认证医院的祈福医疗集团有限公司(下称“祈福医疗”),开始走向资本市场。据港交所披露,祈福医疗近期向港交所主板提交上市申请,中泰国际为独家保荐人。

营收逾9成来自祈福医院

据智通财经APP了解,祈福医疗是祈福集团旗下医疗业务板块的核心资产。祈福集团由港商彭磷基于上世纪80年代创办,是一家集医疗、教育、酒店、旅游、资讯、科技、房地产、生活服务等于一体的多元化集团。

1991年,祈福集团在广州番禺区建立有20万常住人口的祈福新邨,祈福新邨也被誉为“中国第一邨”。以祈福新邨为基础,祈福集团的商业版图逐步向医疗、教育等行业扩张,为邨民提供一站式生活服务。

因为如此,祈福医疗的业务有了立足祈福新邨,辐射大湾区乃至华中、华南地区的基础。不过据智通财经APP观察,祈福医疗若成功上市,仍需解决业绩成长性的问题。

招股书显示,祈福医疗为中国的综合医疗及康养服务供应商及公司于医疗保健行业拥有逾20年的往绩纪录。公司主要从事于中国广东省经营广东祈福医院及若干配套康养设施,包括:一间月子中心;一间护老服务中心;一间口腔门诊部;及五间零售药房。

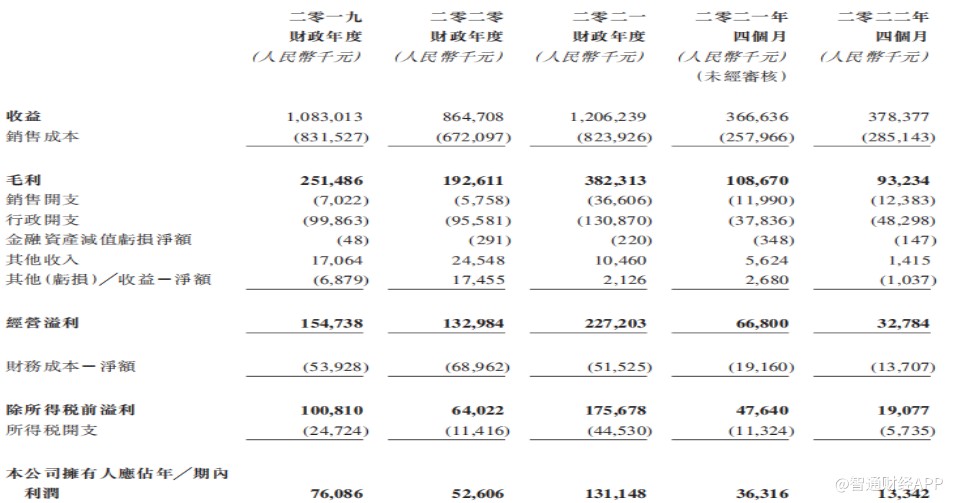

2019年至2021年,祈福医疗的收入分别为10.83亿元、8.65亿元和12.06亿元,期间净利润分别为0.76亿元、0.53亿元和1.31亿元。

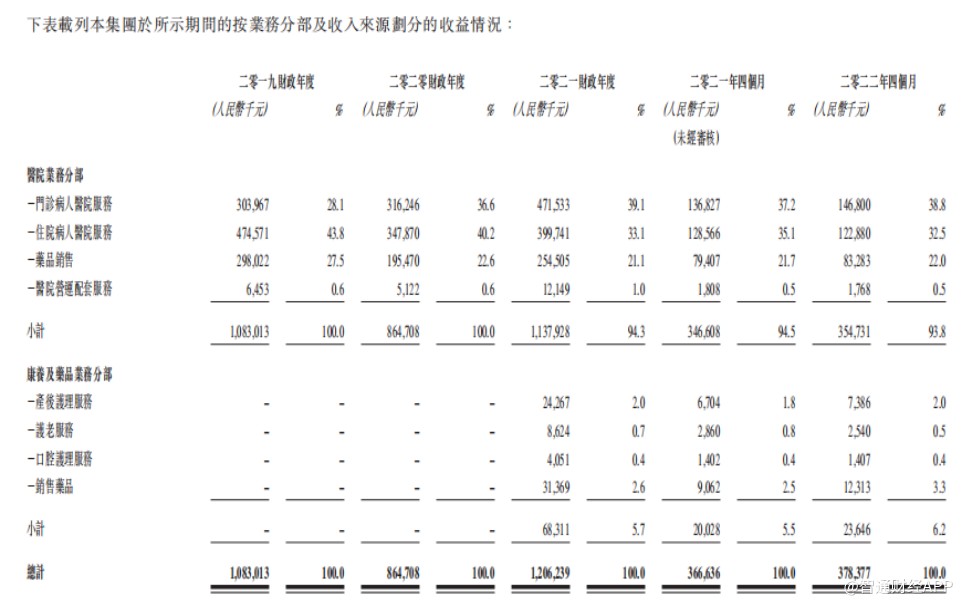

据招股书,祈福医疗2020年业绩下滑主要是受到疫情影响。2021年业绩得到修复,原因除了疫情好转之外,公司还在2021年增加了康养及药品业务收入。

公司的康养及药品业务主要包括:产后护理服务、护老服务、口腔护理服务和销售药品。该业务由公司收购公司控股股东之一孟丽红(彭磷基配偶)旗下业务而来。

需要注意的是,康养及药品业务虽能增厚祈福医疗业绩,但要其转化为公司业绩增长引擎却并非易事。一方面,截至2022年前四个月,康养及药品业务收入占比仅为6.2%,超九成收入依赖医院分部;另一方面,公司的康养及药品业务的服务半径尚且偏小。

以产后护理服务和护老服务业务为例,两项业务的模式均为公司提供上门服务,通常由公司派遣专业人员前往客户住宅(通常位于祈福月子中心附近或祈福新邨内)的方式提供。

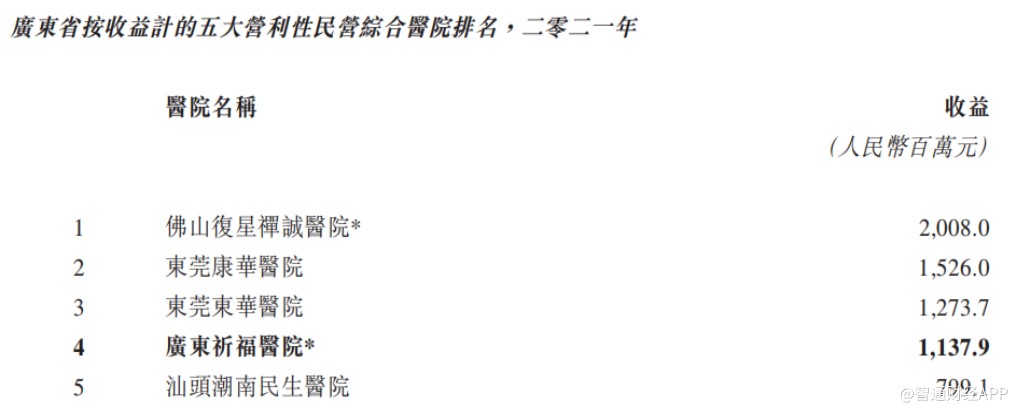

相反的,祈福医疗旗下祈福医院服务能力明显更强。招股书显示,祈福医院为广州番禺营利性民营中西医医院。2003年,祈福医院获国际联合委员会(JCI)认证,国际联合委员会为全球公认的优质及安全医疗保健服务的最高基准之一。根据弗若斯特沙利文报告,祈福医院为中国首间及亚洲第二间获得JCI认证的医院。按2021年收益计,祈福医院是中国第四大的JCI认证民营医院。此外,祈福医院分别于2008年和2021年获评为三级甲等中医院和三级甲等西医医院。

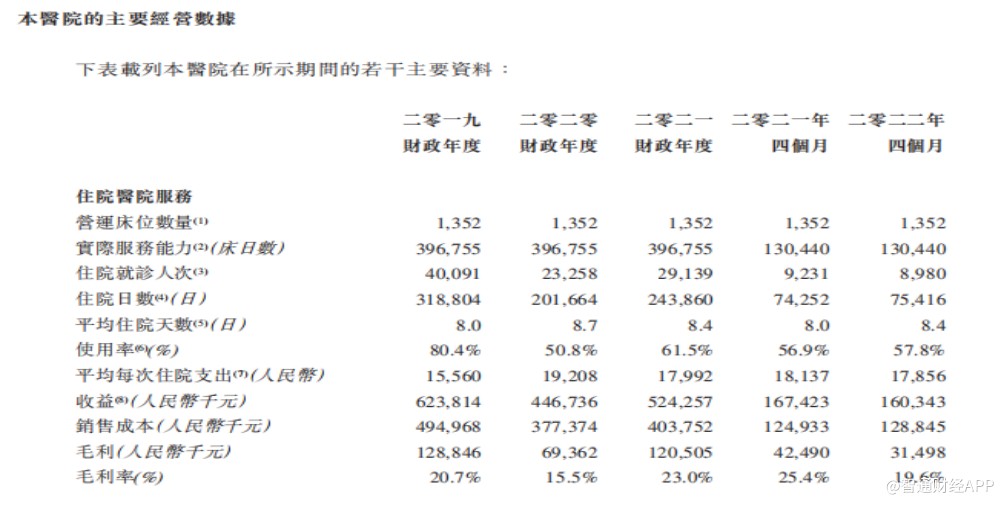

祈福医疗在招股书中表示,于2022年4月30日,祈福医院提供范围广泛的普通医疗保健服务,涵盖42个科室,医院有2,100个注册床位及1,352个营运床位。祈福医院提供的医疗服务,可服务华中及华南较广泛的地区。

负债高企仍欲扩张

据智通财经APP观察,祈福医院虽然规模庞大又有JCI认证和三甲医院金子招牌傍身,但仍然面临“成长的烦恼”。

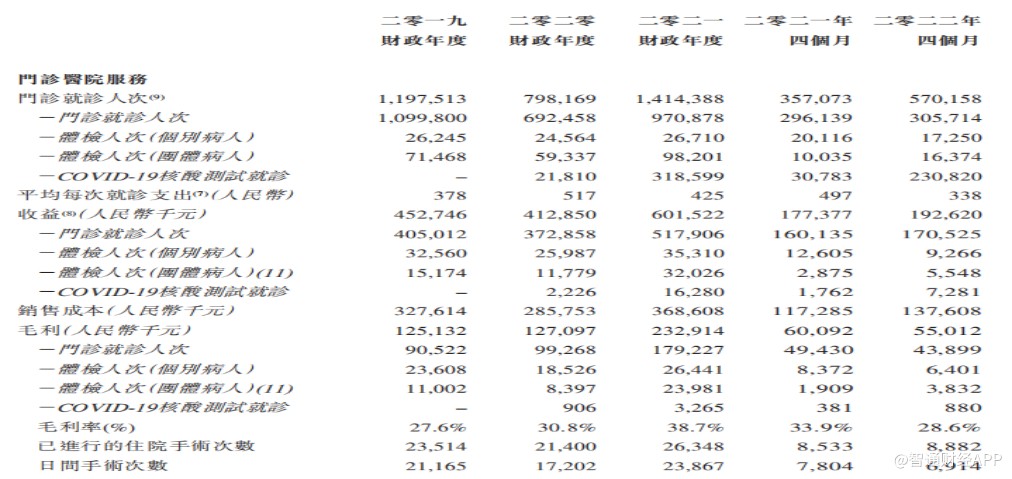

首先在业务层面,受到疫情等因素影响,祈福医疗的住院医院服务业务中,住院就诊人次由2019年的超过4万人次下滑至2021年的2.91万人次。病床使用率由2019年的80.4%下滑至60%左右的水平。

门诊医院服务业务中,门诊就诊人次由2019年的109.98万人次下降至2021年的97.09万人次。

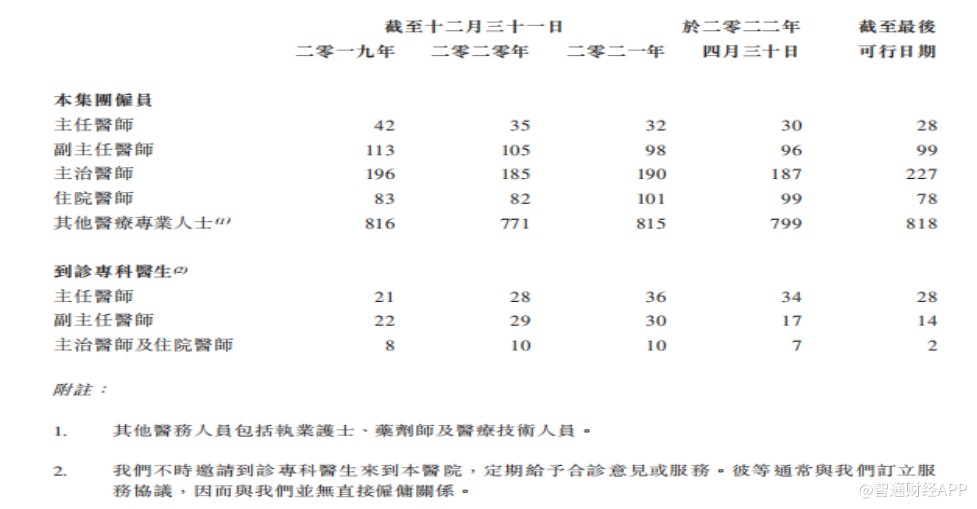

随着部分病人数量下降,祈福医院也面临医生流失的状况。其中,主任医师数量由于2019年的42人下降至最后可行日期的28人;副主任医师由于113人下降至99人。

在此背景下,祈福医疗仍然有业务扩张计划,公司在招股书中称,未来扩张业务的计划,包括:通过投资其二期大楼,以扩大医院营运;通过在广东省增建配套医疗保健服务设施;及透过有选择并购合适的医院,扩大医院网络。

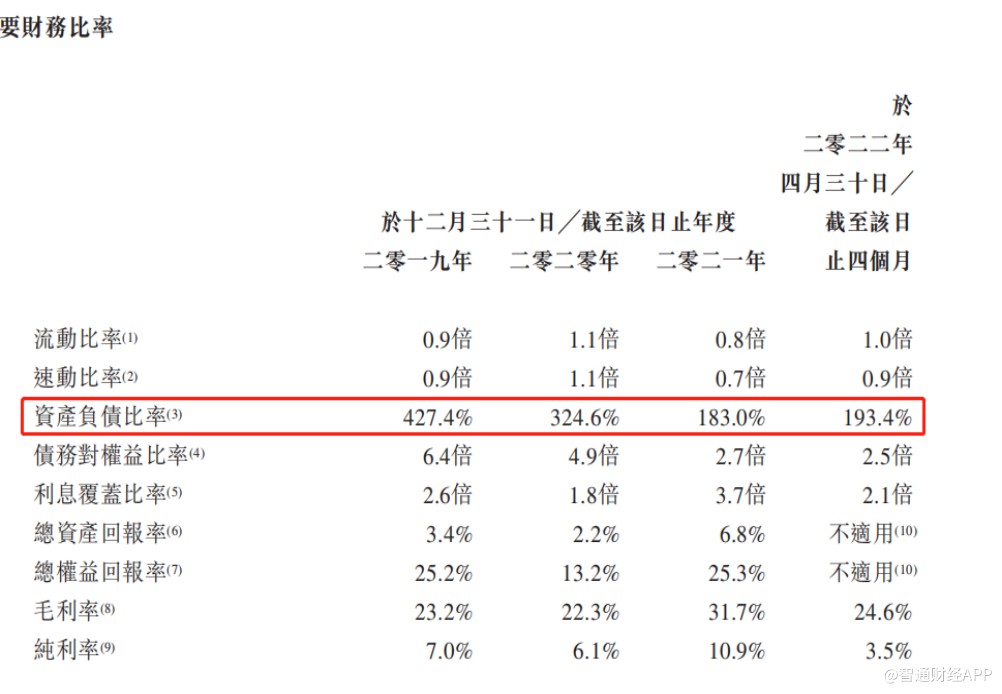

结合祈福医疗的资产结构看,公司要实现业务扩张计划,上市融资或许是必经之路。截至2022年4月30日,祈福医疗的资产负债比率高达193.4%,利息覆盖比率已经低至2.1倍。

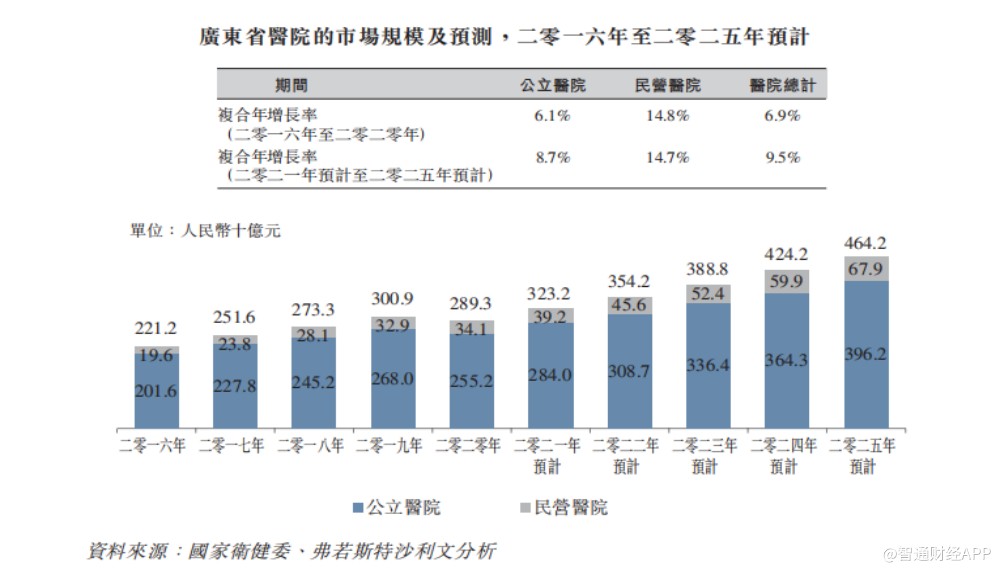

当然从长期医疗市场动态增长情况来看,祈福医疗有选择业务扩张的理由。据弗若斯特沙利文报告,广东省民营医院的数量由2016年的634间增加至2020年的965间。预期2025年将达1,366间,复合年增长率为7.0%。随着广东省民营医院数量的持续增长,广东省民营医院的市场规模于过去五年呈上升趋势。未来,伴随民营医院管理能力持续提高,吸引更多医疗人才,预期2025年民营医院的收益将达到679亿元,复合年增长率为14.7%,高于同期公立医院6.9%的增长水平。

因此,若祈福医疗能通过上市融资有效化解财务高负债情形,消除短期阵痛,未来有望借助民营医疗发展的浪潮,走得更加顺畅。