当前,市场波动冲击了整个新兴市场,即便是最强劲的经济体也难以幸免。然而,这其中似乎有一个国家正逐渐成为一个可以令投资者免受美联储紧缩政策影响的避风港:巴西。

虽然,发展中国家的股市、债市和货币正经历几十年来最严重的崩盘,但巴西这个拉丁美洲国家却似乎未受影响。交易员们能从其货币中获得两位数的套利回报,也能做出13年来最乐观的债券押注,使其本币债务免遭高收益债券的抛售,甚至称该国股市为“最受欢迎的市场”。

这些表现让遭受重创的新兴市场投资者看到了希望:目前,高油价令印度卢比贬值,非洲的债务危机正在酝酿,而东欧则因欧元暴跌而备受冲击。

许多人认为,巴西是唯一一个拥有两位数基准利率和庞大的大宗商品出口产业的经济模式、能够承受全球收益率飙升带来的金融压力的主要发展中国家。并且,下周末该国将迎来总统选举,而市场愈发乐观,因为无论谁当选,下一届政府都将奉行市场友好政策。

“在某种程度上,巴西确实是一个安全的避风港,这在大选前夕是人们意想不到的,”abrdn驻伦敦投资总监Viktor

Szabo表示,“总体而言,今年对新兴市场来说是相当艰难的一年,各国都面临通胀、俄乌冲突和央行紧缩政策。但巴西脱颖而出,在金融市场和实体经济中都是一个可靠的投资故事。”

而这个故事的核心就在于巴西为遏制通胀而坚持实施货币紧缩政策。尽管许多新兴市场央行积极加息,为美联储紧缩政策做准备,但很少有央行像巴西那样激进。目前,其基准利率几乎是19个月前的7倍。

这一策略也奏效了。巴西已成为首个通胀见顶的发展中国家,消费者价格指数(CPI)增幅连续三个月放缓,燃料和其他产品的减税也起到了一定作用。同时,该国的实际政策利率已飙升至全球最高的6.58%,这使得有关利率的争论从加息转向明年可能的降息。

因此,巴西目前处于的环境令其他新兴市场羡慕不已。新兴市场上多个国家的平均通胀率处于十年来的最高水平,两位数的物价增长和负实际收益率令这些国家饱受打击。

与此同时,新兴市场本币债券的基准指数正在走向至少自2009年以来最严重的年度跌幅,美元债券的基准指数也正走向1994年以来的最大跌幅。股市则经历着2008年金融危机以来的最严重抛售。

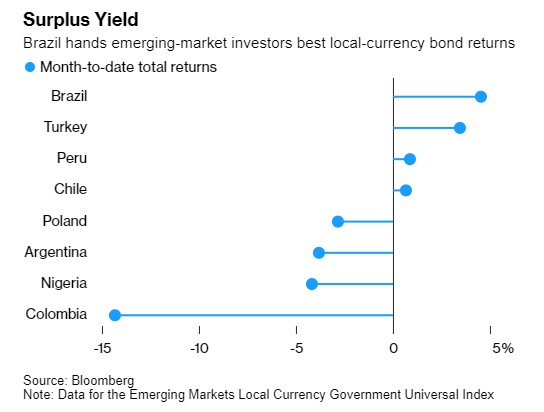

相比之下,巴西本月为投资者提供了最好的本币债券回报,也是唯一一个实现收益的高收益国家。在美元债券方面,主权债券相对于美国国债的风险溢价自7月以来已下跌100个基点,达到金融危机以来相对于其他新兴市场的最低水平。该国股市的美元回报率在全球排名第五。

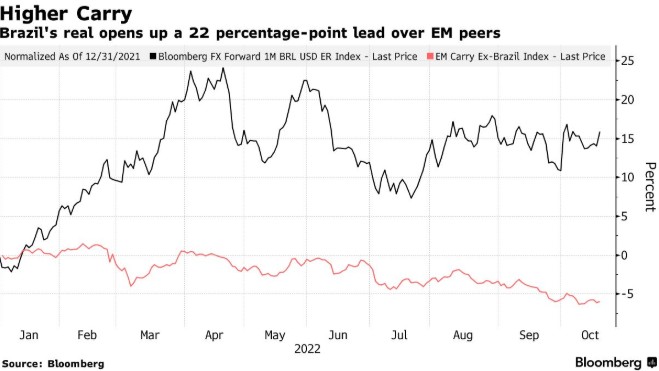

本月巴西雷亚尔的套利收益率创下5月份以来的新高,今年迄今的收益率达到16%。考虑到其他新兴市场产生了6%的套利损失,转向巴西的交易员在2022年的收益要高出22个百分点。

Thornburg Investment Management资金经理Ayman

Ahmed表示:“世界上没有其他地方出现这种情况。他们太超前了,这个国家已经成为投资者的宠儿。”

另外,巴西总统大选也成为了目前新兴市场最受关注的政治事件。目前,巴西总统博尔索纳罗(Jair Bolsonaro)和前总统卢拉(Luiz Inacio

Lula da Silva)两位候选人在民调中得票最多,决选定于10月30日。

投资者认为,要么对市场友好的博尔索纳罗将会获胜,要么卢拉将会在一场势均力敌的竞争中获胜,而这将鼓励他推行更负责任的财政政策。尽管中期内可能会再次出现增加社会支出的政治压力,但无论哪一个结果,市场认为选举后都将立即出现积极风险。唯一可能破坏市场乐观情绪的情况将是一个存有争议的选举结果。

InTouch Capital Markets欧洲和美洲外汇和宏观分析主管Robert

Hoodless表示:“最终投票仍然是对巴西制度实力的关键考验。只要不出现一个糟糕的结果,巴西似乎仍将是大多数新兴市场参与者的必去之地。”

根据彭博社汇编的巴西证券交易所B3数据显示,在第一轮选举后,外国投资者减少了对巴西雷亚尔的空头押注约50亿美元。在截至10月21日的一周内,巴西在新兴市场ETF中吸引了最大的资金流入。

财政风险

不过,巴西并非不存在风险。当投资经理谈论巴西时,人们总是担心会出现糟糕的结果——不仅是选举,还有影响长期的财政纪律和政治稳定。这就是问题所在。在这个动荡的新兴国家,很多事情都有可能会突然出问题,这让投资者难以在几个月的时间内保持乐观。

富国银行驻纽约策略师Brendan

McKenna表示:“无论卢拉还是博尔索纳罗获胜,财政政策都可能转向扩张性。但巴西的财政空间已经有限。因此,如果公共财政在未来几年进一步恶化,而支出限制被忽视,巴西的资产可能会逆转。”

但就目前而言,投资者的当务之急是在流动性萎缩和美联储不断加息的过程中生存下来。大多数人预计这将至少带来6个月的波动,因此,他们需要一个避风港来存放和保存资本。刚好,巴西满足了这一需求。

纽约梅隆银行首席市场策略师Daniel

Tenengauzer表示:“这个国家的状况相当不错。所以,这基本上就是我的观点:无论结果如何,都要做多。”