核心观点

美国中期选举将于11月8日进行。民主党支持率如何?拜登手上还有哪些牌?

民主党支持率下滑,丢掉众议院几无悬念、参议院多数席位同样难保。

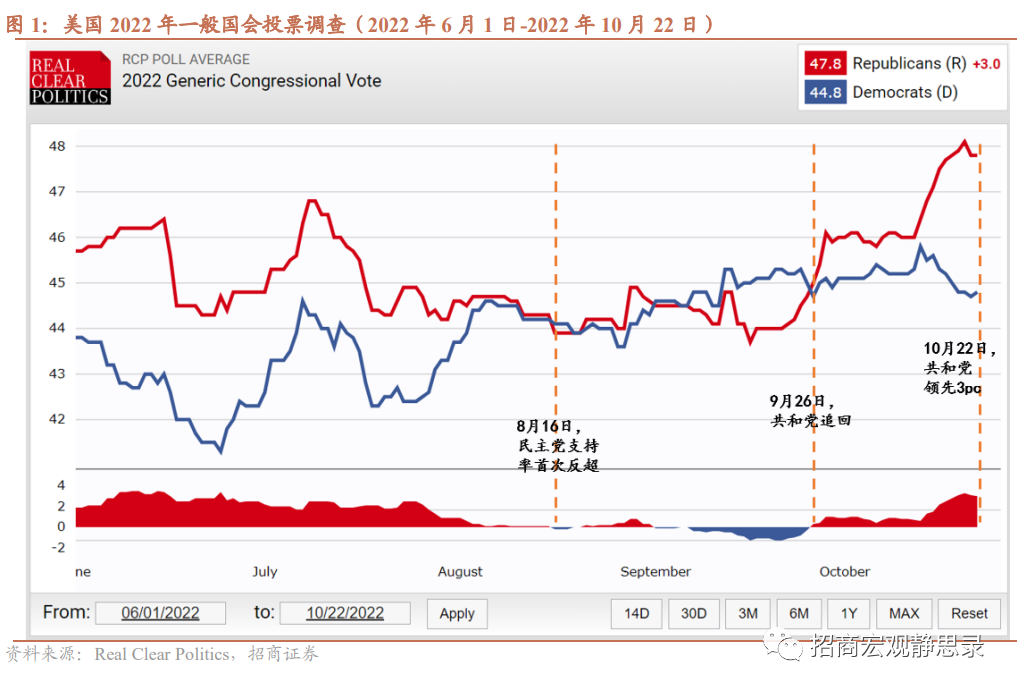

(1)近期民主党支持率下滑,共和党领先优势扩大。8月-9月上半月,民主党支持率持续上行,缩小与共和党差距并反超。9月下旬至今,民主党支持率有所下滑,共和党支持率提升、扩大领先优势。截至10月22日,Real

Clear Politics统计共和党和民主党支持率分别为47.8%和44.8%。

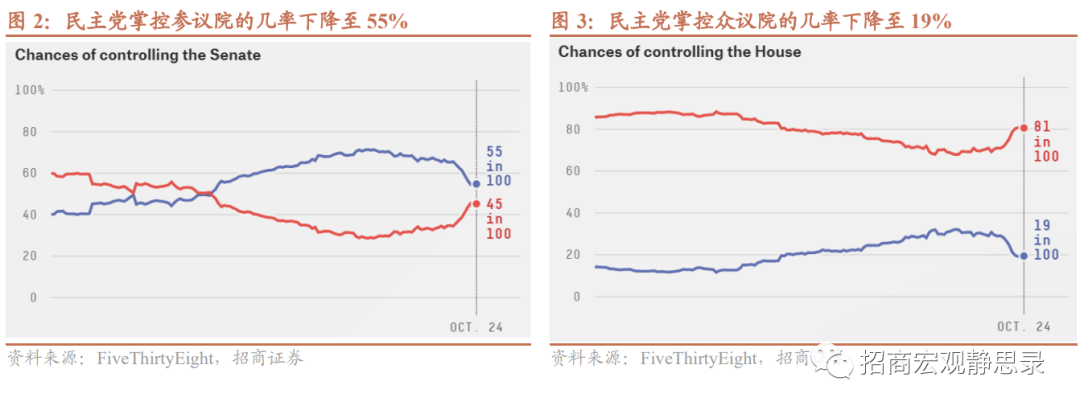

(2)民主党丢失众议院、保住参议院仍然为大概率情形;但同时丢失参众两院概率正在上升。截至10月24日的两周内,民主党掌控众议院的概率从30%下降至19%;掌控参议院的概率从67%下降至55%。

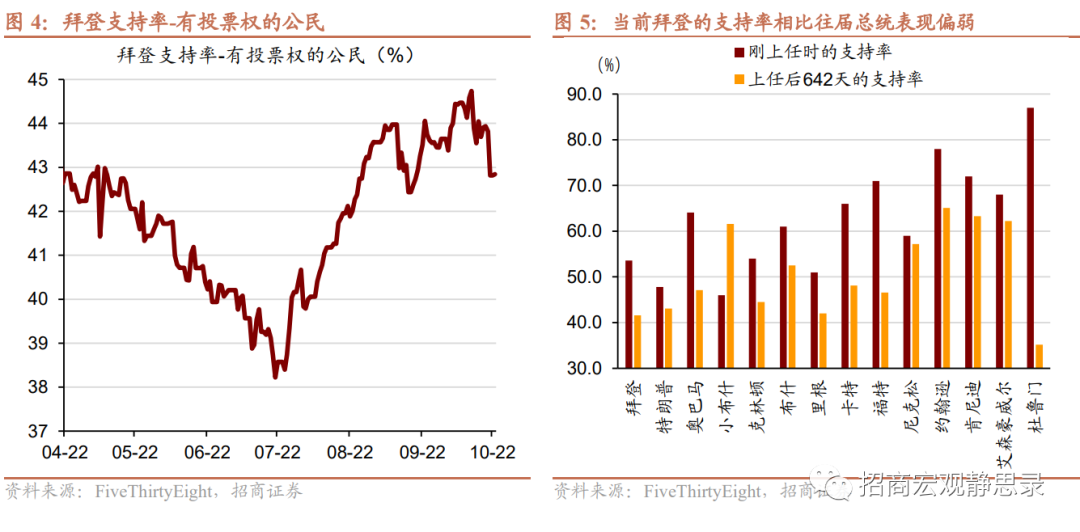

(3)拜登总统支持率下降,相比于往届总统处于弱势。10月中旬以来拜登支持率下滑明显。截至10月23日拜登在任第642天,其支持率从刚上任时的53.6%降至41.6%。和前13位总统相比,拜登当前支持率仅好于杜鲁门。

(4)民调显示,选民最关心的仍为通胀,重视程度上升,并且远领先于就业、气候、医疗、公民平等、移民等其他问题。9月底以来民主党支持率快速下滑,主要原因仍为通胀。可见,中期选举前(11月FOMC)美联储仍会大幅加息。

拜登的“内政和外交牌”:(1)内政:首要任务控制通胀;其他多领域同时推进。复盘8月以来执政党支持率,对通胀数据及预期尤其敏感。当前通胀问题的焦点在于油价,OPEC+宣布减产、8月9月CPI降幅均不及预期、EIA警告冬季美国居民燃料价格,均显著打击民主党支持率。拜登在多领域亦同时推进内政以争取民意,包括:推动学生贷款债务减免计划、堕胎权法制化、大麻合法化、支持电动汽车等,效果有限。

(2)外交:8月份拜登支持率一路上行,打压中国等“外交牌”是重要推动因素之一。最近一个月,“外交牌”功效有所减弱,但不排除在压制通胀效果有限的情况下再用外交牌最后一搏。10月7日,美国商务部工业和安全局(BIS)宣布扩大对中国芯片及设备出口限制,10月13日,美国联邦通信委员会(FCC)文件显示将出于国家安全原因,禁止批准在美国使用华为和中兴通讯生产的新电信设备。但外交措施难以逆转通胀和油价担忧导致的支持率下跌问题。

还需关注哪些不确定性?

(1)11月8日终选之前,“内政和外交牌”加码:内政方面,拜登政府或进一步制定措施压制油价;外交方面,不排除向中美关系施压的可能。11月2日FOMC将继续保持鹰派加息步奏;11月4日将公布非农就业人数和失业率。

(2)选举结束后,经济数据转弱、货币政策转向概率上升:美国经济数据有可能快速转弱,失业率反弹,明年通胀中枢将大幅下移;加之Q4海外爆发美元流动性危机的概率不低,一旦流动性危机发生,金融资产快速下挫,就离以美联储为代表的各大央行宽货币不再遥远。

正文

我们在8月的报告《中期选举,民主党还有胜算吗?》中介绍了美国2022中期选举的机制、日程以及当时两党选情。时隔2个月,初选已全部完成,11月8日将进行终选。民主党支持率如何?拜登手上还有哪些牌?

一、选情进展:共和党优势扩大、拜登支持率下滑

1、两党支持率:共和党领先优势扩大

8月-9月上半月,民主党缩小与共和党差距并反超。Real Clear

Politics的国会投票调查统计显示,去年11月至今年7月,共和党支持率一直稳居民主党之上,7月下旬两者差距约为2.5个百分点附近。8月份民主党支持率上升,8月16日民主党支持率反超共和党。近期,民主党支持率有所下滑,共和党支持率显著提升。9月26日,共和党追回领先优势;10月13日开始共和党优势进一步上升,民主党支持率下降。截至10月22日,共和党和民主党支持率分别为47.8%和44.8%。除了Real

Clear Politics,各机构的调查结果几乎均显示最近两周内民主党的不利局势。

2、选举结果预测:民主党大概率丢失众议院,力保参议院

当前参议院100个席位中两党席位50:50,共和党只需再多争取一个席位即可获得参议院的控制权;众议院当前席位分布为220民主党+210共和党+5空缺,共和党需要多争取8个席位来获得控制权。

民主党丢失众议院、保住参议院仍然为大概率情形;但同时丢失参众两院概率正在上升。FiveThirtyEight的国会选票动态估计模型中,截至10月24日的两周内,民主党掌控众议院的概率从30%下降至19%;掌控参议院的概率从67%下降至55%,参议院悬念上升。

3、拜登支持率:近期显著下滑,相比于往届总统处于弱势

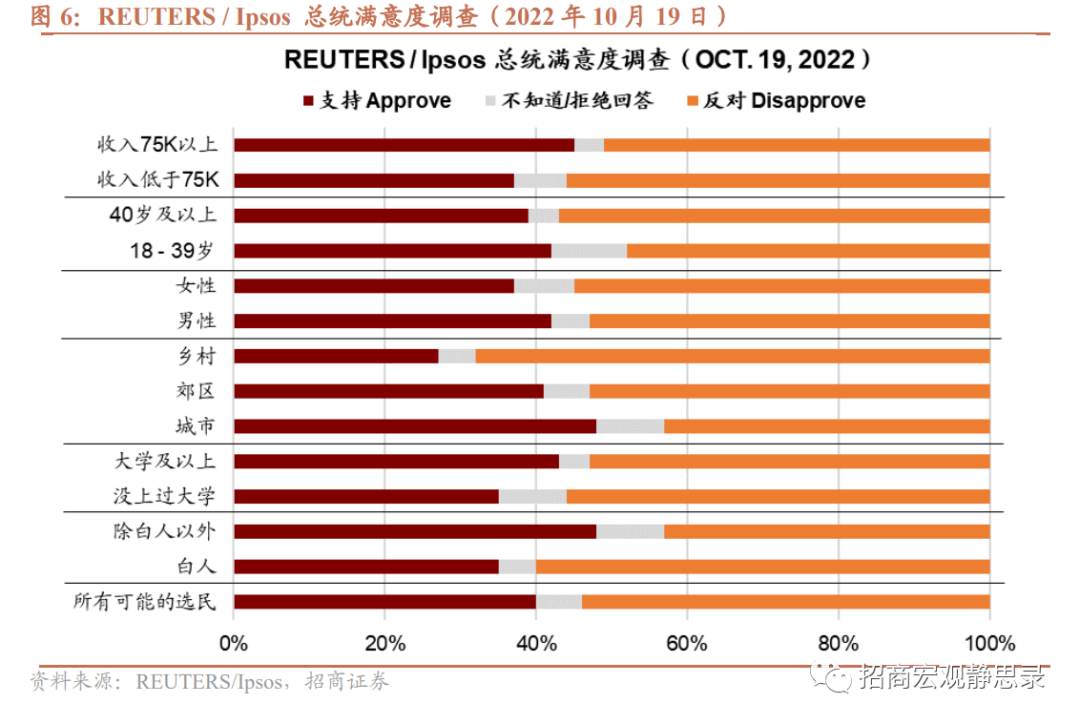

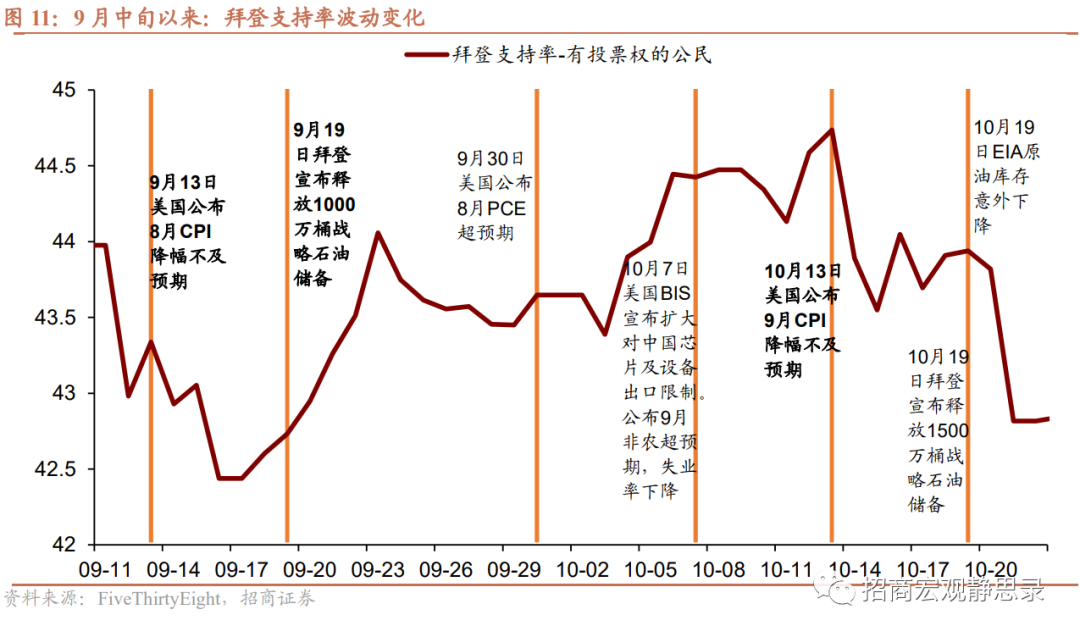

最近一周,拜登总统的个人支持率呈现下降趋势。截至10月23日,FiveThirtyEight拜登支持率(有投票权的公民)为42.8%,较10月13日的44.7%快速下滑了近2个百分点。REUTERS/Ipsos总统满意度调差显示,截至10月19日,拜登的全民支持率为40%,其中非白人支持率(48%)高于白人(35%);城市的总统支持率(48%)高于农村(27%);大学及以上学历、较高收入群体的总统支持率较高。

和前13位总统相比,拜登当前支持率处于弱势,仅好于杜鲁门。截至10月23日拜登在任第642天,其支持率从刚上任时的53.6%降至41.6%。在执政的前642天特朗普支持率从47.8%降至42.8%,特朗普最终丢失41个众议院席位、赢得2个参议院席位;奥巴马支持率从64.1%降至47.1%,2010年中期选举中丢失了63个众议院席位和6个参议院席位。

4、选民关心的首要因素仍为通胀

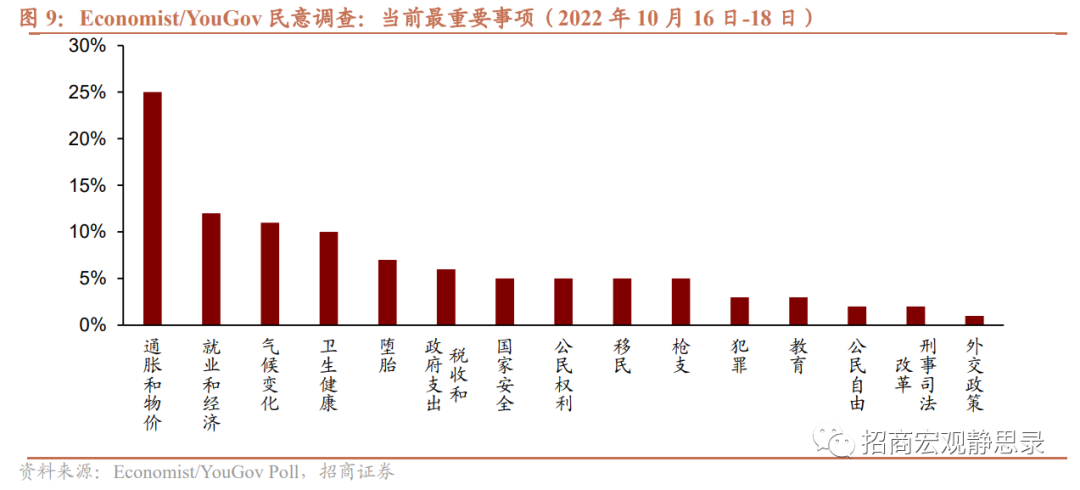

当前最受选民关心的事项仍为通货膨胀,并且重视程度上升。蒙茅斯大学进行的每月民调中,受访者对9个问题的重要性进行评价,将通货膨胀评为“极其重要”的人数从9月的37%上升到10月的46%,居于首位;将就业评为“极其重要”的人数从9月的28%上升至10月的32%。YouGov的10月份调查中,被问及当前最重要的一项问题,有25%的受访者认为是通胀和物价,远高于就业和经济(12%)、气候和环境(11%)、医疗(10%)等。

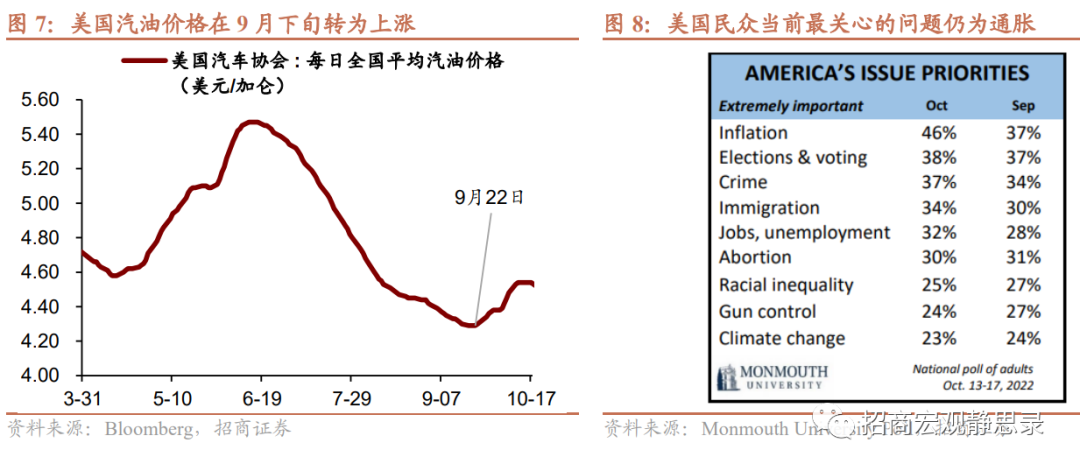

9月底以来民主党支持率快速下滑,主要原因仍为通胀。美国汽车协会(AAA)数据显示,全国平均汽油价格从6月中旬开始持续下降,但在9月23日转为上涨,截至10月17日已从4.29美元/加仑上涨至4.54美元/加仑,不足1个月涨价了近6%。10月13日美国劳工部公布9月CPI同比8.2%,核心CPI同比6.6%,均超市场预期。油价反弹和8月、9月连续超预期的CPI数据加重民众对于通胀前景的担忧。

可见,中期选举前(11 月 FOMC)美联储仍会大幅加息。

二、拜登的“内政和外交牌”梳理

(一)美联储官员表态偏鹰,11月加息75BP预期升温

1、“内政牌”:首要任务控制通胀;其他多领域同时推进

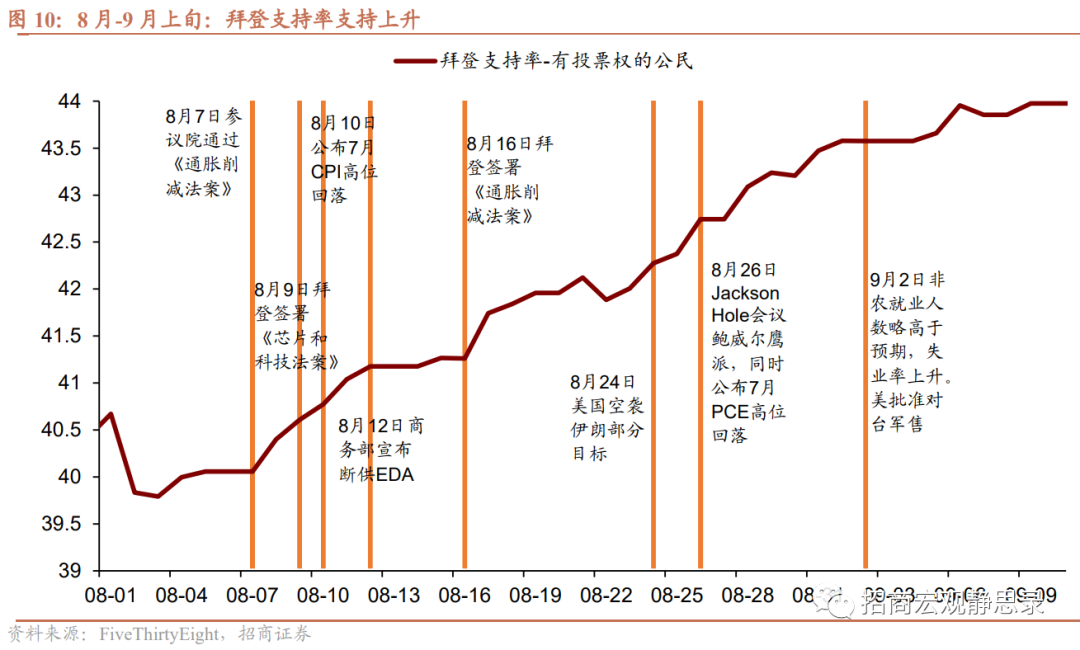

复盘8月以来执政党支持率,通胀问题的影响最为显著。8月10日公布7月CPI高位回落,8月26日Jackson

Hole会议鲍威尔鹰派发言,同时7月PCE出炉高位回落,均助推拜登支持率上行;9月13日和10月13日分别公布8月、9月CPI降幅不及预期,亦导致支持率显著下滑。

当前通胀问题的焦点在于油价。10月5日OPEC+宣布将于11月开始减产200万桶/日后,WTI原油价格快速上行,拜登随后表示对OPEC+的“短视行为”感到失望,并呼吁美国能源公司缩小批发和零售汽油价差以降低油价。10月12日EIA发布《冬季燃料展望》预测2022-23冬季家庭取暖燃料的平均支出将大幅增加。EIA表示,约一半的美国家庭主要使用天然气供暖,基准情形下预计这些家庭的冬季平均取暖成本将比去年增长28%。10月13日公布9月CPI超预期,此后两天内拜登支持率从44.7%下跌至43.5%。10月19日拜登宣布释放1500万桶战略石油储备,但市场普遍认为此举作用不大。截至10月24日,拜登支持率进一步降至41.6%。

通胀难下,拜登在多领域亦同时推进内政以争取民意,包括:推动学生贷款债务减免计划、推动妇女堕胎权保障法制化、推动大麻合法化、10月19日宣布拨款28亿美元支持电动汽车电池制造等等,效果有限。

2、“外交牌”:8月曾显著提升支持率,近期效果相对有限8月份拜登支持率一路上行, 8月7日参议院投票通过民主党提出的《2022年通胀削减法案》,8月9日拜登签署《2022芯片与科技法案》;8月10日CPI数据出炉高位超预期回落,8月12日美国商务部工业和安全局(BIS)宣布将4项技术加入出口管制清单,其中包括设计GAAFET结构集成电路所必须的EDA软件;8月16日拜登签署《通胀削减法案》;8月24日拜登下令空袭叙利亚境内“与伊朗有关的目标”。这一阶段,“外交牌”是重要推动因素之一。最近一个月,打压中国等“外交牌”的功效似乎有所减弱,但不排除在压制通胀效果有效的情况下再用外交牌最后一搏。10月7日,美国商务部工业和安全局(BIS)宣布扩大对中国芯片及设备出口限制,从而限制中国先进计算芯片、开发和维护超级计算机以及制造先进半导体的能力;10月13日,美国联邦通信委员会(FCC)一份文件显示,该机构将出于国家安全原因,禁止批准在美国使用华为和中兴通讯生产的新电信设备。但外交措施难以逆转通胀和油价担忧导致的支持率下跌问题。

三、中期选举前后,还有哪些不确定性?

11月8日终选之前,内政方面,拜登政府或进一步制定措施压制油价,正如国家经济委员会主任Brian

Deese表示“所有能够增加供应和降低零售价的方案都在讨论中”。外交方面,不排除向中美关系施压的可能。

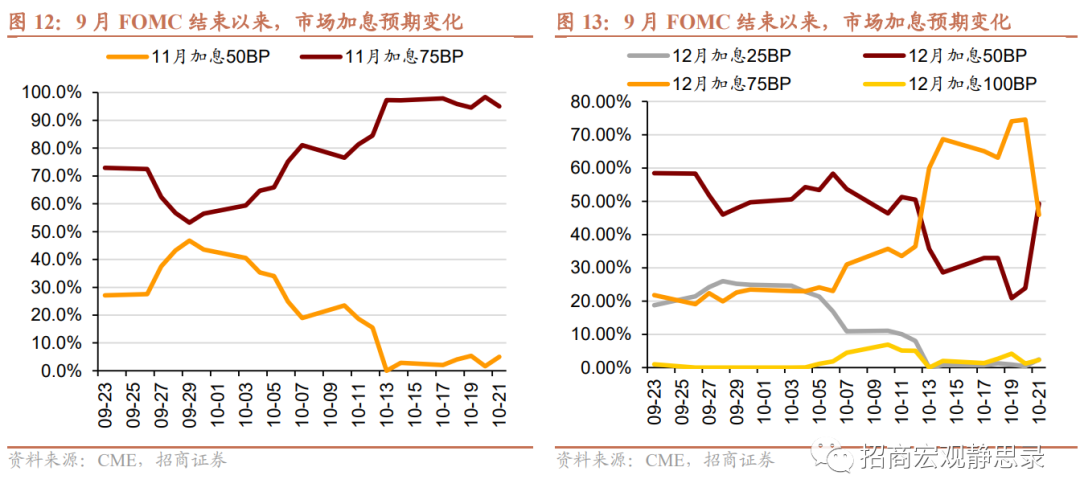

选举前夕的重要数据有:(1)11月4日将公布非农就业人数和失业率;(2)11月2日公布FOMC利率决议,美联储将保持鹰派加息节奏,截至10月21日CME期货市场预期11月加息75BP和5BP的概率分别为95%和5%。

我们在此前的报告中多次指出,以目前的美国政府杠杆率无法承受大幅加息,去年美国政府债务利息支出占名义GDP比重仍有3.5%。明年经济下行压力较大,若无风险利率处于高位将直接掣肘财政空间。在各种压力之下,美联储已经“名鹰实鸽”。

11月8日中期选举结束后,美国经济数据有可能快速转弱,失业率反弹,加之明年通胀中枢将大幅下移,因此,美联储转向的时间已不遥远。此外,我们在10月12日报告《海外距离流动性危机有多远?》中指出,Q4海外爆发美元流动性危机的概率不低,一旦流动性危机出现,包括能源在内的大宗商品价格下挫势必缓解通胀压力,美联储大幅加息的迫切性不再。经验上,一旦流动性危机发生,金融资产快速下挫,就离以美联储为代表的各大央行宽货币不再遥远。若流动性风险兑现,跨过去就能看到全球金融市场的曙光。

风险提示:

地缘政治风险超预期、海外政策超预期。

本文来源于微信公众号“招商宏观静思录”;智通财经编辑:陈筱亦。