高管离职管理层出现变动,机构减持,投行下调目标价,业绩持续大幅下滑,海螺水泥(00914)股价一路向南。。。

智通财经APP了解到,今年10月份海螺水泥利空频发,先是月初的贝莱德减持事件,再到管理层变动,李晓波辞去公司副总经理职务,两位总经理(吴铁军、虞水)助理上位,紧接着发布了“糟糕”的业绩。频繁利空让本就持续走熊的股价难以企稳,而从2020年至今其市值已跌去了1486亿港元。

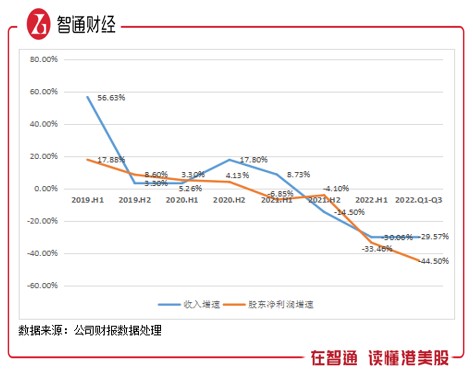

根据该公司发布2022年Q3业绩数据,收入290.52亿元,同比下滑29.57%,略比上半年缩窄,股东净利润25.79亿元,同比下滑65.26%,较上半年下滑扩大了31.8个百分点。首三季,该公司收入853.28亿元,同比下滑29.9%,股东净利润124.19亿元,同比下滑44.5%,净利率下降至14.55%。

实际上,从整个行业看,都不太乐观,已公布业绩的公司如冀东水泥、华新水泥及上峰水泥均收入及利润双双下滑,小型水泥公司如塔牌集团还录得亏损。此次行业下滑主要是能源成本(煤价)上升及销售价格下降导致,参与者业绩受影响较大,不过9月后价格回升,Q4下滑幅度预计有所缓解。

海螺水泥作为行业大哥,还能看吗?

衰退有迹可循,半年度下行趋势明显

行业的需求衰退其实存在一个过程,特别是对于水泥这种成熟性行业,周期性会更明显,都有迹可循,海螺水泥在水泥行业一直保持着龙头位置,近三年市场份额有所下滑,但仍然超过10%的市占率。该公司收入表现在行业具有较大的代表性,从2016-2020年,该公司业绩保持着双位数的复合增速,2021年才开始下滑。

若缩短周期,以半年度看,该公司业绩在2019年下半年就开始出现明显变化了,收入及净利润增速大幅下滑,连续两个半年度仅单位数增长,2020年下半年收入有所回升,但净利润起色不大,之后一路下行,2021年下半年开始持续负增长。2022年首三季,该公司净利润相比于2019年同期已经腰斩。

可以观察到,该公司业绩下滑是连续性的过程,而并非单纯一个会计周期的影响,能源成本及销价下滑加速了这种过程。其实从行业维度观察,国内水泥行业在2016年就开始下滑了,以产量看,2016年为24.03亿吨,连续三年下滑,之后有所回升,2022年水泥行业恶化,上半年创近十年来同期最低水平。

龙头在行业刚开始整顿的时候有很大优势,优胜劣汰法则下不断吞噬市场份额,但存量市场有限,增量需求不长的情况,大幅扩张会导致产能过剩。2022年上半年,海螺水泥的熟料产能增至2.72亿吨,水泥产能增至3.87亿吨,合计为6.59亿吨,但合计销量仅为1.3亿吨,综合产销率仅为19.73%。水泥和熟料是该公司的核心收入,收入占比超过80%,其中水泥超过60%。

如上文所言,能源成本及销价下滑加速了行业周期时间,其中销价主要影响收入,也是影响利润的核心要素。水泥行业的下游主要需求市场为基建及房地产,尤其是房地产行业占比重较大。房地产行业于2019年就开始进入衰退,以房屋新开工面积看,2021年进入负增长,2022年就比较惨了,新开工面积双位数下滑,而房企们的销量几乎腰斩,同时多家房企出现暴雷。

在行业需求缩减下,“价格战”明显,水泥价格反映需求情况,2022年以来水泥价格一路下行,根据水泥网的数据,截止2022年10月27日,水泥指数价格同比下跌了27.75%,而水泥煤价差指数则是下跌了31.5%。2022年首三季,海螺水泥毛利率为25.36%,连年下降,较2018年度高点下降了10.3个百分点。

海螺水泥通过直销及经销将产品出售,直销比例略高,毛利率也略高些,但在行业需求衰退下,区域性使得该公司业绩持续下滑。面对目前经营环境,该公司积极谋求转型,围绕产业链布局,而新能源发电及储能领域成为其最重要的突破口,一方面可以降低能源成本,另一方面作为成长性行业也可以作为业绩新增长极。

谋求转型突破口,“孵化”海螺新能源

智通财经APP了解到,2018年海螺水泥成立海螺新能源,主营“光伏发电、风力发电及储能系统领域等,2021年8月出资4.43 亿元收购海螺新能源,加大新能源领域的投资,今年增资达45亿元,使得海螺新能源注册资本增至50亿元。从今年上半年其对附属公司增资情况看,海螺新能源无疑是最大亮点。

煤炭发电成本在水泥行业的成本占比超过50%,新能源发电替代可以降低对煤炭的依赖,今年上半年该公司光伏储能发电1.1亿千瓦时,拥有光伏装机容量 237MW,目前对成本影响小。该公司今年计划投资50亿元用于发展光伏电站及储能项目,目前为披露更多信息,但中银证券研报预计2022年全年装机容量将达到1GW,年发电能力10亿度,不过相比于年消耗200多亿度电占比仍很小。

海螺新能源作为独立运营载体,今年上半年独立出资设立了48家新能源公司,但从披露的情况看,注册资本都非常少,其中高于1000万元的仅有7家,最高的2100万元为池州海螺新能源。光伏新能源符合政策路线,行业高速成长,海螺新能源目前收入不高,但毛利率超过50%,或将成为公司发展重点。

除了海螺新能源外,该公司还收购精公检测、上海智质均属于同一控制下企业合并事项,但这两家公司基本没有业绩。此外,期间该公司继续横向扩张,成功并购重庆多吉公司、宏基水泥、哈河水泥等水泥项目,完成永运建材及常德顶兴公司等商混项目股权收购。上半年,该公司资本支出142.28亿元,主要用于项目建设投资以及并购项目支出。

实际上,市场对海螺新能源并不抱有多大的期望,不管是对盈利的提升还是收入增长,长期性投资需要时间验证。目前而言,该公司发展逻辑仍是水泥板块,对产业链延伸的骨料和商混虽有增长,但对业绩影响非常小。基建政策提振需求,但数据并不及市场预期,房地产行业仍在寻底,水泥行业并不乐观。

“现金牛”逻辑改变,估值或继续寻底

智通财经APP了解到,2022年海螺水泥最明显的变化是增加了对资金需求,利润持续下滑下,对现金流的影响显而易见的,今年首三季,该公司经营现金流净额95.93亿元,同比下降达55.3%。按照往年,该公司经营净额均超过300亿元,基本满足资本开支需求,今年可能出现无法满足的情况。

其实该公司在上半年资金使用上,各个维度均做了充分调度。在理财上,按照往年都有几百亿的投入,上半年大幅收缩,流动性理财及结构性存款合计较2021年度减少达156.51亿元,其中100多亿元的结构性存款几乎全部取出。此外,首三季该公司还新增了49.1亿元的短期借款,33.2亿元的长期借款。通过资产调度,这些新增资金使得货币资金维持在了661.4亿元。

海螺水泥比较好的一点是负债率很低,首三季资产负债率及有息负债率分别仅为18.8%及6.53%,货币资金/总负责就高达1.5倍。其实今年该公司可以不用调度理财资源,循环投资获得可观理财收益,如其10月25日公告,共收回理财本金35亿元,获取收益约1.6亿元,然而理财规模大幅收缩加上大量借款,大概率在海螺新能源上有更多的动作。

综合看来,海螺水泥业绩下滑有迹可循,按半年度已有6个半年度的趋势反映,行业需求端收缩,供给端价格战下盈利能力也大幅下降,今年业绩普遍下行将改变该行业现金牛的投资逻辑。该公司积极谋求转型,今年大力投资新能源领域,预计也将是未来投资的重点,目前该公司大幅抽调现金资源,在业务上有一定的期望。

不过即使有充足的货币资金资源,业务不行了,机构及投行也会相继看空,比如近期贝莱德减持,麦格理也发布研报下调了海螺水泥的目标价。麦格理认为水泥行业出现价格战,且降价幅度超过预期,预期水泥业的每吨毛利将结构性恶化。目前海螺水泥港股PE(TTM)为4倍,PB仅为0.56倍,在海螺新能源没有“爆发点”之前,或可能仍持续寻底。