就在几周前,对期权专业人士来说,押注美联储会议后美股的波动率将下降似乎是一件肯定的事,因为市场似乎充斥着鸽派信号。但现在他们不那么肯定了。标普500指数连续两周上涨8%,这让交易员对接下来会发生什么几乎没有信心。虽然很多人在反弹期间平仓了看跌期权合约,但根据SpotGamma分析的看空期权与看涨期权的成本,他们并没有因为预计涨势将会持续下去而大量买入看涨期权。

为什么?从花旗到SpotGamma的策略师表示,标普500指数目前在3860点附近交易,对做空者来说不算太贵,对逢低买入者来说也不算太便宜。尽管市场上已经有人押注美联储会朝哪个方向走,但有很大一部分人更愿意等待美联储的实际信息,即使这将导致短期的痛苦。

SpotGamma创始人Brent Kochuba表示:“如果美联储表现得足够鸽派,将会释放一波不同的力量进入市场,但期权交易员需要对此有所把握。我们没有看到对冲崩盘的大量需求,我们也没有看到交易员押注5%的暴跌。”

尽管数据显示,在此前的六次会议中,标普500指数在美联储宣布利率决议当日有4次出现上涨,其余两次出现下跌,但市场普遍预期美联储将在周四连续第四次加息75个基点,同时交易员们正翘首等待美联储主席杰鲍威尔的讲话,以了解下一步会发生什么。标普500指数在连续两周至少上涨4%之后,周二连续第二天下跌。

不过,在这波上涨背后,不难看出投资者对股价下一步走势缺乏信心。花旗策略师表示,就个股层面而言,近期上行动能"好坏参半且疲弱",大量多头和空头头寸基本相互抵消。

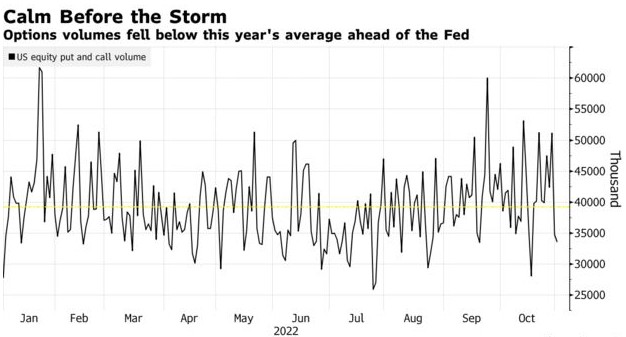

在期权市场,期限不到一天的短期合约满天飞,加剧了市场的喧嚣。周一成交的看跌期权和看涨期权合约的总成交量比10月份的平均水平低了近20%。周二又下降了一些。

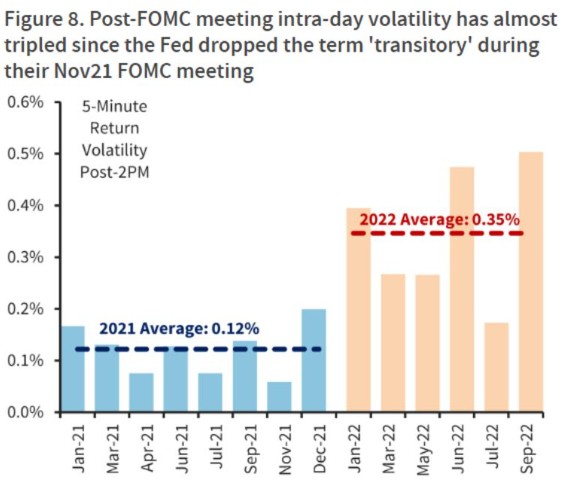

从目前的情况来看,期权市场的走势暗示标普500指数周三将上下波动1.8%,考虑到该指数近期的波动,这一幅度很大,但并不奇怪。对投资者来说,对美联储政策反应紧张不安的日子并不是什么新鲜事。巴克莱银行汇编的数据显示,今年,美联储宣布利率决议后标普500指数的盘中波动率是2021年美联储宣布利率决议后波动率水平的三倍。

美联储周四做出决定之前,标普500指数已从10月中旬的低点3577点上涨了9.1%。花旗集团策略师正密切关注3948点的水平,这一水平可能会促使大宗商品交易顾问(CTA)等趋势跟踪者回补空头头寸,从而产生轧空的风险。花旗美国交易策略主管Stuart Kaiser表示,这种情况是否真的会发生还有待观察,更广泛的投资群体的做空兴趣仍在可控范围之中。

Kaiser在一次采访中称:“有很多不同的因素需要考虑,但总的来说,你正处在一个奇怪的位置,在两个方向上都没有太多的说服力。我们会说,如果不是联邦公开市场委员会(FOMC),股市可能会在近期上涨。我不会向投资者推荐在FOMC会议期间进行建设长期股票敞口。”